Executive summary

Uno degli argomenti che spinge a ritardare l’implementazione nell’Area euro del Quantitative Easing (QE) è legato alla mancata conclusione del processo di revisione dello stato di salute delle principali banche europee, e alla conseguente fase di ristrutturazione necessaria a porre in atto i rimedi a situazioni più o meno patologiche. Con opportuni accorgimenti si può evitare che il QE diventi un “regalo” per le banche in questa difficile fase di transizione verso la Vigilanza Bancaria Unica.

Il discorso del Presidente della BCE, Mario Draghi (2014), al consueto appuntamento estivo di Jackson Hole organizzato dalla Federal Reserve Bank of Kansas City ha riacceso il dibattito sull’esigenza o meno di mettere in atto anche nell’Area euro il QE, ovvero l’acquisto da parte della Banca Centrale di titoli (prevalentemente di Stato) con l’intento di immettere liquidità nel sistema economico (si veda per il caso statunitense Corsaro, 2014).

Più recentemente, Draghi ha esplicitamente dichiarato che nella riunione del 4 settembre 2014 si è discusso di QE, ma i contrasti interni al board, soprattutto con il governatore della Bundesbank, Jens Weidmann, hanno indotto il Comitato Esecutivo della BCE a prendere una decisione di compromesso, con il taglio del tasso di riferimento di 10 punti base e l’avvio dell’acquisto sul mercato di ABS (Asset Backed Securities) e di covered bonds (cosiddetto Credit Easing, CE), ma non di titoli governativi.

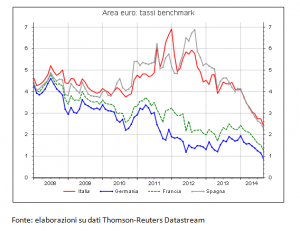

Un ostacolo ad un rapido lancio del QE, che da molti è considerato lo strumento cardine per la lotta alla deflazione (si veda al riguardo Roubini, 2014), è però costituito dai test in corso sullo stato di salute delle principali banche europee che dal prossimo novembre saranno sottoposte alla vigilanza della BCE. Il QE, infatti, potrebbe fornire un importante sollievo per i bilanci bancari, soprattutto per quelle banche operanti nei paesi periferici, come Italia e Spagna, che negli ultimi 2/3 anni hanno notevolmente incrementato il loro portafoglio di titoli di Stato (Milani, 2014). Presentandosi sul mercato un compratore disponibile a rilevare un’ingente quota di titoli governativi, le banche potrebbero liberarsi di questi bond (oltretutto non proprio privi di rischio) incassando delle rilevanti plusvalenze legate al differenziale di rendimento rispetto ai livelli dei tassi registrati negli anni passati (grafico 1). Così facendo, però, la BCE tenderebbe ad inficiare la valenza segnaletica dell’asset quality review e degli stress test (cosiddetto comprehensive assessment): con una mano si toglierebbero risorse alle banche imponendo una maggiore rigorosità nella tenuta dei conti e nella dotazione di capitale, con l’altra si offrirebbe un importante aiuto finanziario, soprattutto agli istituti di credito che non sono stati particolarmente prudenti nell’allocazione dei propri portafogli titoli.

Grafico 1

Ciò che emerge da tale contesto è quindi una chiara situazione di contrasto di interessi nelle funzioni della BCE, legato alla contemporanea gestione della politica monetaria e, a partire dall’anno in corso, della vigilanza sul sistema bancario dell’Eurozona. Un modo per superare questa impasse potrebbe essere quello di imporre, mediante una raccomandazione dell’European Systemic Risk Board (ESRB), alle banche che beneficeranno direttamente del QE, in quanto potranno cedere buona parte dei titoli di Stato in loro possesso alla BCE senza condizionarne il rendimento, di accantonare interamente le plusvalenze ottenute. I più alti buffer di capitale ottenuti non dovrebbero però essere computati ai fini del raggiungimento degli obiettivi imposti dal comprehensive assessment, la cui valenza segnaletica sarebbe in tal modo preservata. In altri termini, le plusvalenze ottenute con la vendita dei titoli governativi andrebbero a formare un cuscinetto di capitale aggiuntivo rispetto a quello che verrà richiesto dopo gli stress test, irrobustendo quindi ulteriormente il patrimonio delle banche e rendendo meno probabile l’esigenza di futuri bailout.

I vantaggi di una simile azione sarebbero particolarmente rilevanti: i) gli azionisti bancari non sarebbe premiati, attraverso maggiori dividendi, per aver avallato la scelta dei manager di incrementare l’esposizione in titoli di Stato in una fase in cui il rischio sovrano era molto elevato; ii) il contemporaneo aumento della liquidità, grazie alla vendita dei bond governativi, e dei buffer di capitale offrirebbe quello spazio di manovra necessario per tornare ad accrescere l’erogazione di credito, canale fondamentale per aumentare la moneta in circolazione e contrastare i rischi di deflazione; iii) l’accesso al credito, soprattutto quello a medio-lungo termine necessario per il rilancio delle politiche di investimento, sarebbe poi facilitato dal più basso profilo dei tassi d’interesse sui titoli di Stato, che fungono da guida anche per i tassi bancari.

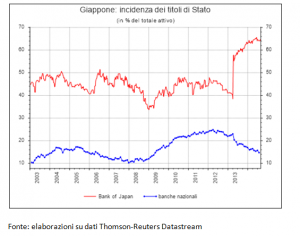

Per valutare quali potrebbero essere gli effetti sulle banche di un QE applicato in larga scala nell’Area euro si può fare riferimento al caso giapponese. L’evoluzione del portafoglio dei titoli di Stato delle banche nipponiche è stato molto simile a quello degli istituti di credito dei paesi periferici dell’Eurozona: dall’inizio della crisi del 2007-08 la tendenza è stata infatti quella di aumentare consistentemente l’investimento in titoli di Stato domestici. Per le banche giapponesi di portata nazionale l’incidenza sul totale attivo dei bond governativi è passata dall’11% circa della fine del 2008 al 24% del 2012 (grafico 2). Con l’avvento dell’Abenomics agli inizi del 2013, che ha previsto tra l’altro un massiccio acquisto di titoli di Stato da parte della Bank of Japan, le banche giapponesi sono riuscite a ridurre consistentemente il loro carico di titoli di Stato, portandosi al 14,7% del totale attivo nel luglio dell’anno in corso. Nell’arco di poco più di un anno il peso dei titoli di Stato nei bilanci degli istituti nipponici si è quindi ridotto per più di un terzo. Applicato al caso italiano, in cui le banche detengono circa 400 miliardi di euro di titoli di Stato, cioè equivarrebbe a liberare risorse per quasi 150 miliardi, pari a oltre 9 punti di Pil, liquidità senza dubbio utile a rivitalizzare una domanda interna asfittica e ad allontanare il rischio di una duratura permanenza della deflazione.

Grafico 2

Riferimenti

Corsaro Stefano, 2014, Un bilancio del Quantitative Easing della Fed, FinRiskAlert.it.

Draghi Mario, 2014, Speech at annual central bank symposium in Jackson Hole.

Milani Carlo, 2014, Titoli di Stato: eppur son rischiosi, lavoce.info.

Roubini Nouriel, 2014, Abenomics, European-Style, Project Syndacate.