Anche nel 2018 l’industria italiana dei mini-bond ha confermato e rafforzato lo sviluppo evidenziato negli anni precedenti. è cresciuto il numero delle emissioni mentre si è ridotto il controvalore totale raccolto, a causa della riduzione del valore medio dei collocamenti.

I mini-bond, ovvero le obbligazioni e cambiali finanziarie di ‘piccola taglia’ si confermano quale fonte di finanziamento alternativa e complementare al credito bancario soprattutto in preparazione (come se fosse un ‘allenamento’) a successive operazioni con investitori istituzionali più complesse come possono essere il private equity o la quotazione in Borsa.

Le imprese emittenti

Secondo le statistiche pubblicate nel recente 5° Report Italiano sui Mini-bond, a cura dell’Osservatorio Mini-Bond della School of Management del Politecnico di Milano, sono ben 260 le PMI italiane che dal 2012 al 2018 avevano collocato mini-bond. Nel 2018 sono più che raddoppiate le Srl emittenti rispetto al 2017 (da 21 a 45).

Il volume dei ricavi delle imprese emittenti è molto variabile: nel 2018 ben 42 emittenti fatturavano meno di € 10 milioni prima del collocamento.

Per quanto riguarda il settore di attività, si conferma la netta supremazia del comparto manifatturiero; nel 2018 si è però assistito ad una maggiore varietà rispetto al passato. La collocazione geografica evidenzia come sempre una prevalenza delle regioni del Nord; il 2018 ha visto un ruolo dominante della Lombardia. Crescono il Piemonte e le regioni del Sud, scende il Trentino-Alto Adige.

Rispetto alle motivazioni del collocamento, si conferma come maggioritario l’obiettivo di finanziare la crescita interna dell’azienda (nel 60% delle PMI emittenti). Al secondo posto emerge l’obiettivo di ristrutturare le passività dell’impresa (soprattutto per le grandi imprese). Seguono le strategie di crescita esterna tramite acquisizioni e il fabbisogno di alimentare il ciclo di cassa del capitale circolante.

L’analisi dei bilanci consolidati focalizzata sulle PMI non finanziarie mostra situazioni abbastanza diversificate rispetto alla marginalità operativa all’emissione. La redditività appare contenuta ma in leggero miglioramento appena prima del collocamento del mini-bond. In media si riscontra comunque un buon aumento del fatturato già prima dell’emissione. Per circa un quarto delle imprese non si registrano però variazioni significative.

Non vi è riscontro quindi di un rapporto di causa-effetto fra emissione del mini-bond e crescita successiva del volume d’affari. Piuttosto, emerge che per un buon numero di PMI il mini-bond rappresenti una tappa in un percorso di crescita che inizia ben prima e che prevede una serie di altre tappe importanti, già predefinite.

Le emissioni

Il database dell’Osservatorio può annoverare ormai 636 emissioni di mini-bond di importo inferiore a € 50 milioni a partire da novembre 2012 (in alcuni casi le imprese hanno condotto più emissioni). Il 2018 ha contribuito con ben 179 emissioni, per un controvalore di € 1,3 miliardi, stabile rispetto al 2017.

Si tratta in gran parte di obbligazioni, ma compaiono anche alcune cambiali finanziarie (titoli che però sembrano perdere popolarità). Il valore nominale totale dei mini-bond nel campione supera € 4,9 miliardi considerando solo le emissioni fino a € 50 milioni.

Il valore medio delle emissioni è al minimo storico (€ 22,40 milioni nel secondo semestre, € 20,85 milioni nel primo semestre). Nel 2018 ben il 60% delle emissioni ha importo inferiore a € 5 milioni.

La maggioranza dei titoli emessi nel 2018 non prevede un rating da parte di un’agenzia autorizzata e non viene quotata in Borsa, nonostante esista un mercato dedicato (ExtraMOT PRO); ciò è dovuto anche agli adempimenti e alle responsabilità introdotte dalla MAR (market abuse regulation).

Per quanto riguarda la scadenza, la distribuzione continua ad essere molto variegata, con una serie di titoli short term con maturity pochi mesi ed emissioni a più lunga scadenza. Il valore medio del 2018 è 5,2 anni (in leggero aumento rispetto al valore di 4,9 anni del 2017). Una lieve maggioranza dei titoli nel campione complessivo (il 50,5%) prevede il rimborso del titolo alla scadenza (bullet).

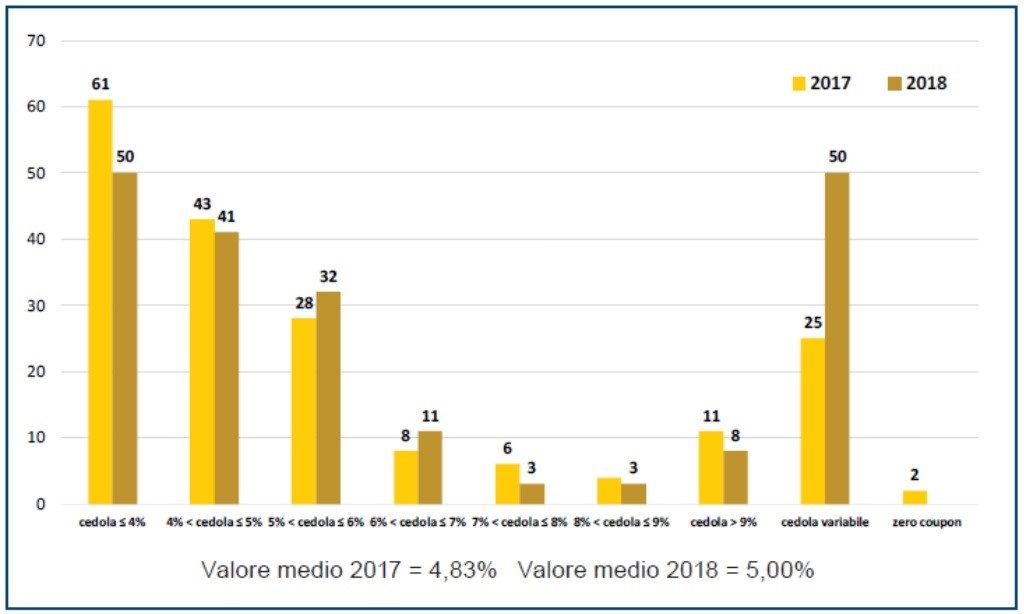

Per quanto riguarda la cedola, nella maggioranza dei casi è fissa ma nel 2018 è aumentata la frequenza della cedola variabile. Il valore medio della cedola fissa per l’intero campione è pari a 5,10%, quello mediano è il 5,00%. Per la prima volta si riscontra nel 2018 un lieve aumento del tasso di interesse (la media è 5,00% rispetto a 4,83% dell’anno prima).

Figura 1: La cedola dei mini-bond: confronto fra emissioni del 2017 e del 2018 (emissioni fino a € 500 milioni).

Vale la pena sottolinare che la presenza di una garanzia sul rimborso del capitale, a dare maggiore sicurezza agli investitori (quale può essere un pegno o una copertura offerta da soggetti esterni come i Confidi), è sensibilmente aumentata nel 2018 (riguarda il 38% dei casi).

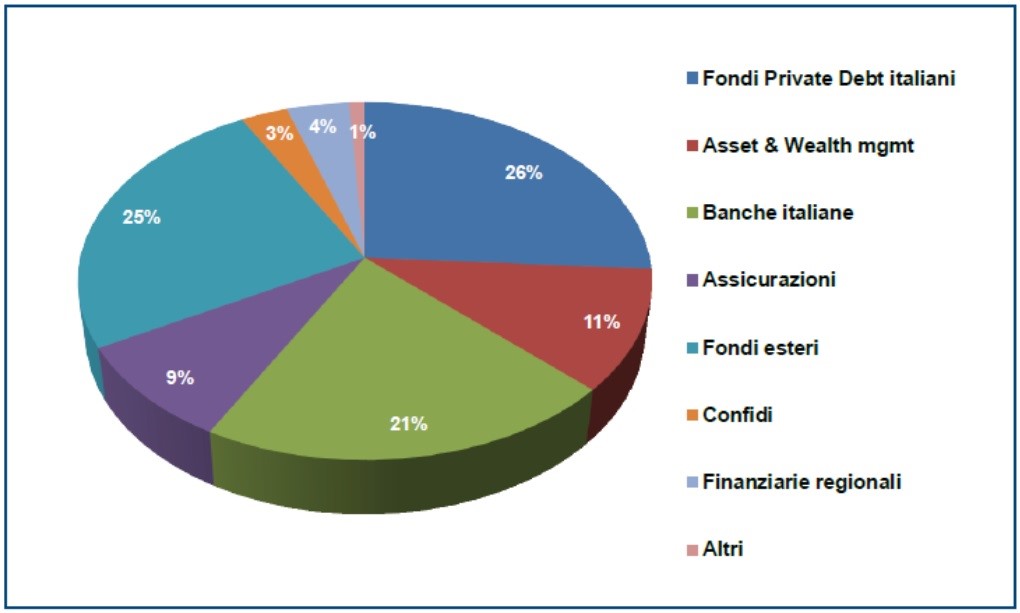

Per quanto riguarda gli investitori che hanno sottoscritto i mini-bond di taglia inferiore a € 50 milioni, il 2018 ha visto confermato il ruolo importante sia dei fondi chiusi di private debt (con investimenti pari al 26% del totale rispetto al campione coperto) sia degli investitori esteri (con una quota del 25%). Ancora in aumento risulta il ruolo delle banche nazionali (21%); salgono anche le assicurazioni (9%) che però sottoscrivono poche operazioni di maggiore dimensione. Si segnalano infine le finanziarie regionali (4%) e i Confidi (3%).

Figura 2: La ‘mappa’ degli investitori nei mini-bond nel 2018 (emissioni fino a € 50 milioni): copertura del campione 82%.

Le prospettive future

Per il 2019 le aspettative dell’Osservatorio sono più conservative rispetto al passato, a causa dei primi segnali negativi che provengono dal ciclo economico, dell’incertezza sulle politiche di sviluppo interne e della possibile concorrenza delle operazioni di direct lending, che si vanno diffondendo sul mercato.

Pensiamo dunque che i volumi del 2019 saranno abbastanza simili a quelli del 2018. Grande speranza si nutre verso i nuovi ELTIF (European Long Term Investment Funds) nel canalizzare risorse verso le PMI non quotate e verso i mini-bond.

Per il 2019 sono infine da registrare alcune novità nella normativa di riferimento, che riguardano: (i) la disciplina sulle cartolarizzazioni, (ii) i PIR, (iii) la possibilità per i portali autorizzati di equity crowdfunding di collocare mini-bond. Potenzialmente, si tratta di novità che potranno generare vantaggi per l’industria dei mini-bond. Alcune sperimentazioni di cartolarizzazioni sono avvenute in passato, come ad esempio i basket bond promossi da ELITE; si tratta di operazioni di sistema che consentono di raggiungere una scala dimensionale interessante per gli investitori esteri. L’obbligo per i fondi PIR di allocare risorse nei titoli quotati su mercati non regolamentati (come ExtraMOT PRO) potrebbe favorire i mini-bond ma si è ancora in attesa delle indicazioni operative. Infine, alcune piattaforme di equity crowdfunding si stanno attrezzando per aprire le loro piattaforme anche ai mini-bond, sebbene con collocamenti riservati a investitori professionali in apposite sezioni.