Il quadro legislativo europeo in tema di vigilanza prudenziale degli istituti di credito, definito dal regolamento (UE) 575/2013 del Parlamento europeo e del Consiglio (CRR) e dalla direttiva 2013/36/UE del Parlamento europeo e del Consiglio (CRD IV), prevedono per i singoli paesi membri di esercitare diverse opzioni e discrezioni.

L’EBA ha censito ben 70 possibili opzioni e discrezioni che possono essere attuate su base nazionale, di cui 51 ammesse dalla CRR[1] e 19 dalla CRD IV[2] .

Il Centro Europa Ricerche (CER) ha svolto un’analisi sulle National Discretion sui requisiti di capitale nel suo Rapporto Banche 1/2019.

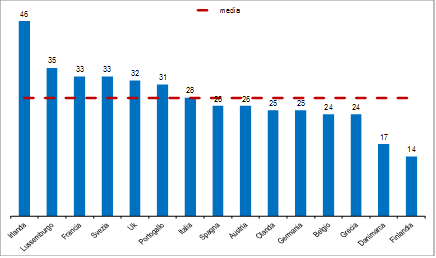

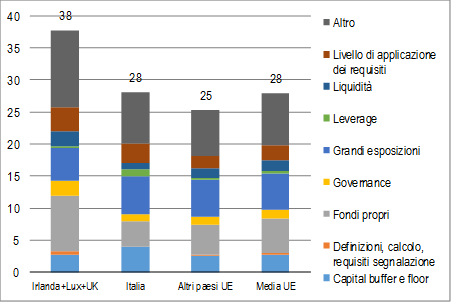

Nel grafico 1 è rappresentato il numero di national discretion per singolo paese.

Fonte: elaborazioni CER su dati EBA.

Quelli con il numero più elevato di regole discrezionali sono Irlanda (46), Lussemburgo (35), Francia e Svezia (33), Regno Unito (32) e Portogallo (31). Valori intermedi (compresi tra 24 e 28) per Italia, Spagna, Austria, Olanda, Germania, Belgio e Grecia, mentre gli Stati con il numero più basso di national discretion sono Danimarca e Finlandia, rispettivamente 17 e 14.

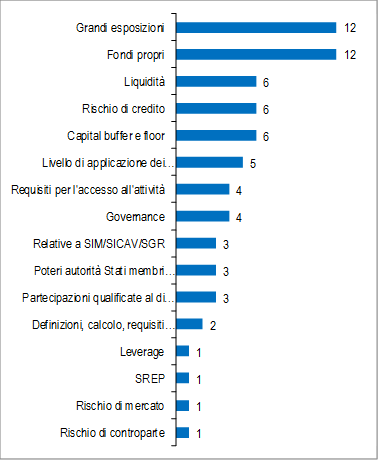

(classificazione per tipologia di national discretion)

Fonte: elaborazioni CER su dati EBA.

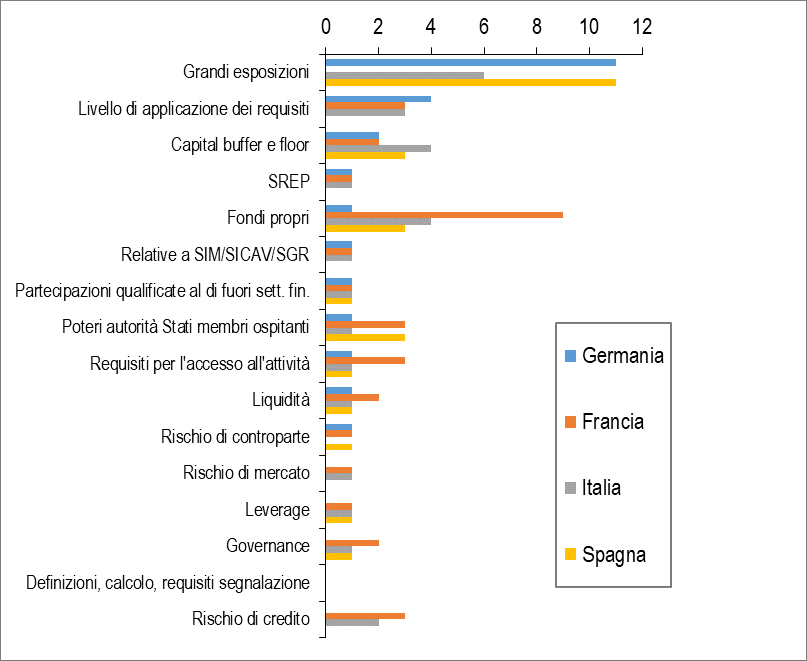

Il grafico 2.2 rappresenta il numero di national discretion utilizzate classificate in base alla tipologia. Le più adoperate sono quelle su grandi esposizioni e sui fondi propri (12), seguono liquidità, rischio di credito, e capital buffer e floor (6), livello di applicazione dei requisiti (5). Valori più bassi per i requisiti per l’accesso all’attività bancaria e governance (4), norme sulle SICAV/SIM/SGR, poteri delle autorità degli Stati membri ospitanti, e partecipazioni qualificate (3), definizione di calcolo dei requisiti (2), infine rischio di mercato, di controparte e SREP (1).

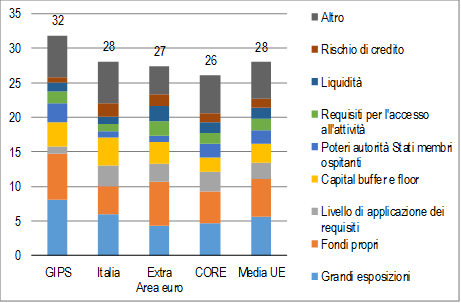

Aggregando i paesi per gruppi omogenei, si riscontra che i paesi GIPS (Grecia, Irlanda, Portogallo e Spagna) utilizzano in media 32 national discretion (grafico 2.3). In termini di composizione il peso maggiore è attribuito alle grandi esposizioni (8) e i fondi propri (7). I paesi CORE (Austria, Belgio, Finlandia, Francia, Germania, Lussemburgo e Olanda) ne presentano in media 26, composte maggiormente da grandi esposizioni e fondi propri (5). I principali paesi non aderanti all’Area euro (Regno Unito, Svezia e Danimarca) ne presentano in media 27. Per quest’ultimi vi è una maggiore concentrazioni sui fondi propri (6) per le grandi esposizioni (4).

La media delle regole discrezionali calcolata su tutta l’Unione Europea è di 28.

In Italia le regole discrezionali utilizzate sono 28, composte maggiormente da grandi esposizioni (6), capital buffer floor e fondi propri (4).

Fonte: elaborazioni CER su dati EBA.

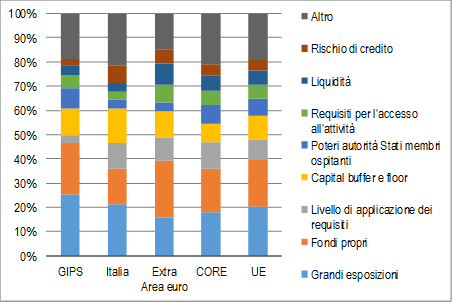

Guardando alla composizione delle national discretion per tipologia, possiamo capire dove le autorità nazionali di vigilanza concentrano maggiormente il loro interesse. I paesi GIPS si focalizzano maggiormente sulle grandi esposizioni (32% del totale delle national discretion) seguono i fondi propri (27%) e altre regole discrezionali (24%; grafico 2.4). Basse invece le percentuali sul rischio di credito (3%).

I paesi extra Area euro, hanno una percentuale più elevata di regole discrezionali sui fondi propri (19%), grandi esposizioni (13%) e altre regole (12%). I paesi CORE si focalizzano maggiormente su grandi esposizioni (33%) e fondi propri (32%). Considerando tutta l’Unione, si nota una maggiore attenzione sulle grandi esposizioni, e sui fondi propri e altro.

Fonte: elaborazioni CER su dati EBA.

Guardando ad una diversa composizione dei gruppi di paesi, possiamo osservare una diversa distribuzione delle national discretion (grafico 5).

Il gruppo composto da Irlanda, Lussemburgo e Regno Unito, ovvero i paesi europei con le piazze finanziarie più sviluppate e a maggior attrazione di investimenti finanziari dall’estero, presentano in media 38 regole discrezionali. Di rilievo la presenza di eccezioni su fondi propri (9), e grandi esposizioni (5).

Per i restanti paesi UE le eccezioni sulle grandi esposizioni sono 6, quelle sui fondi propri 5.

Fonte: elaborazioni CER su dati EBA.

Osservando le principali economie dell’Area euro, si nota che da parte di Germania, Spagna e Italia c’è una forte attenzione sulle grandi esposizioni, cosa che invece non si verifica per la Francia (grafico 6). Le autorità di quest’ultima sembrano concentrarsi maggiormente sulle regole per il capital buffer, floor e fondi propri.

La Francia oltre alle grandi esposizioni, ha un quadro normativo che permette eccezioni più ampie, rispetto a Germania e Italia, sui fondi propri.

Sulla restante parte di regole, sembra ci sia una distribuzione omogenea tra paesi, ad eccezione delle regole su definizioni, metodi di calcolo e modalità di diffusione dei requisiti di segnalazione in cui nessuna delle quattro principali economie dell’Area euro sembra focalizzarsi.

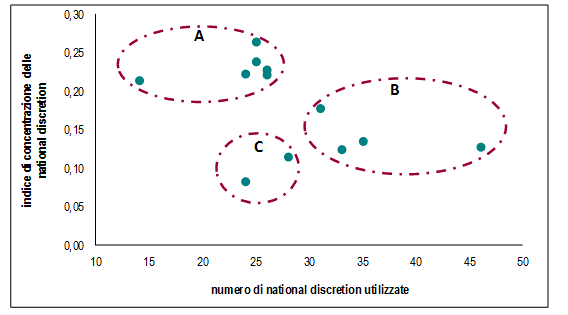

Rielaborando le informazioni fin qui descritte è possibile individuare tre cluster di paesi nell’ambito dell’Area euro analizzando, da un lato, la distribuzione del numero di national discretion utilizzate e, dall’altro, un indice di concentrazione delle tipologie di discrezione a cui si fatto ricorso (grafico 7). Più che il numero assoluto di discrezionalità normative utilizzate, un vantaggio asimmetrico per alcuni sistemi bancari potrebbe nascere dal fatto che il legislatore domestico ha focalizzato la sua attenzione su alcuni specifici dossier con l’intento di proteggere e favorire determinate realtà domestiche.

(classificazione per tipologia di national discretion)

Fonte: elaborazioni CER su dati EBA.

Al riguardo si nota che l’insieme A presenta paesi che fanno un utilizzo ridotto di national discretion ma ben focalizzato su specifici ambiti di intervento. Questo gruppo è composto da Finlandia, Grecia, Olanda, Germania, Austria e Spagna. L’insieme B invece racchiude paesi con fanno un alto ricorso a regole discrezionali, ma queste sono parzialmente suddivise su più campi di intervento. Questo gruppo include Portogallo, Francia, Lussemburgo e Irlanda.

Infine, l’ultimo insieme, quello C, abbraccia paesi che fanno un utilizzo di national discretion in media con l’intera Unione Europea. Queste norme discrezionali sono però ampiamente diversificate in più ambiti di intervento. Fanno parte del gruppo C Belgio e Italia.

Note: l’indice di concentrazione è dato dall’Herfindahl-Hirschman Index, ovvero dalla sommatoria del quadrato dell’incidenza percentuale di 16 macrocategorie di national discretion possibili. L’indice ha la massima concentrazione quando assume un valore pari 1, minima con un livello pari a 0.

Gruppo A: paesi con ridotte national discretion, ma molte concentrate su specifici capitoli di intervento. Include Finlandia, Grecia, Olanda, Germania, Austria e Spagna.

Gruppo B: paesi con molte national discretion, ma parzialmente suddivise su più capitoli di intervento. Include Portogallo, Francia, Lussemburgo e Irlanda.

Gruppo C: paesi con ridotte national discretion suddivise su più capitoli di intervento. Include Belgio e Italia.

Fonte: elaborazioni CER su dati EBA.

[1] Nello specifico sono previste opzioni e discrezioni per i seguenti articoli: 4(2), 6(4), 18(5), 18(6), 89(3), 95(2), 99(3), 124(2), 129(1), 164(5) , 178(1)(b), 284(4), 327(2) , 395(1), 400(2)(a) e 493(3)(a), 400(2)(b) e 493(3)(b), 400(2)(c) e 493(3)(c), 400(2)(d) e 493(3)(d), 400(2)(e) e 493(3)(e), 400(2)(f) e 493(3)(f), 400(2)(g) e 493(3)(g), 400(2)(h) e 493(3)(h), 400(2)(i) e 493(3)(i), 400(2)(j) e 493(3)(j), 400(2)(k) e 493(3)(k), 412(5), 413(3), 415(3), 420(2), 422(4), 465(2), 467(2), 467(3), 468(2) , 468(3) , 471(1), 473(1), 478(3), 479(4), 480(3), 481(3), 486(6), 495(1), 496(1), 499(3), 500(5).

[2] Nello specifico sono previste opzioni e discrezioni per i seguenti articoli: 9(2), 12(3), 12(4), 21(1), 29(3), 32(1), 40, 94(1)(g)(i), 94(1)(g)(ii), 94(1)(g)(iii), 94(1)(l), 103, 129(2), 130(2), 133(18), 134(1), 152 (primo paragrafo), 152 (secondo paragrafo), 160(6).