L’urgenza di contenere il cambiamento climatico ha obbligato gli Stati, e in particolare l’Unione europea, a spingere sull’acceleratore per coinvolgere i capitali privati nella lotta al riscaldamento del pianeta.

Il Trattato di Parigi del 2015 è stato il vero snodo per tutte le attività di lotta al cambiamento climatico. L’Unione europea ha realizzato un set di regole sul versante della classificazione delle attività economiche per aver una politica di tassonomia che consideri l’impegno delle società nelle tematiche ESG, stabilendo quali attività sono ambientalmente sostenibili e quali no. L’impegno europeo verso la sostenibilità ha acquisito ulteriore slancio nel 2019, con l’insediamento della nuova Commissione Europea e il lancio della agenda 2019-2024, che ha al primo punto il “Green Deal europeo”. Obiettivo della nuova Commissione è rimuovere una serie di misure per rendere più sostenibili e meno dannosi per l’ambiente la produzione di energia e lo stile di vita dei cittadini europei entro il 2050. Il Green Deal sarà finanziato con una ingente quantità di denaro, pubblico e privato. Per il 2030 l’obiettivo sarà quello di mobilitare circa 1.000 miliardi di euro per finanziarlo, più o meno 100 miliardi all’anno con l’obiettivo principale di limitare l’aumento del riscaldamento globale, che secondo le stime del Gruppo intergovernativo sul cambiamento climatico (IPCC) dell’ONU deve rimanere entro gli 1,5 °C.

Questo contesto ha creato la necessità di classificare e valutare le diverse imprese in termini ESG. Il Rating ESG (o Rating di sostenibilità) infatti è un giudizio sintetico che certifica la solidità di un emittente, di un titolo o di un fondo dal punto di vista degli aspetti ambientali, sociali e di governance. Non sostituisce il Rating tradizionale ma è complementare e il suo scopo è quello di aumentare le informazioni disponibili e quindi migliorare le valutazioni e le scelte. Questa misura di ESG Rating potrebbe essere accostata ai rating creditizi, valutazioni da parte di un analista o di un team di analisti dove viene misurata l’affidabilità di un’impresa o di uno strumento finanziario, i Rating ESG nascono per sintetizzare il grado di sostenibilità dell’impresa, nelle tre dimensioni ambientali, sociali e di governance. Nonostante questa apparente analogia, i Rating ESG si differenziano da quelli creditizi per due ragioni, in primis, nel caso dei rating creditizi, esiste una misura osservabile che deve essere stimata, il default dell’impresa o dello strumento finanziario entro un orizzonte temporale definito. Viceversa, per i Rating e gli Score ESG le grandezze osservabili sono molteplici sia di natura quantitativa che qualitativa. In secondo luogo, per i Rating creditizi esiste una regolamentazione specifica e un’autorità che autorizza le agenzie di Rating a poter emettere valutazioni.

Gli indici che attualmente nel 2021 hanno la maggiore reputazione sulle tematiche ESG sono: S&P Dow Jones ESG Indices, MSCI ESG Indices, Thomson Reuters ESG. Questi indici sono gestiti da provider che raccolgono le informazioni dalle imprese e le suddividono nelle diverse voci che compongono una valutazione ESG. La creazione di un indice affidabile richiedere di aver a disposizione diversi dati qualitativi dell’impresa. Qui possiamo già osservare un passaggio delicato, in quanto in assenza di un ente che certifica la trasparenza del dato fornito, le valutazioni ottenute non possono essere garantite. Questo è proprio il punto focale: le valutazioni ESG non sono sempre trasparenti e talvolta è difficile verificarle.

Detto ciò, il dato qualitativo viene trasformato in quantitativo. Nella maggior parte dei quesiti raccolti, viene formulata una domanda dicotomica come ad esempio “L’impresa fa report sugli investimenti per l’ambiente o L’impresa investe in armi?”, questa informazione viene trasformata in una dummy, che assume valore 0 in caso la risposta sia falso, 1 altrimenti. Ci sono alcuni quesiti che non possono essere riassunti semplicemente con un quesito dicotomico, come per le “Emissioni Totali di CO2 stimate annuali”, dove viene riportato il valore totale delle emissioni in tonnellate. Per esempio Coca-Cola, secondo il Thomson Reuter Index, ha un’emissione totale sul 2020 di 5.240.000 tonnellate di CO2. Per utilizzare questo dato per la costruzione dell’indice, viene calcolata la mediana per tutto il cluster di società a disposizione, e se il dato si trova sopra la mediana, viene attribuito il valore 1, altrimenti 0.

In questo lavoro è stato utilizzato il Thomson Reuter ESG Score, composto da 420 valutazioni differenti sul tema ESG:

- 130 per il tema Environment

- 145 per il Social

- 148 per la Governance.

Il pilastro ambientale misura l’impatto di un’azienda sui sistemi naturali viventi e non viventi, inclusi aria, terra e acqua, nonché su interi ecosistemi. Il pilastro sociale misura la capacità di un’azienda di generare fiducia e lealtà nei confronti dei propri dipendenti, clienti e società, attraverso l’utilizzo delle migliori pratiche di gestione. Infine, il pilastro della corporate governance misura i sistemi e i processi di un’azienda, che assicurano che i membri del consiglio di amministrazione e i dirigenti agiscano nel migliore interesse dei suoi azionisti a lungo termine.

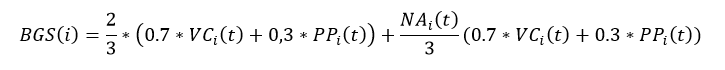

L’obiettivo della valutazione ESG è quello di sviluppare uno strumento quantitativo al fine di valutare le opportunità di profitto e i rischi di perdite che si verificano a causa del processo di transizione energetica. Lo sviluppo di un fattore comune per le imprese si basa sulla raccolta di una grande quantità di informazioni rilevanti per il clima e la governance fornite dalle diverse banche dati, così da poter comporre un indice sintetico. Roncalli[1] propone un indice Brown minus Green Score (BGS), con un valore che oscilla tra 0 e 1, dove 1 rappresenta un’azienda “Brown” mentre 0 un’azienda “Green” e quindi tanto più vicino si avvicina allo 0 tanto migliore è la società analizzata in termini ESG.

Per sviluppare questo fattore di rischio comune è necessario lo sviluppo di un sistema di punteggio per determinare se un’impresa è green, neutral o brown con un approccio fondamentale per valutare il carbon risk delle diverse aziende. L’algoritmo ideato da Roncalli prevede di utilizzare 4 distinti database ESG: Thomson Reuters ESG, MSCI ESG Ratings, Sustainalytics ESG ratings e il questionario sul cambiamento climatico Carbon Disclosure Project (CDP). Ogni valore raccolto dalle seguenti banche dati viene classificato in tre diverse dimensioni che potranno influire sul valore in borsa di un’impresa in caso di cambiamenti imprevisti verso un’economia a basse emissioni di carbonio, il presente lavoro permette di trarre qualche evidenza preliminare sulla relazione tra criteri ESG e performance (futura) dei titoli azionari. Le 3 classi sono le seguenti:

1. Value Chain che misura l’impatto di una politica climatica o di un sistema commerciale sulle diverse attività di un’azienda: logistica in entrata e catena di fornitori, produzione manifatturiera, vendite, ecc.;

2. Public Perception, l’immagine ambientale esterna di un’impresa: valutazioni, controversie, divulgazione di informazioni ambientali, ecc.;

3. Non Adaptability, la capacità dell’impresa di passare a una strategia a basse emissioni di carbonio senza sforzi e perdite sostanziali.

Come detto prima, più si avvicina a 1 la variabile, più “marrone” è l’azienda. Ogni variabile viene trasformata in una dummy [0-1], dove 1 corrisponde ad un valore brown e 0 corrisponde a un valore green. Quindi, vengono creati tre punteggi che corrispondono alla media aritmetica delle osservazioni contenute in ogni dimensione: la value chain VC, la public perception (PP) e la non adaptability (NA). Ne consegue che ogni punteggio ha un intervallo compreso tra 0 e 1.

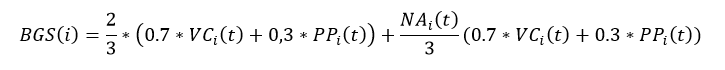

Una volta inferite le 3 classi ed i relativi punteggi medi viene calcolato il Brown minus Green score, realizzato come una media pesata dei 3 valori, dove viene attribuito un peso maggiore alla variabile Value Chain ritenuta quella a maggior contenuto informativo. Il BGS score è così ottenuto:

Come possiamo osservare i valori di interesse sono dipendenti dal tempo, infatti ogni anno vengono riformulati i diversi quesiti e quindi si ottengono valutazioni su base annuale. Per costruzione dell’indicatore, possiamo affermare che maggiore è il valore BGS, più marrone è l’azienda.

Molti vantaggi possono essere attribuiti al fattore BGS ma rimangono dubbi invece nella costruzione del database ESG, poiché i punteggi BGS sono derivati da diversi database. Un ulteriore dubbio nella costruzione del database riguarda la trasformazione di variabili continue e discrete in dummy. Inoltre, il problema più importante è che nel tempo i punteggi tendono a rimanere allo stesso livello. Alcuni test eseguiti da Gorgen et al. (2019) hanno mostrato che meno del 5% delle imprese si è spostato tra i portafogli verde, neutro e marrone durante il periodo di studio. Questo fenomeno lo si osserva anche nell’esperimento proposto in seguito, infatti le società tendono a non mostrare grossi cambiamenti tra gli anni.

È stata realizzata l’analisi di un database ESG costruito ex novo. Sono state selezionate, 100 società diverse, scelte in base alla capitalizzazione di mercato e alla presenza di un rating ESG. Purtroppo essendo tematiche nuove, non tutte le società forniscono tali informazioni, ed ad oggi rimane impossibile tracciare tutto l’universo investibile in termini ESG, solo le società con una determinata struttura possono permettersi un monitoraggio ESG. Le valutazioni ESG sono state estrapolate da Eikon Reuters, è stato utilizzato il Thomson Reuters ESG, che è un format suddiviso in 4 sezioni [Envirorment, Social, Governance, Controversy]. Ognuno di questi gruppi è composto da un gran numero di quesiti ESG, circa 400 totali. Come discusso in precedenza le risposte sono poi trasformate in variabili binarie. Una volta trasformate le risposte, si è proceduto alla riclassificazione delle domande nelle 3 classi: Value Chain, Public Percepition e Non Adaptability.

Una volta attribuita la classificazione, si è calcolata la media semplice per ognuno dei 3 gruppi. Successivamente si procede con il calcolo del BGS score:

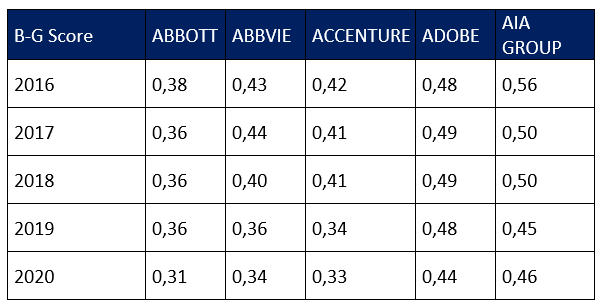

Si osserva come la Value Chain abbia un peso maggiore in quanto è la variabile più importante nel processo di transazione ecologica. Si è calcolato il BGS per tutte le società del paniere, così facendo abbiamo una valutazione quantitativa dei valori ESG per ogni impresa e questi parametri sono confrontabili tra loro. In tale modo si è costruita una misura adimensionale che ci consente uno stock picking in base ai parametri che riguardano la transizione ecologica e sociale. Riportiamo nella tabella i punteggi BGS delle prime 5 del database in ordine alfabetico:

Tabella 1 – Recap BGS prime 5 società ordine alfabetico

Nella tabella sono rappresentati i valori del parametro BGS nel periodo 2016-2020. Si osserva già a prima vista di come l’evoluzione del parametro sia contenuta nel tempo. Questo è un effetto che si osserva nella maggior parte delle società e può essere esplicato analizzando la struttura delle imprese, infatti la transazione verde richiede investimenti fissi, che producono i loro effetti non sul breve periodo ma sul medio-lungo periodo. Se prendiamo per esempio una società energetica, e consideriamo le emissioni di CO2, la diminuzione del totale delle emmissioni è un processo che richiede molto tempo. Questo vale per molti dei parametri che rientrano nella classificazione Value Chain. La bassa variazione del parametro purtroppo ci fornisce un basso contenuto informativo.

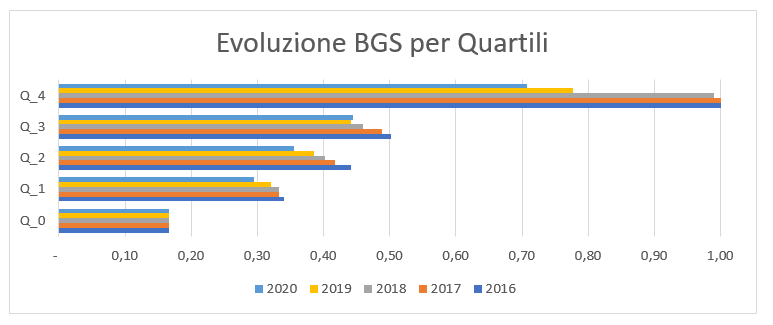

Si può osservare nel grafico in basso la suddivisione per quartili di tutto il paniere preso in considerazione.

Figura 1 – Evoluzione BGS per quarter dal 2016 al 2020

Dall’istogramma appena mostrato si osserva che, prese le 100 società, e suddivise per quartili in base al loro parametro BGS, si può osservare come la tendenza è quella di diminuzione del parametro. Ciò dimostra come il paniere utilizzato, composto dalle società con la maggior capitalizzazione di mercato, stia migliorando la propria posizione in termini ESG.

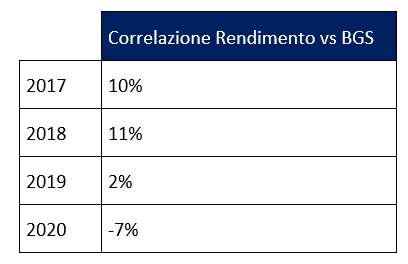

A rinforzare questa tesi possiamo osservare la correlazione cross-sectional tra il parametro BGS e il rendimento azionario year-over-year dei titoli.

Tabella 2 – Correlazione BGS e rendimento azionari titoli dal 2016 al 2020

La correlazione non assume valori significativi. Tuttavia è evidente come la correlazione scenda in modo monotono, dunque nel corso degli anni la relazione tra criteri ESG e performance muove nella direzione corretta: titoli a più alto parametro BGS riportano mediamente rendimenti più alti. Infatti oggi per una società creare esternalità negative in termini ambientali, espone la stessa a rischi sul rendimento del titolo. Per questo motivo osserviamo come la correlazione nel tempo sia diventata negativa, ad un incremento del valore azionario dell’impresa, possiamo affermare corrisponde ad un miglioramento in termini ESG.

La bassa intensità della correlazione può essere spegata dal fatto che in primis si è utilizzato un unico provider ESG, nel lavoro di Roncalli a cui ci siamo ispirati l’autore del modello ipotizzava di utilizzare 4 diversi data provider, al fine di limare i bias informativi di un singolo emittente e diversificare le fonti di informazioni. Un altro motivo può essere ricercato nella composizione del database, infatti è stata utilizzata la logica di selezionare le società a maggior capitalizzazione sul mercato equity, questa scelta è stata assunta in quanto poche società hanno un’informativa completa in termini ESG. In questo modo il settore maggiormente coperto è quello delle tecnologie.

In conclusione si può affermare come questa metodologia di scoring e riclassificazione delle società abbia un grande potenziale di applicazione, infatti con i giusti strumenti, creare e monitorare questo tipo di database è relativamnete semplice da un punto di vista computazionale, ma qui nasce il vero problema del modello. L’aggiornamento annuale delle valutazioni ESG non permette di aver abbastanza informativa per monitorare in tempo reale il posizionamento della singola impresa in termini ESG. Quindi un’impresa con un buon punteggio ESG nell’anno precendente viene acquistata in logica di comporre un portafoglio “green”, ma se nel corso dell’anno avvengono significativi cambi, questi non sono rappresentati in nessun modo nei vari parametri ESG, e saranno solo osservabili all’aggiornamento dei dati l’anno successivo. Al contrario il prezzo azionario sarà subito influenzato da queste variazioni, e quindi viene a crearsi un lag temporale tra la variazione di prezzo e la modifica del parametro ESG. Per far in modo che tale metodologia possa essere applicata, dovrebbe essere introdotto un parametro ESG più reattivo ed elastico rispetto a quello che ora abbiamo sul mercato. Infatti, nell’ipotesi di avere un parametro ESG aggiornato mensilmente o addirittura settimanalmente si avrebbe a disposizione un dato più completo.

La metodologia qui proposta per la valutazione delle imprese in termini ESG, essa ha buoni vantaggi e grande futuribilità, infatti questo consentirebbe ai vari operatori sul mercato di quantificare quanto il loro portafoglio sia esposto in termini ESG. Oltre a ciò, avendo un parametro solido e flessibile si potrebbe anche utilizzarlo in fase di ottimizzazione di portafoglio.

[1] “Measuring and Managing Carbon Risk in Investment Portfolios”, Thierry Roncalli, August 2020.