L’equity crowdfunding consiste nella raccolta di capitale di rischio attraverso un appello diretto sul web lanciato da una società e la sottoscrizione online delle quote stesse. Normalmente un’operazione di questo tipo richiede la pubblicazione di un prospetto informativo approvato dalla Consob, ma sulla scia di quanto avvenuto in altri Paesi (in primis il Regno Unito e gli USA) l’Italia si è recentemente dotata di una nuova regolamentazione (attraverso il D.L. 179/2012) che apre questa opportunità, a condizione che l’offerta venga veicolata su un portale autorizzato da Consob.

Va premesso che aderire ad una campagna di equity crowdfunding rappresenta un investimento dal rischio elevato. Stiamo parlando di quote societarie non trattate sui mercati borsistici (quindi illiquide) emesse da società spesso di piccola dimensione, se non addirittura startup, con un livello di trasparenza non comparabile alle grandi imprese. La redditività attesa dipende quindi essenzialmente dalla ‘speranza’ di sostenere imprese che in futuro avranno successo, come avviene nel mondo del private equity e del venture capital. Le ricerche accademiche mostrano però che alla base delle motivazioni dell’equity crowdfunding non vi è solo la ricerca di un rendimento potenzialmente elevato, ma anche la soddisfazione per sostenere finanziariamente ed essere comproprietari di un’idea di business innovativa e stimolante.

Il 2016 è stato l’anno di ‘decollo’ dell’equity crowdfunding in Italia, e il 2017 può rappresentare l’anno di ‘consacrazione’ effettiva a seguito delle interessanti novità introdotte dalla Legge di Stabilità che nel seguito andiamo a descrivere.

Secondo i dati raccolti dall’Osservatorio Crowdfunding del Politecnico di Milano, nel 2016 sono state ben 28 le campagne di equity crowdfunding chiuse sui portali autorizzati italiani, con un aumento del 75% rispetto all’anno precedente. Due terzi di queste (19) si sono chiuse con successo, mentre le altre purtroppo non hanno raggiunto la soglia di raccolta desiderata e quindi sono state annullate. In totale nel 2016 sono stati raccolti sul mercato € 4,36 milioni, una cifra ancora modesta rispetto al potenziale effettivo, ma con un aumento del 140% rispetto al 2015. Il 2017 è partito molto bene, con già 16 offerte chiuse con successo, alcune in pochissimi giorni. In aggregato, dall’avvio della legge sono stati raccolti circa € 10 milioni.

Come evidenziano le statistiche in figura, i portali al momento autorizzati in Italia per ospitare campagne di equity crowdfunding sono 17. Le offerte pubblicate fino alla data del 20/5/2017 sono 99. Di quelle chiuse, il 57,5% ha raggiunto il target minimo di raccolta stabilito. Alla stessa data, erano ben 19 le offerte ancora aperte sui portali. La stragrande maggioranza delle offerte è stata finora proposta da startup innovative, 4 da PMI innovative, una da un veicolo societario che investe prevalentemente nel capitale di startup e PMI innovative. In effetti fino ad oggi la legge attribuiva l’opportunità di raccogliere capitale di rischio attraverso il web solo a questa tipologia di imprese.

Il valore medio dell’obiettivo di raccolta è abbastanza basso (€ 257.234); il valore massimo possibile in base alle Direttive europee è € 5 milioni. In cambio, le imprese hanno offerto una quota del capitale mediamente pari al 18,75%. Una semplice proporzione fra le due statistiche precedenti ci dà un’idea di quale possa essere la valutazione delle imprese implicita nell’offerta (e quindi del sovrapprezzo richiesto dai fondatori agli investitori). Va notato che in diversi casi la tipologia di quote offerte non è di tipo ordinario, ma si tratta di quote con diritto di voto limitato o addirittura senza diritto di voto. Il numero medio di finanziatori per ogni campagna è pari a 45, ma è abbastanza variabile (addirittura ci sono campagne che sono state coperte integralmente da un unico finanziatore).

Figura. L’equity crowdfunding in Italia: statistiche aggregate al 20/5/2017. Fonte: www.osservatoriocrowdinvesting.it

Ma chi sono tipicamente gli investitori nell’equity crowdfunding? Innanzitutto è utile notare come il numero totale degli investitori sia quasi raddoppiato nel 2016 rispetto all’anno precedente (raggiungendo le 769 unità). L’ammontare investito medio è diminuito, passando da € 9.800 nel 2014 a € 5.600 nel 2016. Il profilo tipico è quello di una persona fra 40 e 50 anni, di sesso maschile. Alcuni di essi hanno investito in più campagne; non mancano anche i business angels, ovvero investitori che sistematicamente sono a caccia di nuove imprese da finanziare, per poi supportarle nella crescita con un contributo di natura manageriale.

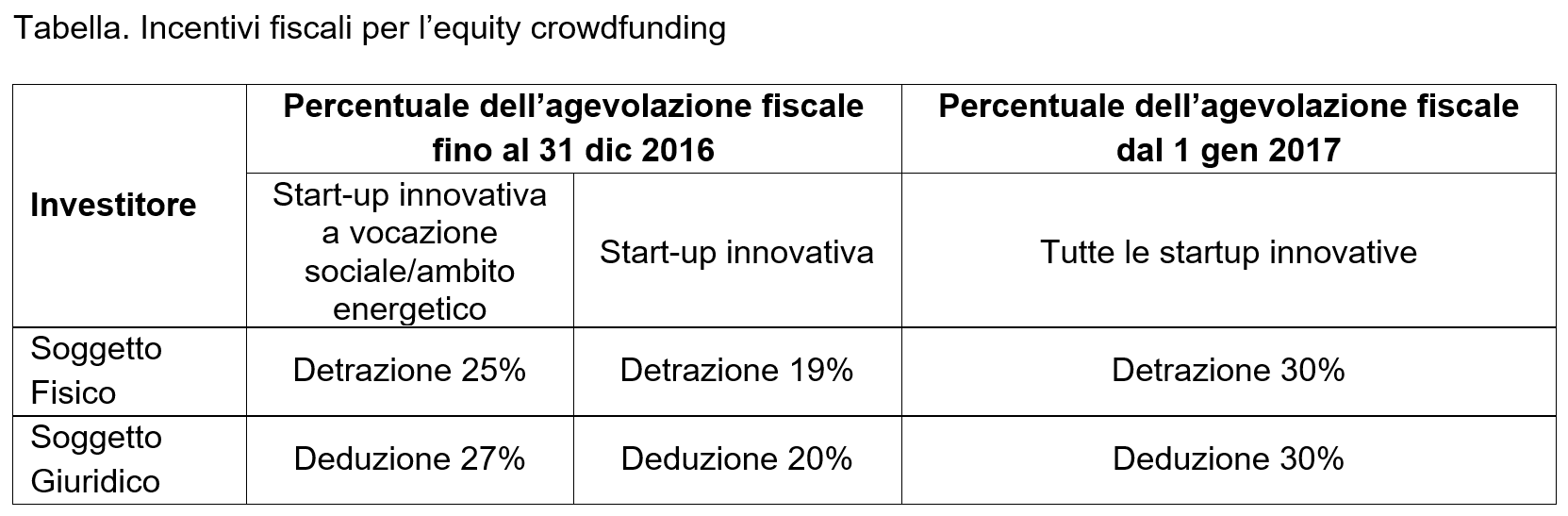

Venendo alle novità per il 2017, il Governo ha voluto introdurre alcuni interessanti opportunità per gli investitori. Innanzitutto la possibilità di raccolta tramite equity crowdfunding viene estesa a tutte le PMI attive sul mercato italiano (manca solo l’aggiornamento del Regolamento da parte di CONSOB per la piena operatività). Questo punto è particolarmente significativo essendo l’economia italiana costituita per il 22% da tali imprese. In secondo luogo vengono confermati e aumentati gli incentivi fiscali che spettavano agli investitori, come indica la Tabella. Tali incentivi continueranno a riguardare però solo startup e PMI innovative. In particolare, la detrazione per le persone fisiche (così come la deduzione per le persone giuridiche) sale fino al 30%. Ciò implica che se un individuo investe € 1.000 in una campagna di equity crowdfunding, l’anno successivo potrà detrarre dalla tasse nella dichiarazione dei redditi ben € 300. Lo sgravio fiscale massimo annuale cresce da € 500.000 a € 1.000.000 per gli investitori di natura fisica, mentre rimane invariato il tetto di € 1.800.000 per gli investitori di natura giuridica.

Dal punto di vista dell’investitore, il periodo minimo di mantenimento dell’investimento effettuato con il crowdfunding cresce da 2 a 3 anni, pena l’annullamento degli incentivi fiscali. Ulteriori buone notizie sulla detassazione dei proventi potrebbero poi arrivare dai PIR (i nuovi Piani Individuale di Risparmio) non appena saranno meglio definite alcune modalità operative.

Si tratta di novità che rappresentano un nuovo punto di svolta nello scenario italiano dell’equity crowdfunding. Numerose ricerche accademiche mostrano che questa opportunità consente alle imprese di diversificare i propri canali di finanziamento, ottenendo anche maggiore visibilità. È chiaramente interesse di tutti sostenere le imprese, in particolare le startup innovative, perché generano tecnologia e occupazione. Dal punto di vista del wealth management, senza dimenticare che si tratta di investimenti illiquidi e rischiosi, allocare una piccola quota degli investimenti in questa nuova asset class consente di diversificare ulteriormente il portafoglio e di giocarsi un’opzione sulla possibilità di avere ‘scovato’ la prossima Google, la prossima Apple o la prossima Amazon.