Executive summary

BCE ed EBA hanno definito lo scenario macroeconomico avverso sulla base del quale verranno condotti gli stress test sui principali istituti di credito europei. Lo scenario ipotizza una recessione per l’Area euro per altri due anni, l’aumento della disoccupazione, il calo dei prezzi delle case e dei listini azionari per il 20 per cento. Le banche che non supereranno il test avranno 6 o 9 mesi, a seconda del mancato rispetto dei requisiti minimi previsti per lo scenario di base o per quello avverso, per mettere in atto tutte le azioni necessarie per riportare i coefficienti patrimoniali al di sopra dei livelli di guardia.

Lo scenario macroeconomico avverso

L’European Systemic Risk Board (ESRB), presieduto dal Governatore della Banca Centrale Europea (BCE) Mario Draghi, ha recentemente definito i dettagli dello scenario macroeconomico avverso sulla base del quale verranno condotti gli stress test (ST; per maggiori dettagli si veda Barucci, Corsaro e Milani, 2014) sulle 124 principali banche europee.

Tale scenario riflette i rischi sistemici che attualmente minacciano il sistema bancario europeo e che possono essere riassunti in quattro punti (ESRB, 2014a):

i) L’aumento dei rendimenti obbligazionari globali, specialmente per l’accresciuta volatilità dei mercati emergenti;

ii) Un ulteriore deterioramento della qualità del credito per i paesi che soffrono di un contesto macroeconomico caratterizzato da una bassa domanda interna;

iii) Il possibile stallo nell’implementazione delle riforme strutturali, con conseguente perdita di fiducia circa la sostenibilità dei conti pubblici;

iv) La mancata “pulizia” dei bilanci bancari, necessaria per rimettere in moto il normale meccanismo dei mercati interbancari. La volatilità sui mercati potrebbe anche derivare dai dubbi circa la disponibilità di un backstop pubblico a supporto delle banche europee dopo che i risultati sull’Asset Quality Review (AQR) e sugli ST saranno diffusi.

Oltre allo scenario macroeconomico avverso è stato definito anche lo scenario di base, elaborato sulla base delle proiezioni della Commissione Europea (2014), che stabilisce l’andamento delle variabili macroeconomiche nell’ipotesi in cui gli shock esogeni non dovessero verificarsi.

Le differenze tra lo scenario di base e quello avverso per il tasso di crescita reale del Pil, che esprimono quindi la severità degli shock considerati dall’ESRB, sono riportati nella tabella 1. Mediamente lo shock ipotizzato dovrebbe implicare una perdita di prodotto nell’ordine dei 2,5 punti percentuali all’anno per l’intero triennio 2014-16. Nel precedente ST, condotto dall’European Banking Authority (EBA) nel 2011, la flessione ipotizzata del Pil si attestava intorno ai 2 punti all’anno per il biennio 2012-13 (EBA, 2011).

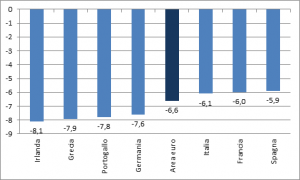

In termini cumulati lo shock dovrebbe portare ad una perdita complessiva di 6,6 punti di Pil per l’intera Area euro (grafico 1). L’Italia, la Francia e la Spagna conoscerebbero un impatto negativo meno pesante per circa mezzo punto percentuale, mentre Irlanda, Grecia, Portogallo e Germania subirebbero perdite più consistenti per 1/1,5 punti percentuali.

Tabella 1. Crescita del Pil reale – scarti tra lo scenario di base e lo scenario avverso

(in punti %)

|

2014 |

2015 |

2016 |

|

| Italia |

-1.5 |

-2.8 |

-2.0 |

| Francia |

-1.4 |

-2.8 |

-1.9 |

| Germania |

-2.7 |

-3.8 |

-1.5 |

| Spagna |

-1.3 |

-2.7 |

-2.1 |

| Portogallo |

-1.5 |

-3.8 |

-2.8 |

| Irlanda |

-3.0 |

-3.6 |

-1.9 |

| Grecia |

-2.2 |

-3.6 |

-2.5 |

| Area euro |

-1.9 |

-3.2 |

-1.8 |

Fonte: ESRB (2014a).

Grafico 1. Effetto cumulato dello stress test in termini di minore crescita reale del Pil

(livello di deviazione nel 2016 in %)

Fonte: ESRB (2014a).

Il contesto macroeconomico avverso determinerebbe effetti negativi anche su altre variabili macroeconomiche. Alla fine del triennio, il tasso di disoccupazione presenterebbe un incremento di oltre 2 punti per l’intera Area euro. Maggiormente penalizzato risulterebbe essere il mercato del lavoro spagnolo (+3,9 punti di disoccupazione), mentre in Francia gli effetti sarebbero limitati a 1,3 punti. In questo quadro l’Italia presenterebbe un aumento del tasso di disoccupazione di circa 2,5 punti a fine 2016.

Sul fronte dei prezzi, l’inflazione registrerebbe un riduzione cumulata nel periodo 2014-16 per l’intera Area euro di circa 2 punti percentuali. Particolarmente colpite sarebbero le quotazioni immobiliari, che per l’Area euro registrerebbero un calo tra il 7 e l’11 per cento nel triennio 2014-16. Più contenuto sarebbe invece l’effetto sui prezzi immobiliari in Italia (tra il -3 e il -5 per cento). Il mercato francese e quello tedesco sarebbero più penalizzati, con una flessione nel 2016 del 17 e del 13 per cento rispettivamente.

Lo scenario macroeconomico avverso offre poi diverse indicazioni sull’andamento di alcune importanti variabili finanziarie. I prezzi azionari, nel caso in cui si verificassero gli shock esogeni soprarichiamati, registrerebbe una flessione del 18 per cento nell’intera Area euro a fine 2016 (-20 per cento in Italia). Anche i tassi di interesse sui titoli obbligazionari governativi a lungo termine subirebbero un contraccolpo negativo. Nel complesso dell’Area euro l’incremento dei tassi sarebbe pari a 150 basis point (bp) nel 2014, per poi attestarsi a circa 110 bp nel successivo biennio 2015-16. In Italia l’aumento sarebbe leggermente più alto, nell’ordine di mezzo punto percentuale. Rispetto alla Germania i tassi italiani aumenterebbero invece di circa un punto percentuale nel 2014 e di 70 bp nel 2015-16. Tra i paesi più colpiti abbiamo la Grecia e il Portogallo.

Tabella 2. Tassi d’interesse sui titoli governativi a lungo termini – scarti tra lo scenario di base e lo scenario avverso (in punti %)

|

Scarti rispetto allo scenario di base |

Spread rispetto alla Germania |

|||||

|

2014 |

2015 |

2016 |

2014 |

2015 |

2016 |

|

| Italia |

205 |

149 |

149 |

96 |

67 |

67 |

| Francia |

140 |

104 |

104 |

31 |

22 |

22 |

| Germania |

109 |

82 |

82 |

– |

– |

– |

| Spagna |

191 |

139 |

139 |

82 |

57 |

57 |

| Portogallo |

231 |

168 |

168 |

122 |

86 |

86 |

| Irlanda |

148 |

109 |

109 |

39 |

27 |

27 |

| Grecia |

316 |

228 |

228 |

207 |

146 |

146 |

| Area euro |

152 |

112 |

112 |

43 |

30 |

30 |

Fonte: ESRB (2014a).

Per le variabili di natura finanziaria, l’ESRB e la BCE hanno anche predisposto un set dettagliato e articolato di fattori che incidono sul rischio di mercato (tassi d’interesse e volatilità delle principali valute, credit spread, haircut e volatilità sulle principali commodity, ecc.) al fine di avere delle proiezioni sulle posizioni finanziarie iscritte in bilancio e valutate al fair value (ESRB, 2014b).

Conclusioni e aspetti critici

Gli ST che verranno condotti nel corso del 2014 da BCE e EBA appaiono essere più severi e più completi di quelli effettuati tre anni fa. La limitata portata del ST del 2011 fu chiara quando, poco dopo la diffusione dei risultati, alcune banche irlandesi, che avevano superato i test senza segnalare evidenti problemi, furono nazionalizzate per evitare il default, così come fu necessario instituire una bad bank per ripulire i bilanci bancari dall’eccessivo peso dei crediti deteriorati (soprattutto nel comparto dei mutui immobiliari).

La maggiore severità e rigorosità è però forse ancora troppo contenuta se si vuole raggiungere l’obiettivo di riportare la fiducia sull’effettivo stato di salute delle banche europee e rimettere anche in moto il normale funzionamento dei mercati interbancari dell’Eurozona.

Prendendo ad esempio proprio l’Italia, lo scenario macroeconomico avverso ipotizza una diminuzione cumulata del Pil nell’ordine dei 6 punti percentuali nel triennio 2014-16. Osservando alcune fasi storiche recenti si rileva però che il prodotto italiano ha subito flessioni ancora più consistenti in periodi di tempo più brevi. Dal 2007 al 2009, infatti, la flessione del Pil reale è stata del 6,6 per cento, mentre ha raggiunto gli 8,5 punti se si considera il periodo fino al 2013.

Anche sul fronte dei tassi governativi le ipotesi previste per l’Italia, e per gli altri paesi periferici, segnalano incrementi degli spread rispetto alla Germania ben più contenuti rispetto a quelli che la storia recente ci ha mostrato.

Probabilmente ECB e EBA avrebbero definito uno scenario avverso più negativo se il secondo pilastro dell’Unione Bancaria avesse previsto fin da subito la possibilità di mutualizzare i costi di ricapitalizzazione delle banche (Brescia Morra e Mele, 2014) che non supereranno l’AQR e gli ST, posto anche i tempi abbastanza ristretti (dai 6 ai 9 mesi) entro cui le banche dovranno attuare le opportune contromisure. A supporto di questa interpretazione si può rilevare come gli stress test in corso di implementazione da parte della Bank of England (2014) sono sotto molti aspetti più severi, prevedendo ad esempio un incremento della disoccupazione di 6 punti percentuali e una flessione dei prezzi delle abitazioni del 35%, variazioni tre volte più intense rispetto a quelle ipotizzate dall’ESRB.

Bibliografia

Bank of England, (2014), Stress testing the UK banking system: key elements of the 2014 stress test.

Barucci Emilio, Stefano Corsaro, Carlo Milani, (2014), Asset quality review e stress test. Cosa ci aspetta?, FinRiskAlert.it.

Brescia Morra, Concetta, Giulia Mele, (2014) Risoluzione delle banche: un compromesso importante in Europa. FinRiskAlert.it.

Commissione Europea, (2014), European Commission projections for the 2014 EU-wide stress tests baseline scenario.

EBA, (2011), 2011 EU-wide stress test aggregate report.

ESRB, (2014a), EBA/SSM stress test: The macroeconomic adverse scenario.

ESRB, (2014b), EU-wide Stress Test 2014 – Market Risk Scenarios.