Introduzione

L’innovazione tecnologica sta oggi radicalmente modificando le modalità di approccio delle società all’evoluzione del business. Se nel recente passato era possibile ottenere vantaggi competitivi sul mercato in modo reattivo, ora tale approccio non può più funzionare. È necessario riuscire ad individuare i trend maggiormente in grado di rispondere alle esigenze in costante mutamento degli attori nel mercato e intervenire proattivamente, per riuscire a ottenere un vantaggio competitivo.

La blockchain attualmente è uno degli hot topic nel mondo dell’innovazione. Il crescente trend di interesse relativo a questa nuova tecnologia che avrà impatti in tutte le principali industry, aumentando efficienza, trasparenza e sicurezza

è dimostrato dai dati.

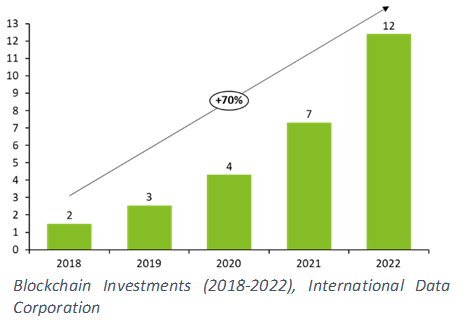

Secondo uno studio effettuato dall’International Data Corporation, le spese annuali per progetti blockchain raggiungeranno a livello globale $12.4 mld entro il 2022, primariamente nell’industria dei servizi finanziari.

La crescente attenzione verso le opportunità connesse a tale tecnologia è certamente notevole se si considera che fino a pochissimi anni fa la parola “blockchain” era conosciuta solamente per la sua connessione con le criptovalute. Oggi invece si parla sempre più di certificazione, tracciabilità e token economy.

Deloitte’s 2018 global blockchain survey

Nella Global Blockchain Survey 2018 di Deloitte emerge come, nonostante la blockchain non sia ancora una tecnologia pienamente matura con impatti pervasivi nel business, il processo di affermazione e diffusione della stessa stia aumentando esponenzialmente. Le ipotesi accademiche sviluppate nel corso degli ultimi 5 anni stanno cominciando a trovare un riscontro nella realtà e l’attenzione principale della ricerca si sta spostando dall’apprendimento delle caratteristiche intrinseche della tecnologia verso l’esplorazione di potenzialità e realizzazione di prototipi che abbiano una applicazione di business.

L’indagine, svolta su un campione di 1.053 società con fatturato pari ad almeno a $500 milioni dislocate in 7 paesi (Canada, Cina, Francia, Germania, Messico, Regno Unito e Stati Uniti), ha permesso di raccogliere le opinioni e percezioni su blockchain e il suo potenziale impatto nel futuro.

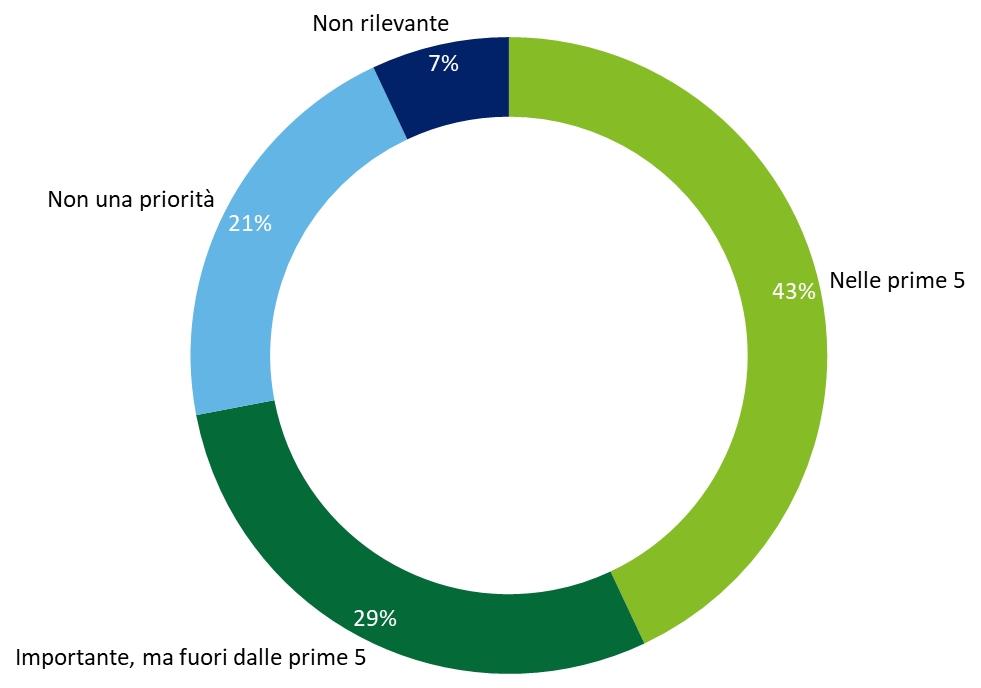

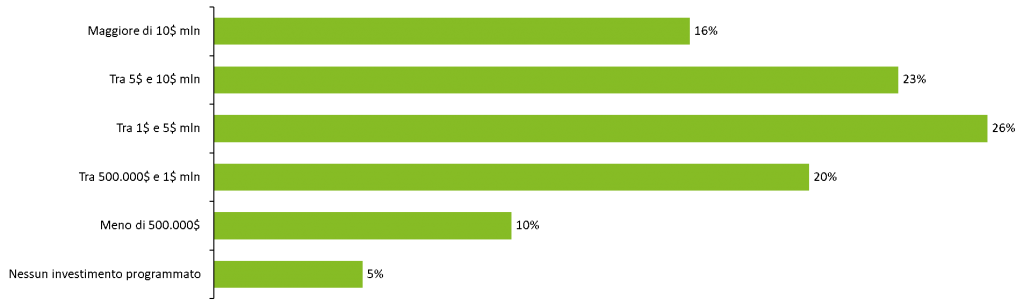

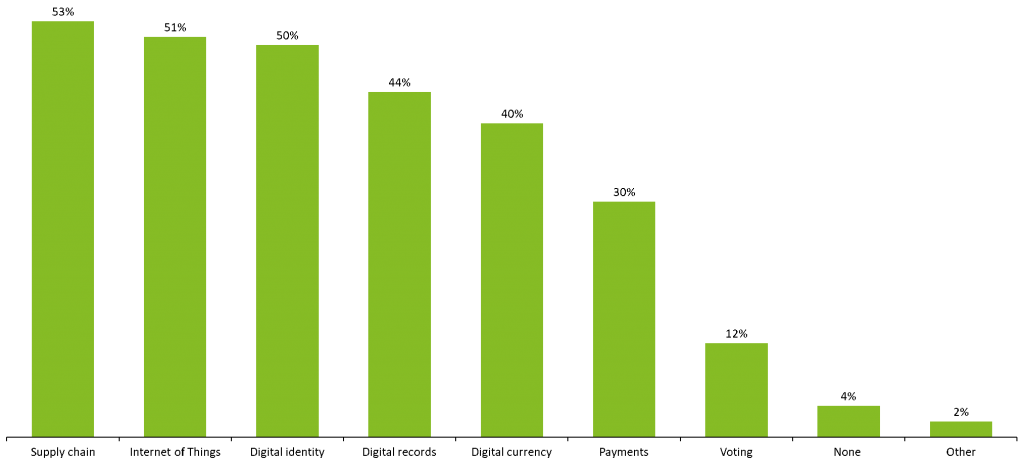

A livello strategico, emerge come l’adozione della blockchain rientri tra le top priorities per il 43% dei rispondenti, mentre solo il 7% non ne percepisce la rilevanza per il proprio business [tab 1]. A conferma di ciò, il 39% delle società intervistate nel corso del 2019 effettuerà investimenti per più di $5 mln al fine di comprendere come integrare tale tecnologia nei propri processi di business [tab 2]. I principali vantaggi competitivi ravvisati dagli intervistati sono relativi alla prospettiva di velocizzare maggiormente le operazioni di trasmissione delle informazioni al fine di arrivare ad una condivisione in tempo reale, ottenendo così una maggiore efficienza operativa. Altro aspetto cruciale è la volontà di esplorare le opportunità di questa tecnologia con l’obiettivo di creare nuovi modelli e standard di processo nelle industry di riferimento garantendo una maggiore sicurezza rispetto ai tradizionali sistemi informativi [tab 3]. Gli ambiti sui quali le compagnie stanno ponendo maggiormente attenzione sono indirizzati verso soluzioni relative a supply chain, Internet of Things, digital identity e digital records [tab 4].

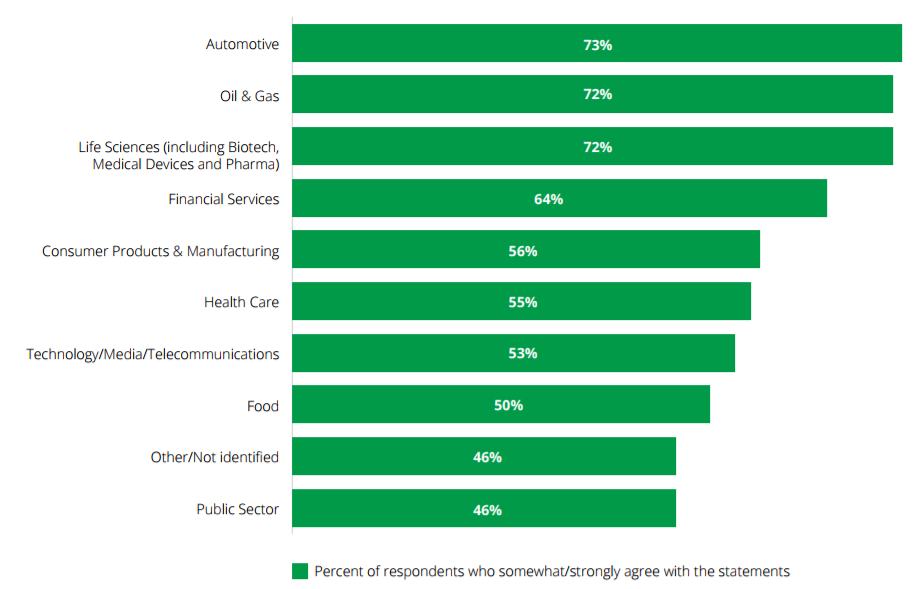

I numeri mettono in evidenza come la blockchain avrà impatti in diversi settori. I financial services (64%) sono una industry che potrà beneficiare dall’adozione della tecnologia, tuttavia altri settori come Automotive (73%), Oil & Gas (72%) e Life Sciences (72%) potranno avere impatti considerevoli.

Blockchain nei servizi finanziari: alcuni esempi di casi d’uso

A livello pratico, i registri distribuiti e decentralizzati hanno il potenziale di ridisegnare il modo in cui le istituzioni finanziarie interagiscono tra loro e con i relativi stakeholders (regolatori e clienti in primis). Questa tecnologia per sua natura ha una valenza consortile per cui gli ambiti di applicazione in molti casi vanno letti e interpretati immaginando un contesto di collaborazione tra diversi soggetti per ottenere benefici tangibili. Secondo Deloitte i principali casi d’uso nell’industria finanziaria sono i seguenti:

- Scambio di Valore: Blockchain (Bitcoin)è nata per gestire transazioni economiche peer to peer tra soggetti diversi. Attorno alle criptovalute sono nate negli ultimi anni molti servizi innovativi che vanno dal credito come nel caso di Nexo.io (Instant Crypto Credit line) ai pagamenti; il recente JP Morgan Coin mira a diventare uno strumento di pagamento interbancario, per ora in fase di test con un gruppo selezionato di clienti istituzionali. Sono inoltre moltissimi i servizi nati esclusivamente “Crypto” (wallet, exchange, trading platforms, …) che con l’avvento di Lightning Network (layer tecnologico di secondo livello che aumenta tramite i suoi payment channels la scalabilità del protocollo Bitcoin) porteranno una vera e propria disruption nel settore dei pagamenti.

- Immutabilità: Il timestamping è il primo e vero caso d’uso che sfrutta la potenzialità della tecnologia; un registro distribuito tamper-proof e censorship-resistant che garantisce l’immutabilità e la marca temporale di una transazione o di una informazione. Il Timestamping ha l’obiettivo di assicurare l’integrità dei dati delle transazioni finanziarie su modelli blockchain-based, al fine di garantire la loro immutabilità verso le autorità di vigilanza mediante la generazione di un hash value (codice non-reversibile), firma digitale della transazione, salvato in modo immutabile all’interno di un blocco della catena insieme all’indicazione relativa a data e ora. Ciò consente a potenziali verificatori di comprovare l’effettiva transazione avente riferimenti temporali ben definiti. Il timestamping, unito all’Internet of Things sta ampliando i campi di sperimentazione creando soluzioni di tracciabilità anche in altri settori come il lusso (LVMH è un esempio recente) o la tracciabilità della filiera produttiva nel mondo del food.

- Identity management: Il tema della gestione dell’identità online è comunemente noto come un processo lungo e costoso. Nel caso di servizi finanziari quali prestiti mutui o assicurazioni, è necessario infatti attivare un processo di acquisizione delle informazioni che richieda un livello di sicurezza elevato e conforme alle normative di Know Your Customer (KYC), di cui le banche e assicurazioni sono direttamente responsabili, relativamente alla profilazione dell’utente in termini di situazione finanziaria ed esperienze pregresse nel mercato finanziario. L’adozione della tecnologia blockchain a supporto dei financial services non implica necessariamente rendere pubblici i dati sensibili, ma al contrario dare la possibilità all’utente di gestire in autonomia la propria identità (Le soluzioni di self sovereign identity della Sovrin foundation ne sono un’esempio), condividendo solo le informazioni strettamente necessarie, avendo l’opportunità di rendere disponibili i medesimi claim con più soggetti ridisegnando completamente le fasi del KYC.

- Smart contract/token: protocolli che consentono di eseguire autonomamente accordi e transazioni commerciali, senza la necessità dell’intervento di intermediari ed il cui funzionamento è garantito da un algoritmo. Sono contratti scritti in linguaggio informatico intellegibile da appositi software che vengono attivamente interrogati al verificarsi di determinate condizioni al fine di far rispettare specifiche clausole contrattuali. We.trade, piattaforma tecnologica nata da un consorzio di 8 anche per sviluppare il caso d’uso di trade finance su open account ne è un’esempio. Nel mondo Insurance questa cosa è stata sfruttata da AXA con il caso Fizzy che ha lanciato la prima assicurazione viaggio su blockchain. L’utilizzo degli smart contract si collega a un altro aspetto chiave connesso alla tecnologia blockchain: la Tokenization.

Tokenization

Deloitte crede che la tokenizzazione possa essere tra gli aspetti più rivoluzionari della blockchain. La tokenizzazione degli asset consiste nel processo di emissione di un token blockchain (in base alla tipologia di token si può parlare di security, utility o hybrid token offering) rappresentante digitalmente un bene negoziabile “reale”. Da qui sono nate nel corso del tempo le Initial Coin Offering (ICO) e oggi le Security Token Offering (STO). Queste ultime sono caratterizzate dall’emissione di token che hanno come sottostante un bene fisico e/o strumenti finanziari. Tale token può quindi essere utilizzato per creare una rappresentazione digitale di un asset, che sia esso un’azione, un fondo, un bond o addirittura la proprietà di un bene immobiliare o una frazione di esso: i token, infatti, danno la possibilità ad ogni investitore di acquistare o vendere percentuali molto piccole dell’asset sottostante. È importante sottolineare come il possesso di un security token comprenda gli stessi diritti e responsabilità legali di uno strumento finanziario comune, oltre ad un immutabile registro dei passaggi di proprietà.

Questa nuova frontiera permette di creare “Token Economies”, ovvero un mondo finanziario nuovo nel quale cambia il ruolo degli intermediari e lo scambio di beni si realizza in modalità peer to peer. In alcuni casi, asset o mercati tradizionalmente illiquidi possono assumere, grazie alla tecnologia caratteristiche più liquide sostituendo le classiche partecipazioni tramite equity.

Grazie agli smart contract, la transazione dei token avviene in modo automatico, riducendo le complessità amministrative presenti oggi nei processi di acquisizione/vendita e riducendo il numero di intermediari e dei costi legati alla transazione.

Ma quali sono i principali ostacoli di questo processo? In primis, va sottolineato sicuramente l’aspetto regolamentare: preso atto che un security token è composto dalle medesime caratteristiche di uno strumento finanziario, esso ricade in complesse normative che variano in base alla giurisdizione e che regolano non solo l’offerta iniziale al pubblico di investitori, ma anche gli scambi sul mercato secondario (MiFID, AML, KYC).

Inoltre, sono in corso in diversi paesi (Malta, Francia, UK) alcune consultazioni finalizzate a delineare delle chiare linee guida e regolamentazioni su come i security token debbano essere considerati a livello normativo/legale. In Italia la Consob ha emesso il 19 marzo un documento che si pone l’obiettivo di avviare un dibattito a livello nazionale sul tema delle offerte iniziali e degli scambi di cripto-attività in attesa della definizione in ambito europeo di un condiviso orientamento circa la qualificazione giuridica dei crypto-asset.

Nonostante la presenza di ostacoli, che potrà essere superata solo grazie al supporto dei diversi attori coinvolti lungo tutta la catena del valore, la nascita di una token economy rappresenta sicuramente una possibilità che le istituzioni finanziare necessitano di esplorare in profondità. Esse dovranno definire a quale ruolo ambiscono all’interno di quella che sarà una nuova catena del valore. Potrebbero concentrarsi sull’offerta di servizi di consulenza sulla strutturazione dei token, fungere da custodian bank per le chiavi private ed i wallet, offrire servizi di mantenimento account o agire come piattaforme di distribuzione.

Saranno le istituzioni che investono approcciando la tecnologia in modo metodico e continuativo, a guidare il futuro dei mercati finanziari.

Quali rischi?

Le opportunità di business connesse a questa tecnologia sono numerose e, in alcuni casi, molto promettenti: il crescente entusiasmo connesso all’utilizzo della blockchain sta favorendo l’aumento delle sperimentazioni e i tentativi di implementazione.

A queste nuove possibilità si affiancano, però, nuovi rischi: per cogliere realmente le opportunità emergenti di cui la blockchain e le distributed ledger technology sono fautrici è necessario costruire negli attori interessati una maggiore consapevolezza dei rischi connessi all’adozione di questa nuova tecnologia. Emerge sempre più l’importanza di chiedersi se i modelli blockchain-based possano effettivamente apportare una riduzione dei rischi o se, invece, non siano a loro volta portatori di nuove criticità non ancora pienamente percepite ed esperite. Una mancata corretta mitigazione dei rischi potrebbe, infatti, comportare il fallimento di progetti potenzialmente virtuosi e innovativi.

Prima di tutto, le istituzioni e le società sono tenute a valutare se posizionarsi come early adopters di questa tecnologia o se sia più corretto posticiparne l’adozione, in attesa di una sua maggiore maturazione. In entrambi i casi, i possibili scenari che ne scaturiscono sono molto vari e possono manifestare impatti non indifferenti sullo sviluppo del business stesso.

Sebbene i modelli blockchain-based siano contraddistinti dalla sicurezza delle transazioni, non è possibile affermare lo stesso circa la sicurezza dei wallet e degli account: i database distribuiti e la crittografia consentono di prevenire la corruzione dei dati internamente storati, ma gli account risultano, invece, suscettibili al rischio di account takeover o di perdita delle chiavi di accesso.

Conclusioni

La blockchain costituisce una delle innovazioni più discusse e maggiormente sotto i riflettori negli ultimi anni: è, infatti, riscontrabile sul mercato una crescente attenzione circa le possibilità di applicazione di questa tecnologia.

Il settore finanziario rientra tra quelli che maggiormente potranno essere impattati da questa tecnologia e, infatti, si registrano ad oggi diverse sperimentazioni e casi d’uso. Un processo che merita particolare attenzione è sicuramente quello della Tokenization, ovvero la tramutazione di beni fisici e strumenti finanziari in forma digitale in una logica di scambio peer-to-peer.

Oggi la tecnologia blockchain è ancora nelle sue prime fasi di sviluppo anche se sta già dimostrando benefici tangibili in alcuni casi d’uso molto specifici. Dal punto di vista tecnologico due aspetti fondamentali come adozione e infrastruttura sono ancora in piena evoluzione e risulta al momento difficile fare previsioni sulla sua evoluzione futura.

Per arrivare a una sua comune adozione la strada è ancora lunga: sarà necessaria un’attenta valutazione dei rischi connessi al suo utilizzo e la definizione di una normativa regolamentare che possa essere globalmente condivisa.

Autori

Paolo Gianturco – Senior Partner Deloitte, Head of FinTech & FS Tech – EMEA Blockchain Lab co-leader

Gabriele Tamburini – Manager, Deloitte Blockchain Lab

Marco Mione – Senior FinTech Specialist Deloitte

Ilaria Calò – Consultant Deloitte

Marco Corti – FinTech Analyst Deloitte

Matteo De Stefani – FinTech Analyst Deloitte ng 2 Accent 5