Nel corso degli ultimi anni le banche italiane hanno rimodulato in modo consistente la composizione della raccolta da clientela. La quota delle forme di tecniche di raccolta a breve termine è cresciuta in modo costante segnando nel 2016 livelli massimi in prospettiva storica. Questa preferenza per la raccolta a breve termine potrebbe esporre le banche a problemi di funding, in caso di problemi di stabilità di un singolo istituto o sistemici, e di costi, non appena i tassi di interesse ritorneranno a crescere. in questo intervento si analizza tale fenomeno e si evidenziano le criticità ad esso collegate.

Tale cambiamento strutturale della raccolta può essere esaminato attraverso alcune elaborazioni.

Il grafico 1 mostra la quota della raccolta a breve termine, entro i 2 anni, sul totale della raccolta da clientela. Per il calcolo di questa percentuale sono state considerate tutte le forme di deposito, le obbligazioni e i pronti contro termine. Dal grafico si evince, come segnalato in precedenza, che la quota della raccolta a breve termine è in costante crescita. Da inizio 2008 a fine 2016 l’incremento ha superato i 10 punti percentuali, con una accelerazione a partire dalla seconda metà del 2014. Gli ultimi dati disponibili evidenziano che la raccolta con durata inferiore ai 2 anni è pari all’82% del totale.

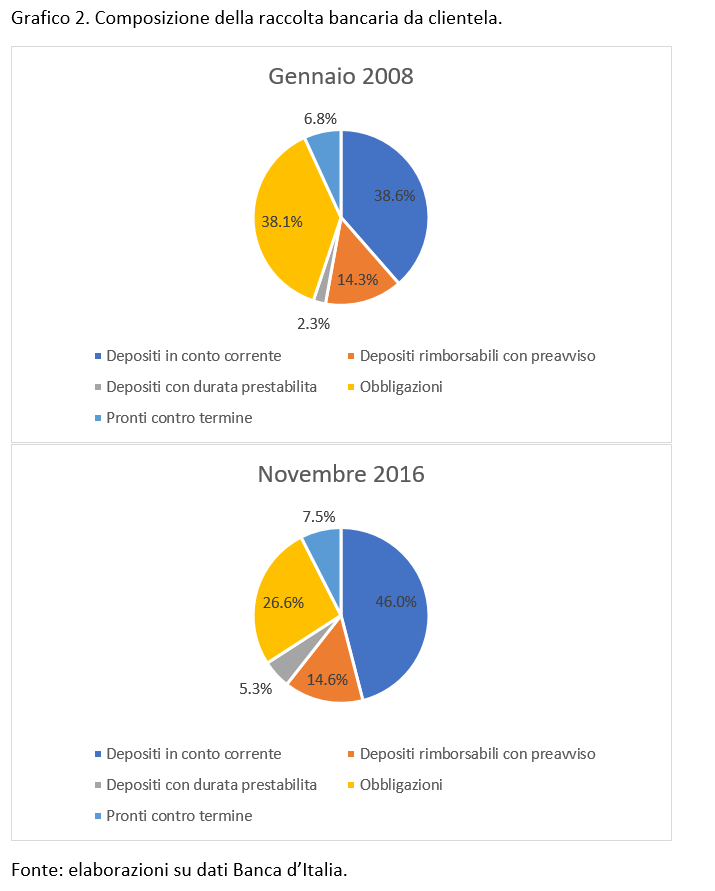

Questo comportamento delle banche può trovare giustificazione nel mutato contesto economico e finanziario. La preferenza per la raccolta a breve termine, infatti, trova un fondamento economico nella necessità di ridurre l’ammontare degli interessi passivi in uno scenario di tassi di interesse in costante riduzione. Le banche, in altre parole, per cercare di preservare il margine di interesse, hanno deciso di ridurre l’importanza delle forme tecniche più costose, quelle a medio lungo termine, a favore di quelle più economiche, cioè quelle a breve termine. Il grafico 2 mostra questa evoluzione elaborando i dati di gennaio 2008 e di novembre 2016. Dal confronto dei dati si nota come negli ultimi anni vi sia stato un marcato calo del peso delle obbligazioni, riduzione di oltre 10 punti percentuali, a favore delle varie forme di deposito, soprattutto dei depositi in conto corrente. Quindi, la prevalenza di raccolta a breve termine ha comportato anche un cambiamento nel peso relativo delle varie forme tecniche.

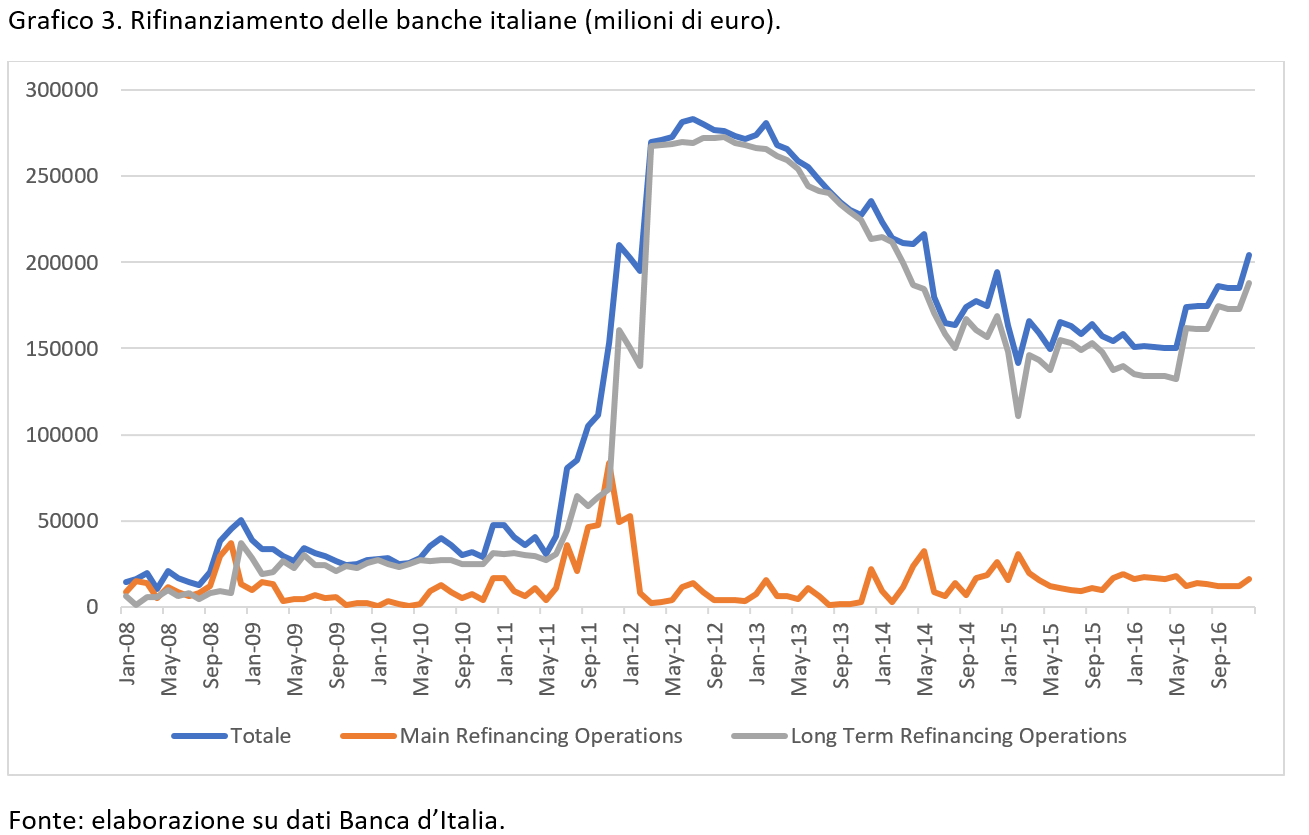

Anche questo passaggio da una forma tecnica più stabile nel tempo, le obbligazioni, verso la forma tecnica meno stabile per eccellenza, i depositi in conto corrente, trova giustificazione in un differente contesto economico. Infatti, le obbligazioni hanno perso appeal nel corso degli ultimi anni a causa di una serie di novità succedutesi nel tempo: in primo luogo è importante ricordare la maggiore tassazione delle obbligazioni corporate rispetto ai titoli di stato (26% vs 12,5%); in secondo luogo vi è stata una riduzione dei tassi di interesse offerti sulle obbligazioni con conseguente minor interesse da parte dei risparmiatori; più recentemente, a questi due fattori economici si è aggiunto un fattore psicologico, legato alle conseguenze della risoluzione delle quattro banche popolari nel novembre 2015 e all’introduzione del bail in a inizio 2016. Il timore che le obbligazioni bancarie vengano coinvolte in processi di ristrutturazione ha ulteriormente allontanato i risparmiatori dalle obbligazioni; infine, è necessario ricordare che le operazioni di rifinanziamento a lungo termine della BCE hanno assunto un’importanza crescente nel corso degli ultimi anni e avendo un costo nullo, o addirittura negativo, spiazzano completamente le obbligazioni. A tal proposito, il grafico 3 riporta l’andamento nel tempo del rifinanziamento delle banche italiane e mostra in modo lampante l’accresciuta importanza delle LTRO (Long term refinancing operations) rispetto alle MRO (Main refinancing operations). Per tutti questi motivi le obbligazioni bancarie hanno gradualmente perso la loro funzione cardine a favore dei depositi.

Quali implicazioni comporta questo ribilanciamento della raccolta a favore di forme tecniche di breve termine? Come si ricordava all’inizio, sono sostanzialmente due le conseguenze più evidenti: da un lato le banche sono più esposte al rischio tasso di interesse; dall’altro lato potrebbero sorgere problemi di stabilità, di una singola banca o sistemica, in caso di crisi di fiducia.

In merito alla prima conseguenza, affidandosi oggi a forme tecniche di raccolta a breve termine, le banche potrebbero incorrere in un prossimo futuro in un aggravio di costi nel momento in cui la politica monetaria cambierà impostazione e i tassi cominceranno a risalire. Dato che la raccolta a breve termine deve essere rinnovata con maggior frequenza ciò potrebbe avere un impatto negativo sul margine di interesse. È pur vero che le banche hanno una maggior forza contrattuale, e ciò potrebbe dar loro il tempo di adeguare i tassi e la composizione della raccolta, ma se alcune banche decidessero di seguire la risalita dei tassi e cominciassero ad offrire depositi con tassi più allettanti, potrebbe avviarsi un rialzo generalizzato degli interessi passivi pagati sulla raccolta al fine di scongiurare spostamenti dei depositi tra banche.

L’altro aspetto che può destare preoccupazione è il possibile legame tra crisi di fiducia ed eccesso di raccolta a breve termine. Negli ultimi anni abbiamo assistito a diverse crisi bancarie, anche in Italia, con conseguenti problemi di liquidità causati dal ritiro dei depositi. I depositi in conto corrente, infatti, rappresentano la forma di raccolta più facilmente smobilizzabile da parte dei clienti e la prima ad essere aggredita in caso di crisi di fiducia. L’incremento del peso della raccolta a breve termine descritto in questo intervento potrebbe aumentare i rischi di una crisi di liquidità per alcuni istituti o per il sistema nel suo complesso. Si pensi, in modo particolare, al caso in cui i depositanti decidessero di ritirare i risparmi in risposta ad eventi eccezionali che vadano a minare la credibilità e la percezione di solidità degli stessi istituti. Le banche si troverebbero in breve tempo con una parte importante della raccolta che viene meno.

Date queste considerazioni sarebbe auspicabile che le banche e le autorità di vigilanza comincino a valutare con attenzione questo cambiamento strutturale al fine di evitare che la necessità attuale di preservare il margine di interesse possa trasformarsi in futuro in un problema di stabilità dell’intero sistema bancario.