A maggio del 2012, il Comitato di Basilea (BCBS) ha pubblicato la prima versione del documento consultativo “Fundamental Review of the Trading Book” (FRTB) con l’intento di riformare la normativa vigente in materia di valutazione dei rischi di mercato da parte del settore bancario europeo.

Il presente lavoro esamina gli effetti sui requisiti di capitale derivanti dall’applicazione del nuovo metodo standard Sensitivities-Based Approach (SBA) ad un portafoglio ipotetico oggetto di studio.

1. Nuovo metodo standard (SBA)

Il documento normativo FRTB (vedi [1]) si pone l’obbiettivo di ridisegnare l’attuale framework normativo e garantire un livello adeguato di capitalizzazione delle banche rispetto ai rischi di mercato, sia che esso sia determinato con il metodo standard o avanzato.

A tal proposito, il BCBS ha rivisto in modo radicale l’approccio standard sulla base di alcuni capisaldi, quali la consistenza del modello e la sensibilità ai rischi di mercato. Rispetto all’approccio standard attualmente in vigore (Basel II), il nuovo metodo SBA considera in maniera più analitica le condizioni di mercato nel computo del capitale regolamentare.

La chiave di volta alla base del nuovo metodo standard è l’utilizzo delle “sensitivity”. Tale introduzione rappresenta il principale elemento di innovazione rispetto alla normativa attuale, aumentando notevolmente il carattere “risk sensitive” dell’approccio standard. Il BCBS offre in questo modo un metodo di calcolo che non richiede misurazioni del rischio particolarmente sofisticate e che, allo stesso tempo, risulta sufficientemente reattivo alle condizioni di mercato.

Il nuovo metodo standard prevede tre componenti di capitale distinte (risk charge) per il computo del requisito totale:

A. “Linear Risk Charge”, che comprende al suo interno il requisito a copertura del c.d. Delta Risk (variazione del valore del portafoglio dovuta alla variazione dei fattori di rischio considerati) e Vega Risk (legato alla volatilità implicita del portafoglio);

B. “Curvature Risk Charge”, studiato per gli strumenti con caratteristiche di opzionalità (es. cap, floor), così da tener conto della non linearità del prezzo rispetto al movimento dei fattori di rischio sottostanti allo strumento;

C. “Default Risk” la cui metodologia di calcolo è basata sul c.d. Jump to Default (JtD). L’introduzione del JtD è stata concepita per tenere in considerazione la perdita derivante dal fallimento dell’emittente (o declassamento di rating) e, allo stesso tempo, evitare il double counting rispetto al rischio di variazione dello spread di credito.

Il documento normativo prevede che i requisiti di capitale sopra descritti (lineare e di curvatura) vengano calcolati tramite l’utilizzo delle sensitivity per tutte le categorie di rischio definite dal Regolatore: General Interest Rate Risk (GIRR), Foreign Exchange Risk (FX), Equity Risk, Commodity Risk, Credit Spread Risk (CSR, su strumenti cartolarizzati e non).

2. Analisi d’impatto

Il presente studio si propone di effettuare un’analisi d’impatto simulando l’effetto del nuovo metodo standard (SBA) rispetto a quello attualmente in vigore (Basel II) su un portafoglio ipotetico predefinito, tenendo in considerazione gli interventi introdotti dall’ultimo consultative paper uscito lo scorso dicembre (vedi [2]) (ed esclusi, fino a questo momento, dai QIS condotti dal Comitato (vedi [3] e [4]).

Per l’esecuzione dell’esercizio è stata utilizzata una struttura di portafoglio composta da posizioni in acquisto nelle seguenti due asset class: azioni quotate e obbligazioni governative o societarie.

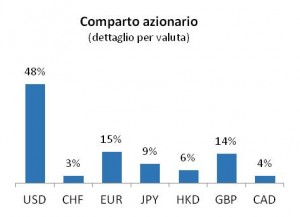

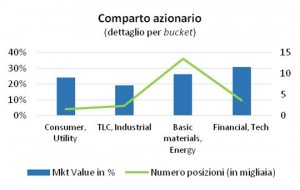

Il comparto azionario è costituito da posizioni lunghe su titoli quotati a capitalizzazione Large (maggiore di USD 2 miliardi) e il cui valore complessivo di mercato al 30/06/2014 è pari a circa EUR 318.000. Di seguito il dettaglio per valuta e per tipologia di titolo.

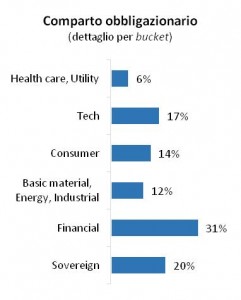

Per quanto riguarda il comparto obbligazionario, distinguiamo innanzitutto tra obbligazionario governativo e quello societario: al 30/06/2014, il valore di mercato dei primi è pari a circa EUR 217.000 e per i secondi, invece, è pari a circa EUR 895.000. Di seguito il dettaglio per comparto e per valuta.

2.1. Risultati ottenuti

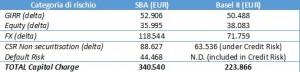

Al fine di descrivere i potenziali effetti del nuovo Sensitivity-Based Approach sul requisito di capitale, si è proceduto confrontando i risk charge ottenuti applicando l’approccio standard As-Is (Basel II) e To-Be (SBA) al portafoglio oggetto di analisi, costituito per questo studio da posizioni plain ed unidirezionali.

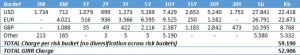

L’esercizio è stata condotto tramite l’ausilio di fogli di lavoro Excel e macro VBA appositamente predisposti, ipotizzando il 30/06/2014 come data di valutazione ed utilizzando, dove necessario, i dati forniti dal provider Bloomberg. Si riassumono nella tabella seguente i risultati ottenuti.

Riepilogo Capital Charge

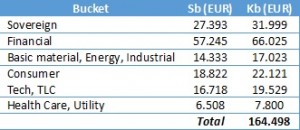

Analizzando in dettaglio la categoria di rischio GIRR per valuta, di seguito vengono riportati i dati di sensitivity per ciascun vertice della curva (da 3M a 30Y), la somma delle sensitivity pesate all’interno dello stesso bucket (Sb) e i valori del requisito di capitale a livello di bucket (Kb) utilizzando le correlazioni indicate dall’Autorità di Vigilanza.

Dettaglio per GIRR Charge (dati in EUR)

La differenza tra i termini Kb e Sb è riconducibile al beneficio di diversificazione permesso dalla riforma (Tuttavia, qualora il portafoglio preveda posizioni in copertura per fattori di rischio appartenenti allo stesso bucket, può risultare che il requisito Kb sia maggiore di Sb, risultando pertanto più “punitivo” di quest’ultimo).

Allo stesso modo, confrontando il valore ottenuto come somma dei singoli requisiti Kb (indicato nella tabella di dettaglio e pari a EUR 59.190) con il GIRR Charge effettivo (indicato nella tabella di riepilogo e pari a EUR 52.906), si nota ancora come la differenza tra i due termini derivi dalle correlazioni non unitarie riconosciute dal Regolatore tra bucket diversi, permettendo quindi un beneficio derivante dalla diversificazione.

In ambito Equity, invece, dato che i fattori di rischio sono i singoli name, si fornisce evidenza dell’aggregazione delle sensitivity pesate per bucket (Sb) e il relativo requisito (Kb). Analogamente a prima, si può notare un effetto di diversificazione per ciascun segmento di mercato (derivante dalle correlazioni fornite dall’Autorità di Vigilanza) e anche tra bucket diversi. Inoltre, l’impatto percentuale dell’effetto di diversificazione rispetto al requisito finale indicato nella tabella di riepilogo risulta essere piuttosto significativo.

Dettaglio per Equity Charge

Per quanto riguarda il FX Risk, si mostrano in questo caso unicamente le somme delle sensitivity pesate suddivise per fattore di rischio (i.e. valuta), ottenute tramite un unico risk weight del 15%. In questo caso si procede direttamente al calcolo del requisito utilizzando un’unica correlazione flat pari a 0,6. Si nota come circa l’83% del rischio cambio provenga dalle valute USD e GBP.

Dettaglio per FX Charge

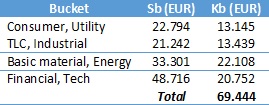

Considerando il Credit Spread, nella seguente tabella viene calcolato il dettaglio del requisito Kb e delle sensitivity pesate Sb per ciascun bucket (settore di mercato).

Dettaglio per CSR Charge

I dati evidenziano come Kb sia maggiore di Sb per i diversi bucket a causa dell’aggregazione all’interno del settore considerato il limitato riconoscimento dell’hedging tra sensitivity pesate, sia per lo stesso name (pillar diversi della curva del medesimo emittente) che tra name diversi dello stesso bucket.

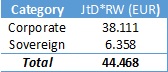

Infine, prendendo in considerazione la componente di Default Risk, si evidenzia come, alla luce di posizioni unicamente long per il rischio di Jump to Default, il requisito derivi dalla semplice somma dei valori JtD moltiplicati per i fattori di rischio associati alla qualità di credito dell’emittente. In particolare, si fornisce di seguito il dettaglio per le categorie obbligazionarie corporate e sovereign, indicate dal Regolatore come categorie distinte.

3. Conclusioni

Il BCBS ha rivisto in modo radicale l’approccio standard con l’intento di ridurre la storica “distanza” tra metodo standard e modello avanzato e rendere più concreta la possibilità di revoca di quest’ultimo. Il nuovo metodo SBA si presenta infatti maggiormente risk sensitive rispetto al passato ed è reso obbligatorio, costituendo una soluzione di fallback nel caso in cui il modello interno venga considerato inadeguato.

Con riferimento all’analisi d’impatto, i risultati della simulazione, sebbene influenzati dalla composizione del portafoglio analizzato, mostrano un generale aumento del livello di capitalizzazione richiesto alle banche attraverso il nuovo metodo SBA proposto dalla riforma. Si nota, peraltro, che l’aumento dei requisiti è maggiore per alcune categorie di rischio (Credit Spread, Forex), mentre è meno rilevante su altre (Interest Rate).

Le riserve di capitale calcolate con il metodo SBA sono in linea con l’attuale ordine di grandezza per le categorie di rischio Equity (38.083 euro con il metodo As-Is contro i 35.995 euro con il metodo SBA) ed Interest Rate (50.488 contro 52.906 euro). Contrariamente, per il rischio di cambio (FX Risk) il requisito è aumentato sensibilmente, dovuto all’utilizzo di un risk weight unico pari al 15%. Si ritiene però che l’entità degli impatti su quest’ultima categoria di rischio sarebbe presumibilmente inferiore qualora il portafoglio fosse costituito da posizioni in vendita oltre che in acquisto.

Anche per il rischio di credito si nota un sostanziale aumento del requisito di capitale (l’importo raddoppia da 63.536 a 133.095 euro). Questo incremento è dovuto principalmente dall’introduzione di una componente esplicita ed incrementale che valuta il rischio derivante da un Jump to Default sulla base di due componenti: una legata alla variazione dello spread di credito dell’emittente e/o all’evento di migrazione; l’altra determinata sulla base delle perdite originate da un default (reale o tecnico) dell’emittente.

Il requisito totale ottenuto con il nuovo metodo SBA è pari a 340.540 euro, ben superiore all’importo stimato con il metodo attuale Basel II e pari a 223.866 euro, registrando un incremento di 116.674 euro (pari a circa il 52%).

4. Bibliografia

[1] “Fundamental review of the trading book: a revised market risk framework” – BCBS, October 2013

[2] “Fundamental review of the trading book: outstanding issues” – BCBS, December 2014

[3] “Instructions for Basel III monitoring” – BCBS, July 2014

[4] “Instructions for Basel III monitoring” – BCBS, January 2014