La Direttiva

2014/65/UE, meglio conosciuta come MiFID II, entrata in vigore il 3 gennaio

2018, disciplina i mercati finanziari dell’Unione Europea con l’obiettivo di

assicurare trasparenza e protezione a favore dell’investitore. Essa introduce

una serie di requisiti applicati sia ai rapporti tra gli intermediari

finanziari ed i risparmiatori sia a quelli tra i produttori ed i distributori

di strumenti finanziari. Una delle novità più rilevanti della Direttiva è

stata l’introduzione dell’obbligo per le imprese d’investimento di sottoporre

ai clienti un prospetto relativo ai costi applicati quali commissioni di

deposito, di gestione, di consulenza ed ogni altro onere che grava sulla

performance per l’investitore. Tale informativa deve essere consegnata sia ex-ante,

in tempi utili prima dell’apertura del contratto, sia ex-post, con

riferimento al rendiconto di fine periodo.

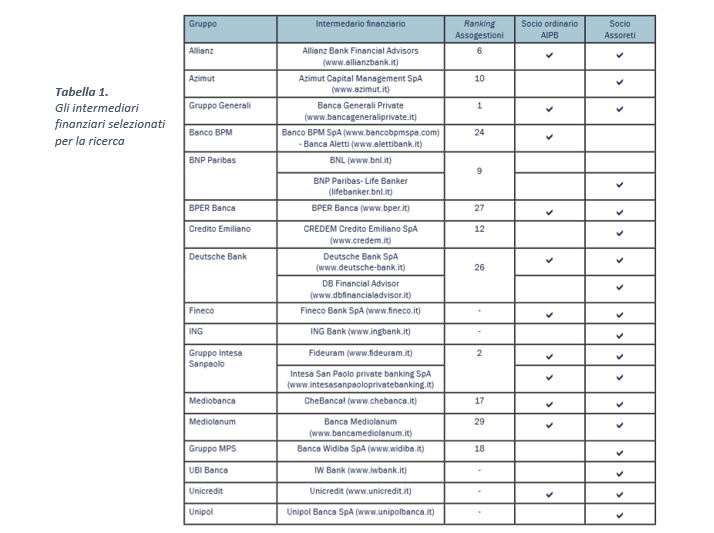

In questo contesto, la School of Management del Politecnico di Milano insieme a Moneyfarm ha condotto una ricerca focalizzata sulle modalità informative e sui contenuti dei documenti presentati alla clientela. Lo studio, realizzato tra febbraio e ottobre 2019, ha analizzato la reportistica ex-ante (ovvero prima dell’investimento, per capire quali costi sarebbero stati caricati all’investitore) ed ex-post (ovvero a consuntivo, per capire i costi effettivi) prodotta da 20 tra i maggiori intermediari finanziari operanti in Italia e focalizzati su una clientela retail e mass affluent (Tabella 1).

Obiettivo dell’indagine è stato quello di identificare le “best practice”, adottate dagli intermediari finanziari, anche andando al di là dei requisiti minimi previsti dalla Direttiva. Si è trattato di verificare: (1) se la documentazione, fornita agli investitori, fosse formalmente in linea con quanto previsto da MiFID II e dai regolamenti attuativi; (2) se la documentazione fosse presentata all’investitore in modo semplice ed esplicito; (3) se i costi e gli oneri fossero espressi chiaramente così che tutti, anche persone poco avvezze agli investimenti, potessero capire quanto pagassero agli intermediari e quanto impattassero i costi sul rendimento del loro investimento.

Dall’analisi dell’informativa ex-ante è risultata la necessità, per gli intermediari finanziari, di migliorare l’informativa su costi e oneri in linea con lo spirito della Direttiva MiFID II. In generale, è emerso che nel 75% dei casi per i servizi di consulenza in materia di investimenti e di gestione di portafogli gli intermediari finanziari non erano pienamente in linea con le raccomandazioni della Tabella 1- Allegato II del Regolamento Delegato (UE) 2017/565. Più in dettaglio, i costi sono stati espressi in valore assoluto solo nel 45% dei casi per la consulenza sugli investimenti e nel 19% per la gestione di portafogli. Nel 40% dei casi la documentazione relativa al servizio di consulenza sugli investimenti è stata consegnata in formato digitale o cartaceo, mentre nel 69% nel caso della gestione di portafogli.

Anche per l’informativa ex-post si sono registrate luci e ombre. In particolare, solo nel 50% dei casi l’effetto cumulativo dei costi sul rendimento dell’investimento è stato completamente indicato e solo il 67% ha riportato correttamente le imposte di bollo e l’IVA a carico del cliente. Nessun intermediario è stato in grado di seguire tutte le “best practice” indicate da ESMA nelle Q&A e dalle associazioni di categoria. Ad esempio, l’indicazione di ESMA di inviare le informative ex-post “il prima possibile” non è stata seguita da nessuno. Nella maggior parte dei casi gli investitori hanno ricevuto nell’estate 2019, periodo di ferie, le informazioni sugli investimenti effettuati nell’anno 2018. Inoltre, alcuni intermediari hanno scelto di pubblicare report molto brevi, altri invece hanno preferito informative molto più lunghe (fino a quasi 40 pagine) e solo nel 44% dei casi erano presenti le parole “costi” e/o “oneri” nell’intestazione del documento.

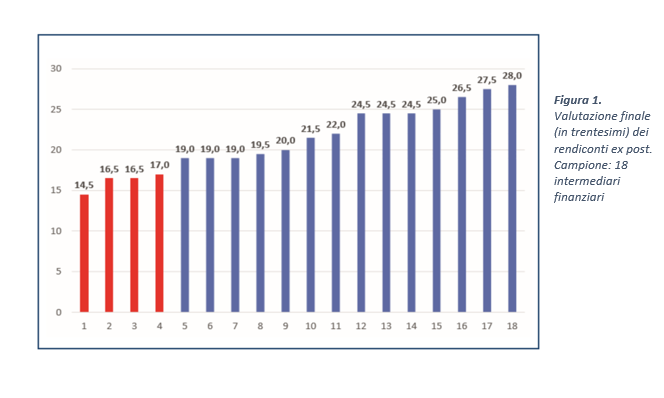

Guardando la classifica finale espressa su scala 0-30 (in Figura 1), solo tre report hanno raggiunto un punteggio superiore a 26/30 e quattro non hanno neanche raggiunto la sufficienza. Complessivamente, il ‘voto’ medio è stato pari a 21,4.

Il comportamento eterogeneo degli intermediari finanziari, sia in termini di dati forniti sia in termini di modalità di comunicazione, non aiuta gli investitori a confrontare le condizioni economiche applicate dai diversi operatori. Vi è quindi ancora strada da fare per dare piena trasparenza ai risparmiatori italiani sui costi che pagano per gestire i loro investimenti, che è uno dei principali obiettivi della Direttiva per proteggere gli investitori.

In conclusione, è la prima volta che questo tipo di informazioni viene trasmesso dagli intermediari finanziari ai clienti. La ricerca ha messo in luce elementi di interesse per tutti gli attori del mercato: dagli investitori agli operatori del settore della gestione patrimoniale, dall’autorità al legislatore. L’intento dello studio è stato quello di fornire un quadro generale da un punto di vista di benchmark in modo che tutti potessero valutare autonomamente sé stessi e migliorare il report successivo rispetto alle proprie prestazioni.

In tale contesto, la Consob sta analizzando le segnalazioni inviate ai clienti e rilascerà un documento che indicherà agli intermediari alcune buone pratiche. Anche nel resto dell’Europa è stato riscontrato un analogo comportamento degli intermediari finanziari. A seguito dell’ondata di critiche, come riportato dal Financial Times, la Commissione Europea starebbe già lavorando su un processo di revisione della normativa. Possiamo quindi immaginare che la MiFID II rimarrà una questione molto attuale per andare verso un approccio comune a livello europeo.