I servizi finanziari sono fondati sulle relazioni fiduciarie, personali o impersonali che siano. Così, profilare i clienti con metodologie tradizionali non è sufficiente: occorrono anche le scienze comportamentali e la tecnologia.

Il fulcro della trasformazione in capo alle normative europee in ambito finanziario ruota intorno ad un unico paradigma: “Know Your Customer, Know Your Products”, una regolamentazione che obbliga le aziende – e di conseguenza agenti e collocatori – ad individuare puntualmente bisogni e obiettivi dei clienti, vietando il collocamento di prodotti fuori “target market”. Da norme come IDD (nel campo assicurativo) e MiFID (nel mondo banche e SGR) nasce un’occasione unica per l’industria finanziaria, ovvero quella di conoscere il profilo complessivo delle persone. Da un tradizionale questionario IDD/MiFID si possono infatti ricavare quelle informazioni oggettive (ad esempio, quelle sulla situazione familiare o le condizioni economico-patrimoniali) che contribuiscono a determinare i bisogni assicurativi e finanziari di un individuo.

Ma, come insegnano la finanza comportamentale e recentemente la neuroscienza applicata al mondo finanziario, l’uomo di per sé non è generalmente “oggettivo”. Occorre altro.

Andare oltre l’approccio tradizionale

Il processo di collocamento di un prodotto assicurativo/finanziario – come la maggior parte delle altre nostre azioni – è in realtà enormemente influenzato da altre variabili, prettamente di natura soggettiva. Si tratta di fattori di natura comportamentale, sociale e psicologica legati alle singolarità di ognuno di noi.

Quindi, tenendo conto di ciò, come si possono determinare efficacemente i reali bisogni delle persone per poi offrire loro beni e servizi in modo consapevole, coerente e trasparente?

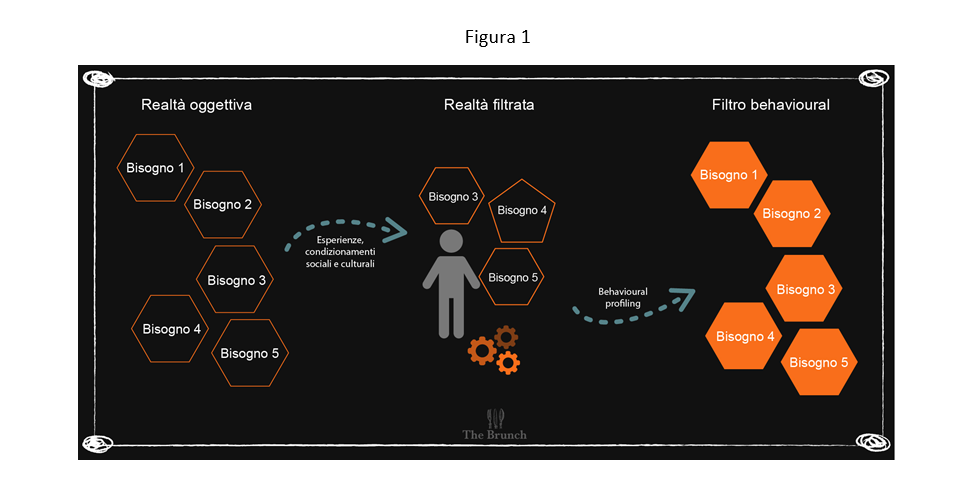

Bisogna andare oltre l’oggettivo. Un cliente che da un punto di vista oggettivo ha un determinato bisogno, può non riconoscerlo a causa di filtri comportamentali che ne distorcono l’obiettività (i cosiddetti “Bias”). Parleremo allora di “bisogni filtrati”: filtrati dalla psiche, dalle modalità d’interazione con il resto del mondo, da esperienze individuali e condizionamenti esterni, sociali e culturali.

Una volta applicato il “filtro”, un bisogno oggettivo può risultare sfocato, distorto o addirittura sparire dal panorama mentale di un cliente. Per riequilibrare la situazione occorre allora applicare un filtro inverso, e per farlo è necessario conoscere meglio il cliente dal punto di vista comportamentale. Lo si fa applicando il Behavioural profiling (v. Figura 1), o profilazione comportamentale.

Infatti, il Behavioural profiling evidenzia a chi gestisce il cliente, e al cliente stesso, sfocature e distorsioni nei bisogni e obiettivi finanziati. Metabolizzata questa informazione, spesso grazie a “spinte gentili”, ne emerge una valutazione più razionale della realtà, nello specifico dei bisogni finanziari.

Conoscere i propri clienti dunque non è solo un’esigenza finalizzata ad evitare sanzioni, bensì uno strumento per raggiungerli, comprenderli fino in fondo come esseri umani. E servirli al meglio. Il che è cruciale, per risultare competitivi nel mondo bancario/assicurativo odierno, orientato alla personalizzazione, anzi, alla c.d. “iper-personalizzazione”. L’utilizzo congiunto di dati comportamentali e tecniche di data analytics apre quindi nuove prospettive in tema di relazione con il cliente e di qualità dei servizi forniti.

Che cos’è e come si attua il Behavioural Profiling?

Il Behavioural profiling va oltre la tipica profilazione meccanicistica e razionale dei clienti, basata su variabili socio-demografiche o di natura economicofinanziaria, e va ad includere e mettere al centro aspetti mentali, emotivi, socio-culturali.

Calato nell’industria finanziaria, il Behavioural profiling identifica i tratti latenti socio-culturali e psicologici che impattano sulla percezione dei bisogni e degli obiettivi dei clienti, nonché sui meccanismi di fruizione dei servizi finanziari ed assicurativi. Per esempio, l’acquisto di un prodotto finanziario o assicurativo può essere pesantemente influenzato da aspetti come barriere morali allo scambio economico, per cui un contratto di assicurazione sul coniuge può apparire “immorale”. Può accadere che la tendenza alla tribalità, che porta a privilegia relazioni e informazioni aventi il baricentro nella propria “tribù” sociale (quella o quelle nella quale ci si identifica), offuschi l’opinione di autentici esperti. Oppure, la presenza di effetti di sostituzione può portare a rispondere ad eventi imprevisti facendo leva su presunte relazioni e risorse personali anziché, ad esempio, ricorrere ad un efficiente e concreto contratto d’assicurazione. O, ancora, visioni del futuro miopiche e afflitte dall’overconfidence impediscono di percepire appieno il bisogno di un prodotto di previdenza integrativa.

La rilevazione dei comportamenti può essere attuata su base empirica con differenti strumenti:

- questionari e survey (anche il questionario MiFID/IDD può essere un ottimo punto di partenza, se progettato nel modo giusto);

- app dedicate e altre situazioni di “gaming”;

- analisi dei dati di navigazione e conversazioni con chatbot;

- rilevazioni biometriche (metodo difficilmente applicabile nell’operatività di un intermediario).

I dati individuali possono – e in realtà dovrebbero – essere integrati con altre informazioni utili a completare il quadro di ciascun cliente o prospect, quali:

- dati di natura comportamentale legati ad un campione più ampio; in particolare dati associati a individui analoghi, a “customers personas” che gli assomigliano e che aiutano a inquadrarlo in una prospettiva più ampia, spesso riducendo i margini di errore;

- dati non-comportamentali esterni ai database dell’intermediario, ma recuperabili da banche dati esogene e associabili a quelli dello specifico individuo in esame.

Combinare i dati del singolo individuo con quelli di una popolazione campionaria più ampia implica l’uso di metodi di “data fusion”, cioè di fusione di basi informative, con differenze di tipologia e granularità dei dati più o meno marcate. Sono metodi alla base di qualunque processo di “data enrichment”, che porta ad arricchire una certa base dati con informazioni ad essa esterne.

Il risultato finale è, generalmente, un profilo del cliente più nitido e ricco di informazioni utili a qualificare e sviluppare meglio la relazione con il cliente. L’idea è piuttosto intuitiva, ma gli aspetti tecnico-statistici possono non essere banali – ad esempio, nell’esperienza di Virtual B, è utile il ricorso a modelli gerarchici Bayesiani.

Ricadute di business

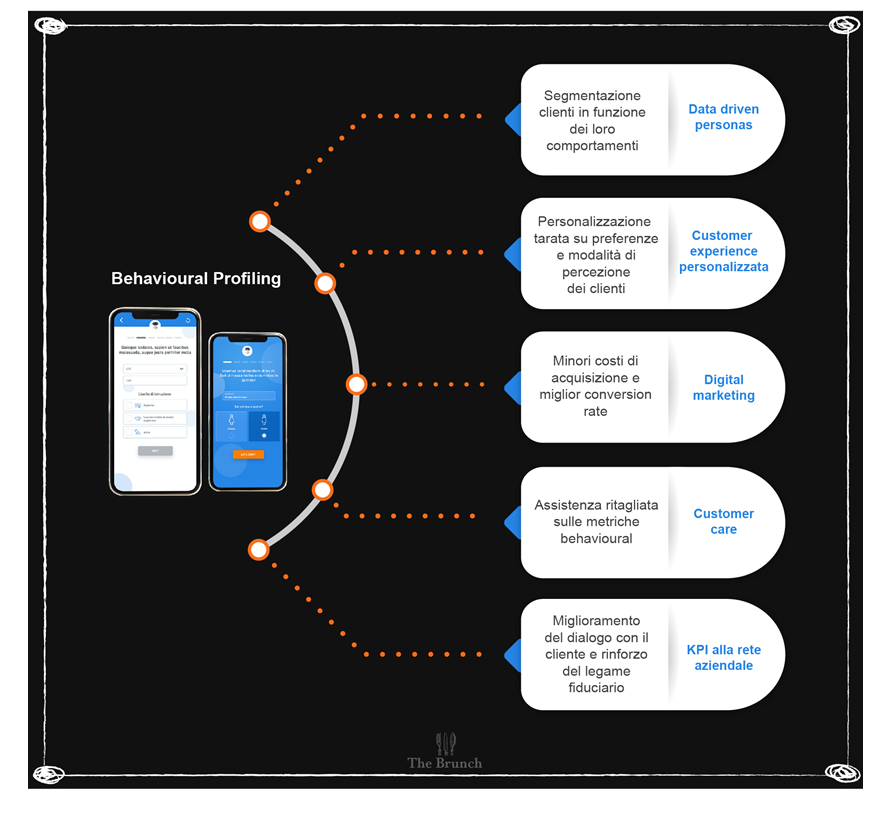

Il Behavioural profiling consente di conoscere su base empiricamente e scientificamente solida i meccanismi profondi (emotivi, psicologici, culturali e sociali) alla base dei processi di decisione, acquisto e relazione che caratterizzano il business finanziario-assicurativo, fortemente basato su rapporti fiduciari. Si tratta di un enorme vantaggio competitivo che si concretizza in molti modi nelle modalità di relazione azienda-consulente-cliente – v. Figura 2:

- nella relazione con il cliente, sia nella fase pre-sales che post-sales, fornendo informazioni utili a chi gestisce la relazione con il cliente;

- nello studio dei prodotti e dei servizi, i.e. il disegno del modello di servizio e del “client journey”, incluse le modalità di comunicazione;

- nel disegno di campagne di marketing basate su “personas” individuate grazie ai dati raccolti;

- nella progettazione della UX/UI di applicativi;

- nel customer care.