Al fine di contrastare il perdurante problema del basso livello dei prezzi nell’Area euro la BCE ha messo sul tappeto, durante l’ultima riunione del 10 marzo, un nuovo arsenale di misure.

Le misure convenzionali

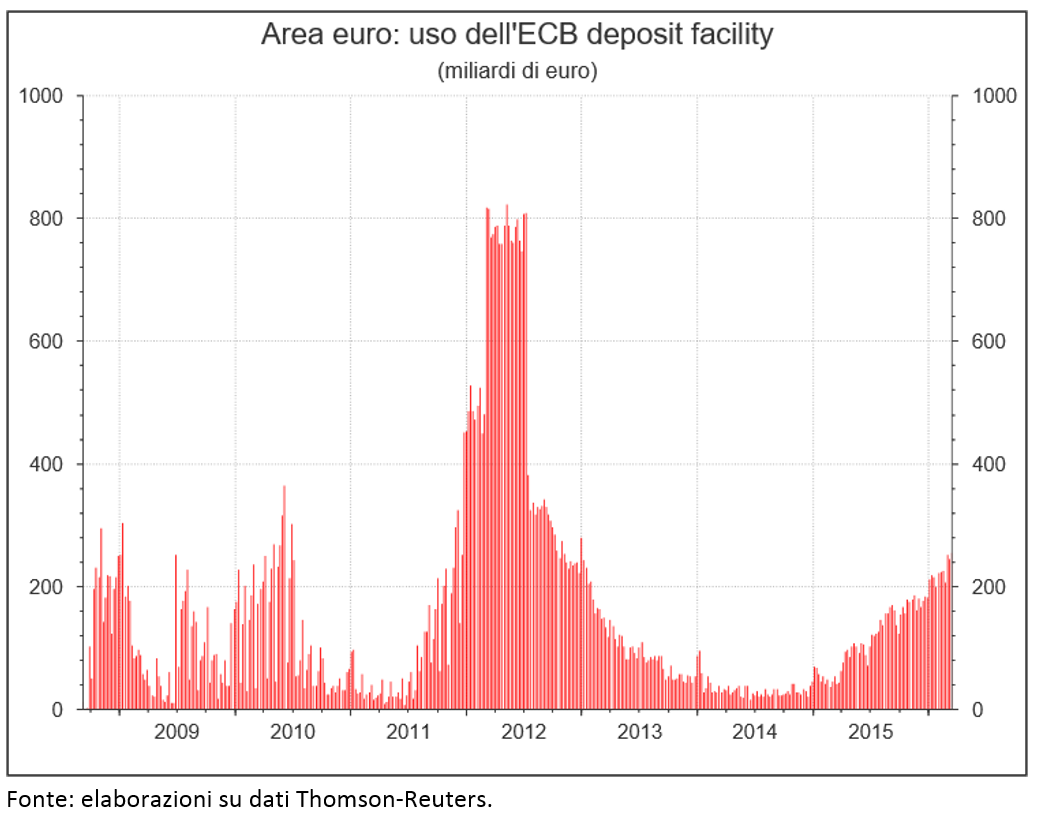

Un primo pacchetto di interventi ha riguardato il tradizionale strumento dei tassi d’interesse. In linea con le attese dei mercati, il tasso sulle somme depositate presso la BCE dalle istituzioni finanziarie e monetarie è sceso di altri 10 punti base, passando dal -0,30 al -0,40%. La BCE ha quindi ulteriormente aumentato la penale che le banche sono tenute a pagare nel caso in cui dispongano di liquidità in eccesso, non curandosi pertanto dei molti dubbi sollevati sull’efficacia di questa misura. Le banche dell’eurozona, infatti, continuano a detenere un ingente quantitativo di deposit facility (circa 250 miliardi di euro a febbraio 2016 – grafico 1). Data la ritrosia delle banche nell’applicare tassi negativi sui depositi della clientela per il rischio di perdere una stabile fonte di finanziamento, nonché in certi casi per effetto di alcuni vincoli normativi che impediscono di applicare ai conti corrente tassi al di sotto dello zero, gli istituti di credito europei hanno visto aumentare il costo della raccolta. Per il momento questo maggior costo non si è trasferito sulla clientela, tant’è che i tassi d’interesse applicati a imprese e famiglie mostrano una tendenza decrescente. In Svizzera, dove la Banca Centrale si è spinta già da molto tempo nell’applicare tassi negativi fino a un livello del -0,75%, gli operatori stanno riscontrando alcuni effetti opposti rispetto ai desiderata dell’autorità monetaria, come alcune tendenze all’aumento dei tassi applicati sui mutui. In Giappone, dove la Bank of Japan ha recentemente adottato tassi negativi, si è registrata invece un’impennata delle vendite delle casseforti, chiaro segnale del fatto che i giapponesi si preparano a tesaurizzare banconote dentro le mura domestiche per evitare di pagare possibili penali sulla liquidità detenuta.

Grafico 1

Meno attese sono state invece le manovre sul tasso di rifinanziamento principale, portato dallo 0,05 allo 0,00%, e quello sulle operazioni di rifinanziamento marginale (da 0,30 a 0,25%). Dalla variazione di appena 5 punti base non ci si può attendere ovviamente importanti effetti macroeconomici. In questo caso la BCE ha voluto essenzialmente offrire al mercato il segnale che è disposta a utilizzare tutti gli strumenti a sua disposizione per raggiungere l’obiettivo di riportare l’inflazione sul target del 2%.

Le misure non convenzionali. Il QE

Tra le misure non convenzionali la BCE è andata nuovamente a rivedere, e ampliare, il precedente programma di acquisti di titoli di Stato, covered bond e ABS (expanded asset purchase programme, o più brevemente QE, quantitative easing. Si veda Corsaro e Milani, 2015). Dopo essere già intervenuta nel dicembre del 2015 per allungare la scadenza del QE, passata dal settembre 2016 a marzo 2017, il programma è stato ampliato nella sua portata, aumentando da 60 miliardi di euro di acquisti mensili a 80 a decorrere dall’aprile dell’anno in corso. Un aumento di un terzo degli acquisti mensili ha stupito i mercati, che invece si aspettavano un incremento di “soli” 10 miliardi. Inoltre, un’altra novità ha riguardato il perimetro dei potenziali titoli eleggibili. Alla lista si sono infatti aggiunti i titoli emessi dalle società non finanziarie operanti nell’Area euro e aventi un rating investment grade (BBB- o superiore). In altri termini, la BCE potrà acquistare emissioni obbligazionarie di solide imprese non finanziarie europee, come ad esempio Eni o Enel per il caso italiano.

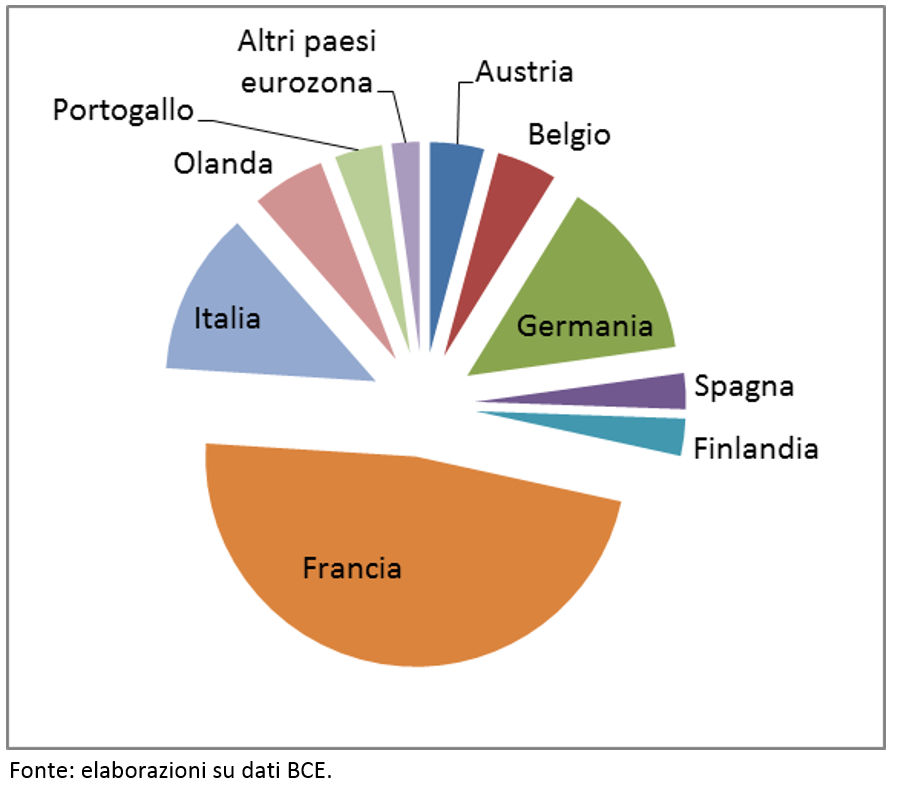

Grafico 2. Composizione dello stock obbligazioni emesse in euro da imprese non finanziarie dell’Area euro

(dati relativi a gennaio 2016)

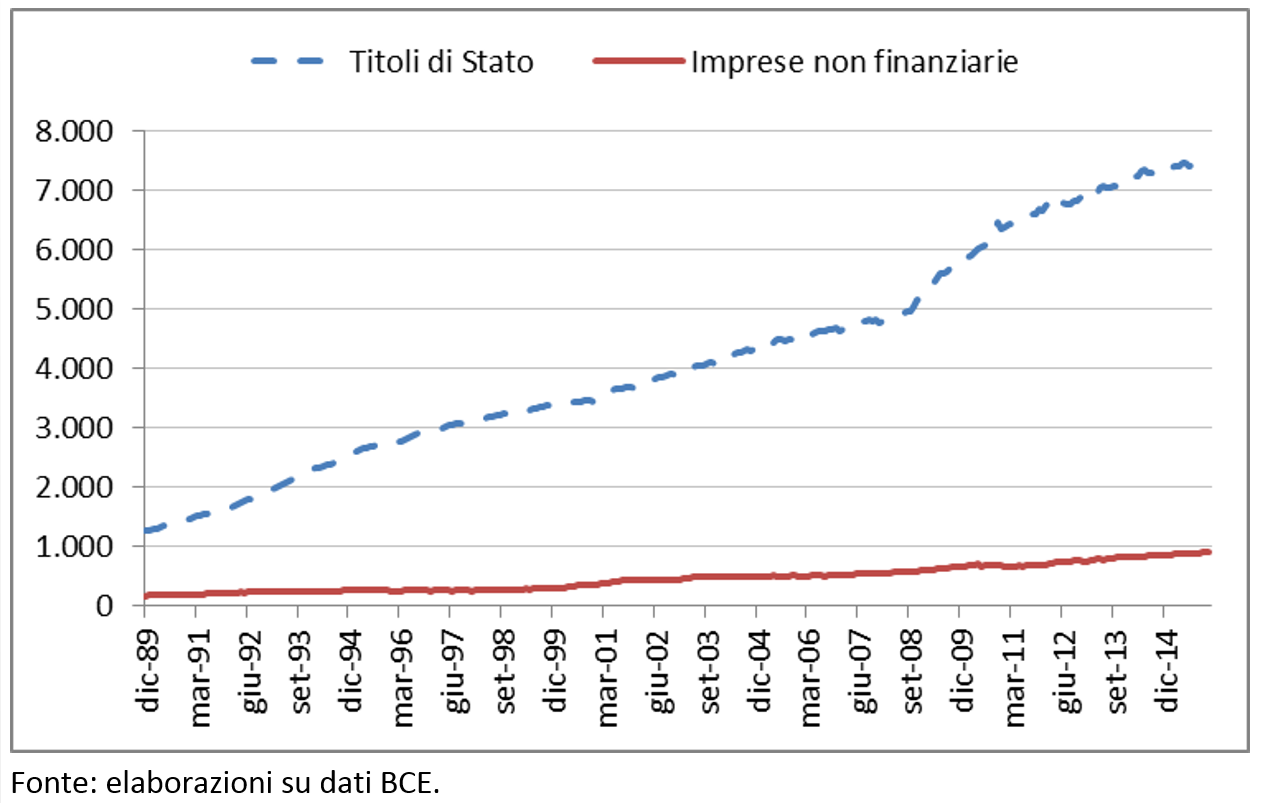

Al momento mancano i dettagli tecnici su questa nuova misura, quindi è difficile darne una valutazione esaustiva. In ogni caso va rilevato che le emissioni di obbligazioni corporate sono molto diverse da paese a paese. Guardando allo stock totale di bond, includendo quindi anche quelli con un rating inferiore all’investment grade, si può notare come la Francia sia il paese in cui le aziende non finanziarie hanno emesso più obbligazioni in valuta domestica (430 miliardi di euro a gennaio 2016), seguita da Germania (126 miliardi) e da Italia (113 miliardi – grafico 2). L’ammontare totale comunque non è molto ampio, essendo pari a poco meno di 900 miliardi di euro, cifra che impallidisce di fronte ai quasi 7.500 miliardi di titoli pubblici emessi in valuta domestica dai paesi dell’Eurozona (grafico 3). Gli spazi quindi per concentrare gli acquisti sui corporate bond non finanziari sono abbastanza limitati.

Grafico 3. Stock di titoli obbligazionari emessi in euro

(in miliardi di euro)

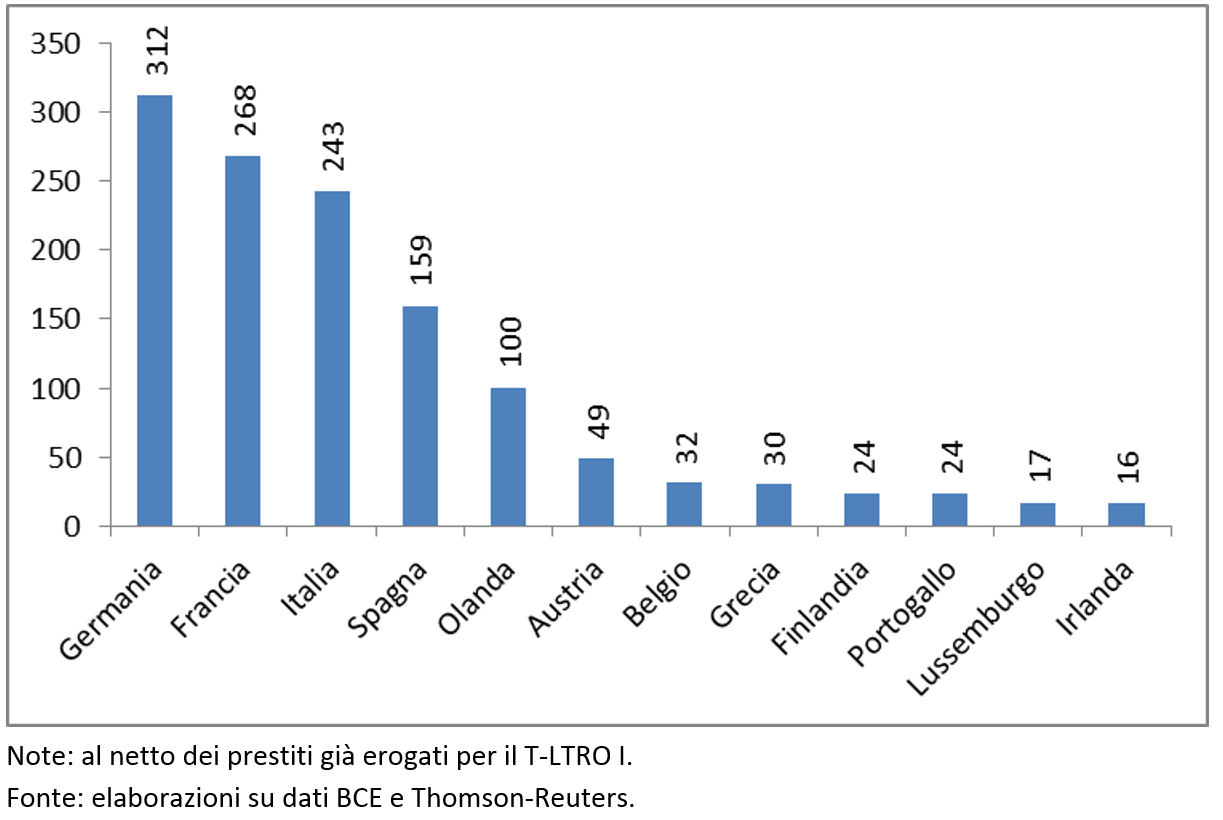

Le misure non convenzionali. Il T-LTRO II

Ultima misura varata dalla BCE è una nuova versione del T-LTRO (Targeted Longer-Term Refinancing Operations). Dalle informazioni che attualmente la BCE ha messo a disposizione si desume che il programma T-LTRO II prevedrà quattro finestre temporali, con cadenza trimestrale, in cui le banche potranno avanzare richiesta di finanziamento (la prima nel giugno dell’anno in corso). La durata dell’operazione sarà di quattro anni, con possibilità di rimborso anticipato dopo due anni. Le banche potranno prendere a prestito fino a un massimo del 30% del valore dello stock di impieghi erogati, nel gennaio 2016, a imprese e famiglie, con esclusione dei prestiti per acquisto di abitazioni e al netto dei prestiti già ricevuti in virtù del primo programma di T-LTRO, in cui la soglia massima ottenibile, per lo stesso perimetro di impieghi, era pari al 7% (Barucci, Corsaro, Milani, 2014). Posto che le banche hanno utilizzato al massimo delle potenzialità il T-LTRO I, lo spazio lasciato aperto per ulteriori finanziamenti è pari al 23% del totale dei finanziamenti eleggibili. Per la Germania ciò equivale a circa 310 miliardi di euro, 270 per la Francia, 240 per l’Italia (grafico 4).

Il tasso applicato su queste operazioni di finanziamento è pari al tasso di riferimento, ovvero lo 0%. Viene però fissato un benchmark che può garantire alle banche un’ulteriore convenienza nell’attivare queste operazioni e basato sulla dinamica del flusso di credito, registrato tra febbraio 2015 e gennaio 2016, verso le categorie di prenditori considerate. Nello specifico:

– per le banche che hanno osservato un flusso positivo di impieghi il benchmark è pari a zero;

– per le banche che hanno registrato una diminuzione il benchmark è pari al flusso di crediti eleggibili nel periodo. Ciò implica che per le banche che hanno ridotto il credito non necessariamente dovranno aumentare lo stock di credito, sarà infatti sufficiente diminuirlo a un tasso più contenuto.

Grafico 4. Ammontare potenziale del T-LTRO II

(in miliardi di euro)

Gli istituti di credito che tra il 1° febbraio 2016 e il 31 gennaio 2018 dovessero superare del 2,5% il benchmark potrebbero ottenere uno “sconto” sull’operazione, pagando il tasso sulle deposit facility, pari attualmente al -0,4%. Qualora il flusso di credito superasse il benchmark per una percentuale inferiore alla soglia stabilita lo sconto sarebbe calcolato in maniera lineare sulla base della differenza tra il tasso di rifinanziamento e il tasso sulle deposit facility. In altri termini, le banche che grazie ai finanziamenti ottenuti dovessero allentare le loro politiche creditizie potrebbero, alla scadenza dell’operazione, ripagare un importo inferiore rispetto a quello preso a prestito. Ad esempio, alle attuali condizioni una banca che prendesse a prestito un miliardo di euro e riuscisse a battere il benchmark per oltre il 2,5% ripagherebbe dopo quattro anni 984 milioni di euro, con un risparmio di 16 milioni.

Mancando anche su questa misura tutti i dettagli tecnici il giudizio che si può fornire è solo parziale. Dalle informazioni disponibili appare però improbabile che questo strumento fornirà uno stimolo necessario alle banche per riattivare il canale di trasmissione bancario riportando così l’inflazione verso il target. Non sembrano infatti presenti sufficienti disincentivi che potrebbero spingere le banche semplicemente a finanziarsi per quattro anni a tasso zero e utilizzare questa forma di provvista per sostituire, quanto meno in parte, le obbligazioni bancarie in scadenza, il cui rendimento all’emissione per le banche italiane si aggira intorno al 2%. Tra risparmiare il 2%, senza assumersi rischi e cliccando giusto qualche tasto su un terminale elettronico, ed erogare un finanziamento a un’impresa assumendosene rischi e costi di gestione, a fronte di un rendimento medio che, incluso il “bonus” BCE dello 0,4%, si aggirerebbe intorno al 3,5% circa, probabilmente le banche opteranno più per la prima strada.

Conclusione

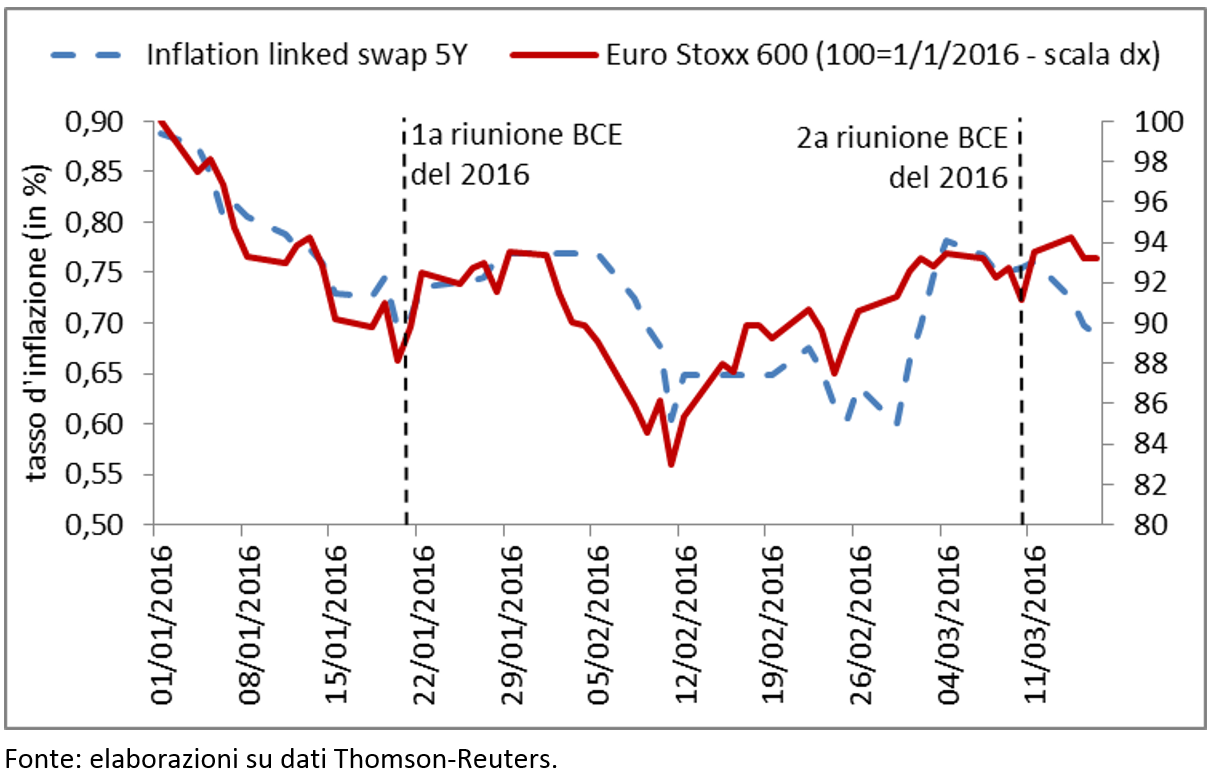

La BCE, con gli ultimi interventi, ha dimostrato ancora una volta di essere l’unica istituzione europea capace al momento di offrire una qualche risposta alle perduranti difficoltà macroeconomiche e finanziarie dell’Area euro. L’opposizione interna, coalizzata intorno alla Bundesbank, ha però impedito in questi anni di intervenire in modo più tempestivo, facendo così diminuire l’efficacia delle misure messe più recentemente in campo. Una conferma al riguardo è fornita dall’andamento implicito dell’inflazione dell’Area euro desumibile dai titoli obbligazionari ad essa indicizzati (grafico 5). Se dopo i recenti annunci di Mario Draghi, e le sue anticipazioni, gli indici azionari hanno recuperato parte del terreno perso da inizio anno, le attese sull’inflazione a 5 anni sono andate invece peggiorando.

Le armi a disposizione della BCE per combattere la deflazione non sono comunque finite. Un QE asimmetrico, in cui gli acquisti si concentrino soprattutto sui titoli dei paesi periferici, e l’ampliamento dei titoli eleggibili alle cartolarizzazioni con sottostante le sofferenze bancarie sono probabilmente le misure aggiuntive che più efficacemente potrebbero essere messe in atto. Più in generale, comunque, va ribadito che la politica monetaria può far ben poco per rilanciare l’economia reale in un contesto in cui è prevale negli operatori economici una preferenza per la liquidità. Solo una seria politica fiscale espansiva potrebbe rimettere in moto il motore della crescita europea, da troppi anni oramai ingolfato.

Grafico 5. Inflazione attesa e indici azionari

Bibliografia

Barucci E., Corsaro S., Milani C., Il funding for lending nella versione BCE, FinRiskAlert.it del 9 Giugno 2014.

Corsaro S., Milani C., Pro e contro del Quantitative Easing europeo, FinRiskAlert.it del 2 Febbraio 2015.