Al contrario di un approccio progettuale più tradizionale, dove requisiti, budget e tempi sono pianificati all’inizio, una metodologia più “agile” permette una migliore flessibilità e personalizzazione…

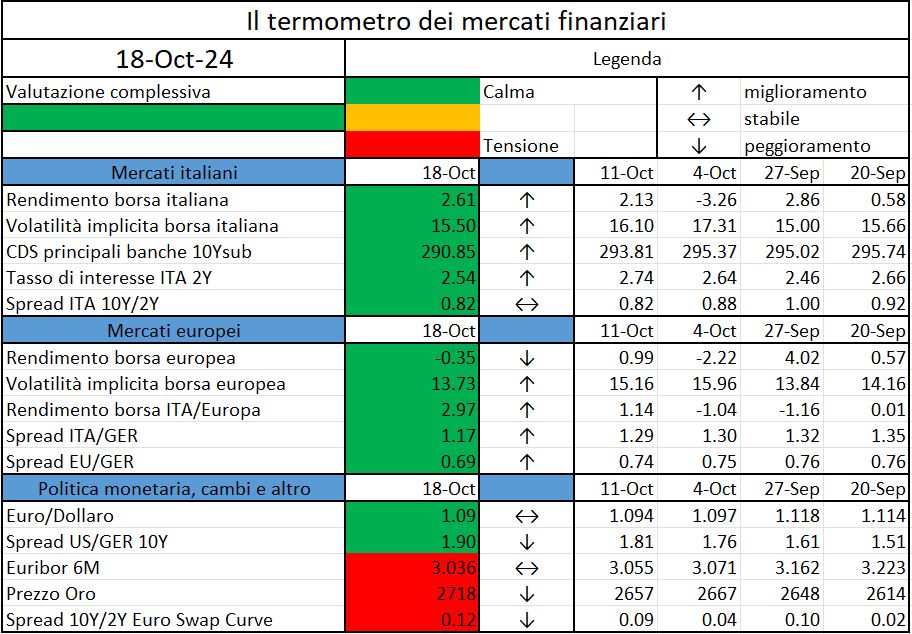

L’iniziativa di Finriskalert.it “Il termometro dei mercati finanziari” vuole presentare un indicatore settimanale sul grado di turbolenza/tensione dei mercati finanziari, con particolare attenzione all’Italia.

- Rendimento borsa italiana: rendimento settimanale dell’indice della borsa italiana FTSEMIB;

- Volatilità implicita borsa italiana: volatilità implicita calcolata considerando le opzioni at-the-money sul FTSEMIB a 3 mesi;

- Future borsa italiana: valore del future sul FTSEMIB;

- CDS principali banche 10Ysub: CDS medio delle obbligazioni subordinate a 10 anni delle principali banche italiane (Unicredit, Intesa San Paolo, MPS, Banco BPM);

- Tasso di interesse ITA 2Y: tasso di interesse costruito sulla curva dei BTP con scadenza a due anni;

- Spread ITA 10Y/2Y : differenza del tasso di interesse dei BTP a 10 anni e a 2 anni;

- Rendimento borsa europea: rendimento settimanale dell’indice delle borse europee Eurostoxx;

- Volatilità implicita borsa europea: volatilità implicita calcolata sulle opzioni at-the-money sull’indice Eurostoxx a scadenza 3 mesi;

- Rendimento borsa ITA/Europa: differenza tra il rendimento settimanale della borsa italiana e quello delle borse europee, calcolato sugli indici FTSEMIB e Eurostoxx;

- Spread ITA/GER: differenza tra i tassi di interesse italiani e tedeschi a 10 anni;

- Spread EU/GER: differenza media tra i tassi di interesse dei principali paesi europei (Francia, Belgio, Spagna, Italia, Olanda) e quelli tedeschi a 10 anni;

- Euro/dollaro: tasso di cambio euro/dollaro;

- Spread US/GER 10Y: spread tra i tassi di interesse degli Stati Uniti e quelli tedeschi con scadenza 10 anni;

- Prezzo Oro: quotazione dell’oro (in USD)

- Euribor 6M: tasso euribor a 6 mesi.

- Spread 10Y/2Y Euro Swap Curve: differenza del tasso della curva EURO ZONE IRS 3M a 10Y e 2Y;

I colori sono assegnati in un’ottica VaR: se il valore riportato è superiore (inferiore) al quantile al 15%, il colore utilizzato è l’arancione. Se il valore riportato è superiore (inferiore) al quantile al 5% il colore utilizzato è il rosso. La banda (verso l’alto o verso il basso) viene selezionata, a seconda dell’indicatore, nella direzione dell’instabilità del mercato. I quantili vengono ricostruiti prendendo la serie storica di un anno di osservazioni: ad esempio, un valore in una casella rossa significa che appartiene al 5% dei valori meno positivi riscontrati nell’ultimo anno. Per le prime tre voci della sezione “Politica Monetaria”, le bande per definire il colore sono simmetriche (valori in positivo e in negativo). I dati riportati provengono dal database Thomson Reuters. Infine, la tendenza mostra la dinamica in atto e viene rappresentata dalle frecce: ↑,↓, ↔ indicano rispettivamente miglioramento, peggioramento, stabilità rispetto alla rilevazione precedente.

Dal 2020 il Meccanismo di vigilanza unico (MVU) ha intensificato le iniziative di “supervisione climatica” sulle banche significative…

Il crescente diffondersi delle criptovalute sta causando una serie di fenomeni; da un lato, l’attenzione del legislatore europeo – e non solo- per l’adozione di monete virtuali statali…

https://www.dirittobancario.it/art/criptovalute-e-riciclaggio-un-rapporto-troppo-facile

Crypto majors moved higher Monday while memecoins led weekend action. PLUS: China stimulus announcements fell short of expectations, but traders’ hopes remain high…

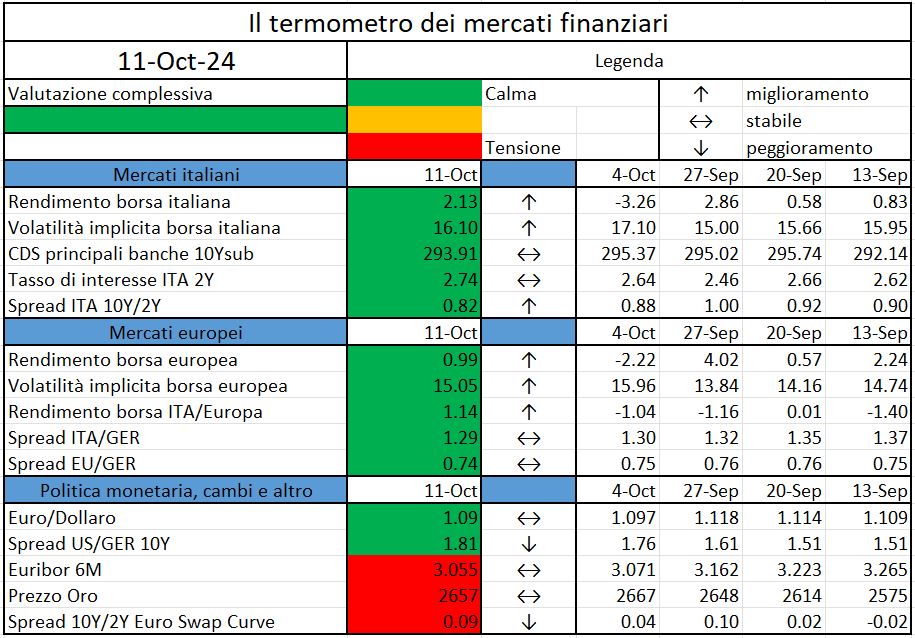

L’iniziativa di Finriskalert.it “Il termometro dei mercati finanziari” vuole presentare un indicatore settimanale sul grado di turbolenza/tensione dei mercati finanziari, con particolare attenzione all’Italia.

- Rendimento borsa italiana: rendimento settimanale dell’indice della borsa italiana FTSEMIB;

- Volatilità implicita borsa italiana: volatilità implicita calcolata considerando le opzioni at-the-money sul FTSEMIB a 3 mesi;

- Future borsa italiana: valore del future sul FTSEMIB;

- CDS principali banche 10Ysub: CDS medio delle obbligazioni subordinate a 10 anni delle principali banche italiane (Unicredit, Intesa San Paolo, MPS, Banco BPM);

- Tasso di interesse ITA 2Y: tasso di interesse costruito sulla curva dei BTP con scadenza a due anni;

- Spread ITA 10Y/2Y : differenza del tasso di interesse dei BTP a 10 anni e a 2 anni;

- Rendimento borsa europea: rendimento settimanale dell’indice delle borse europee Eurostoxx;

- Volatilità implicita borsa europea: volatilità implicita calcolata sulle opzioni at-the-money sull’indice Eurostoxx a scadenza 3 mesi;

- Rendimento borsa ITA/Europa: differenza tra il rendimento settimanale della borsa italiana e quello delle borse europee, calcolato sugli indici FTSEMIB e Eurostoxx;

- Spread ITA/GER: differenza tra i tassi di interesse italiani e tedeschi a 10 anni;

- Spread EU/GER: differenza media tra i tassi di interesse dei principali paesi europei (Francia, Belgio, Spagna, Italia, Olanda) e quelli tedeschi a 10 anni;

- Euro/dollaro: tasso di cambio euro/dollaro;

- Spread US/GER 10Y: spread tra i tassi di interesse degli Stati Uniti e quelli tedeschi con scadenza 10 anni;

- Prezzo Oro: quotazione dell’oro (in USD)

- Euribor 6M: tasso euribor a 6 mesi.

- Spread 10Y/2Y Euro Swap Curve: differenza del tasso della curva EURO ZONE IRS 3M a 10Y e 2Y;

I colori sono assegnati in un’ottica VaR: se il valore riportato è superiore (inferiore) al quantile al 15%, il colore utilizzato è l’arancione. Se il valore riportato è superiore (inferiore) al quantile al 5% il colore utilizzato è il rosso. La banda (verso l’alto o verso il basso) viene selezionata, a seconda dell’indicatore, nella direzione dell’instabilità del mercato. I quantili vengono ricostruiti prendendo la serie storica di un anno di osservazioni: ad esempio, un valore in una casella rossa significa che appartiene al 5% dei valori meno positivi riscontrati nell’ultimo anno. Per le prime tre voci della sezione “Politica Monetaria”, le bande per definire il colore sono simmetriche (valori in positivo e in negativo). I dati riportati provengono dal database Thomson Reuters. Infine, la tendenza mostra la dinamica in atto e viene rappresentata dalle frecce: ↑,↓, ↔ indicano rispettivamente miglioramento, peggioramento, stabilità rispetto alla rilevazione precedente.

The final program of ALGODEFI 24 workshop to be held at Politecnico di Milano (7-8, November, 2024) is out. You can find all the information at the following link:

https://lnkd.in/efTxwG6F

Please note that the deadline for registration is 24, October 2024.

Speakers include: Álvaro Cartea, Leandro Sánchez-Betancourt, Marcello Restelli, jean-philippe bouchaud, Tomaso Aste, Fabrizio Lillo, Matvei Andreev, Antonio Briola, Maximilian Göbel, Mustafa Yigit Yağci, Edoardo Vittori, Faiçal Drissi, Niccolò Bardoscia, Konark Jain, Andrea Macrì, Lorenzo Schönleber, Ivan Gufler, Sturmius Tuschmann, Robert Boyce.

hashtag#algotrading, hashtag#fintech, hashtag#defi

A conference dinner will take place on Thursday evening (location: TBD, cost: approximately 60 euros).

We kindly ask you to fill out this form to confirm your participation in the Thursday and Friday lunches and/or the conference dinner. https://forms.gle/wL1f35zCR6Wa5VBf8

We thank the support of Banca Intesa, ASSIOM FOREX, AMASES.

Scientific&organizing commitee: Emilio Barucci, Michele Azzone, Andrea Prampolini

The lack of new measures and announcements of new stimulus at a Chinese briefing today pared hopes of a long-drawn stimulus package – …

EIOPA ha pubblicato oggi la metodologia per la valutazione del rapporto qualità/prezzo (c.d. value for money) per i prodotti assicurativi unit-linked e ibridi...

https://www.dirittobancario.it/art/prototti-unit-linked-la-metodologia-value-for-money-eiopa

L’Autorità europea degli strumenti finanziari e dei mercati (ESMA), ha pubblicato oggi il primo rapporto 2024 sui mercati del carbonio dell’UE, …

https://www.dirittobancario.it/art/mercati-del-carbonio-dellue-primo-rapporto-2024-esma