L’Autorità bancaria europea (EBA) ha pubblicato la metodologia finale per il prossimo esercizio di stress test del settore bancario europeo. La metodologia – definita in seguito ad un confronto con le istituzioni coinvolte -copre tutte le aree di rischio rilevanti e, per la prima volta, incorpora i principi contabili IFRS 9. L’esercizio di stress test sarà lanciato ufficialmente nel gennaio 2018 e i risultati saranno pubblicati entro il 2 novembre 2018.

Analogamente all’esercizio 2016, lo stress test 2018 si concentra principalmente sulla valutazione dell’impatto dei fattori di rischio sulla solvibilità delle banche. Le banche sono tenute a considerare uno scenario avverso riguardante un set comune di fattori di rischio (rischio di credito – incluse le cartolarizzazioni – rischio di mercato, rischio di credito di controparte e rischio operativo – incluso il rischio di comportamento). Inoltre, le banche sono invitate a proiettare l’effetto degli scenari sul margine di interesse.

Il Financial Stability Board (FSB) ha pubblicato l’elenco delle banche di rilevanza sistemica globale (G-SIB) per il 2017. L’elenco – basato su dati di fine 2016 – comprende 30 banche, di cui 29 già presenti nell’elenco dell’anno precedente (Royal Bank of Canada, unica new entry, prende il posto di Groupe BPCE).

La Banca d’Italia ha introdotto delle modifiche normative tramite l’aggiornamento delle seguenti Circolari:

- Aggiornamento n. 65 della Circolare n. 154 del 22 novembre 1991 “Segnalazioni di vigilanza delle istituzioni creditizie e finanziarie. Schemi di rilevazione e istruzioni per l’inoltro dei flussi informativi”;

- Aggiornamento n. 10 della Circolare n. 286 del 17 dicembre 2013 “Istruzioni per la compilazione delle segnalazioni prudenziali per i soggetti vigilati”;

- Aggiornameno n. 17 della Circolare n. 189 del 21 ottobre 1993 “Manuale delle Segnalazioni Statistiche e di Vigilanza per gli Organismi di Investimento Collettivo del Risparmio”.

L’Autorità bancaria europea (EBA) accoglie con favore la decisione del Consiglio sul suo trasferimento a Parigi, a seguito dell’intenzione manifestata dal Regno Unito di uscire dall’UE. Si tratta di una decisione importante per l’Autorità che garantisce una la continuità delle sue attività rassicurando il proprio staff attuale e futuro sulla nuova sede e ponendo fine a un periodo di incertezza. L’EBA è fiduciosa che la Francia sosterrà l’Autorità per garantire una transizione agevole, fondamentale per continuare a realizzare l’obiettivo di mantenere la stabilità finanziaria nell’UE e salvaguardare l’integrità, l’efficienza e il funzionamento ordinato del settore bancario.

At the beginning of 2017 EIOPA launched a project dedicated to the review of the Solvency Capital Requirement (SCR) calculation under the Standard Formula (SF). The project was aimed at ensuring a proportionate and technically consistent supervisory regime and at looking for possible simplifications of the SCR calculation.

Two sets of technical advices have been respectively published last 30 October and 6 November 2017; the consultation period ends on the 5.1.2018, resulting in a final set of advices to be submitted to the European Commission by end-February 2018.

Among the items quoted in the consultation papers, three of particular relevance are:

- the reduction in the resilience to external credit ratings

EIOPA advises to introduce two new simplified calculations and not to further extend the internal credit rating approach at this stage;

- the mortality and longevity risk calibration

EIOPA confirms the longevity risk parameter stress (20%), but advises to increase the mortality one (from 15% to 25%) and does not advise to increase the risk granularity;

- the interest rate risk sub-module

EIOPA advises to adjust the current formula either inserting a minimum shock with a static floor or making use of a combined approach (minimum shock + affine model).

The use of credit quality steps and rating ensures sufficient risk sensitivity in the calculation of both Technical Provisions (TP) and SCR; the undertakings have to allocate their exposures to one of the seven steps in a credit quality assessment scale. To do so, they usually rely on the judgement of certified credit agencies or central banks that issue ratings, the ECAIs (External Credit Assessment Institutions). In most cases the undertakings need to nominate several ECAIs to cover their whole portfolios (the first ECAI covers on average 73% of the exposures), with an average of 2.5 ECAIs per undertaking, and this additional cost may not be even proportionate to the risk the undertaking is actually facing. EIOPA advises to introduce two new simplified calculations, applicable only under these conditions:

- the first ECAI covers the 80% of the debt portfolio

- the remaining asset classes are of simple form (no loans, structured notes, collateralised securities or derivatives) and do not cover liabilities that provide mechanism of profit sharing participations or unit/index linked liabilities or liabilities where the matching adjustment is applied

- the proportionality requirement is met and the average risk profile of the assets not covered is not below the credit quality step 3.

To mitigate the risk of over reliance on external providers, the undertakings are currently required to produce their own internal credit assessment, but, in view of the proportionality principle, only for their largest or most complex exposures, without the possibility of reducing the capital requirements. Some stakeholders asked for the possibility to “overrule” the ECAI’s assessment and reduce the SCR, but the request was declined as it would have meant the need of a supervisory approval and of a change in the SII directive, potentially increasing the administrative burden for both undertaking and NSAs.

EIOPA was asked to develop guidance for a standardized approach that could target also the minor exposures, but the Authority advised not to further extend the internal credit rating approach at this stage, proposing a new assessment in few years. Finally, the possibility of using Market implied ratings and accountancy-based measures was explored as an alternative to ECAIs and discarded not being appropriate for all the asset classes.

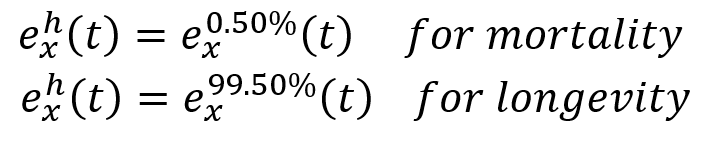

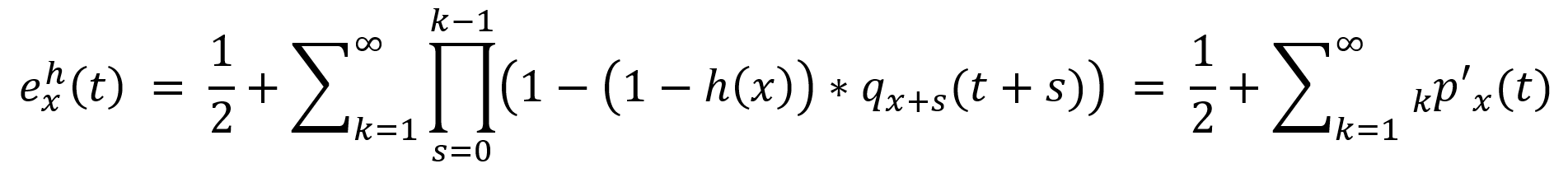

The life underwriting risk module should reflect, at least, the risk of increased insurance liabilities values resulting from changes in level, trend or volatilities of mortality rates, where an increase/decrease (mortality/longevity risk) in these rates leads to an increase in value of the insurance liabilities; the standard parameters for mortality and longevity risk have been assessed to verify their appropriateness. The losses resulting from changes in the level of mortality rates can be captured by the use of the best estimate mortality tables, while those resulting from changes in the trend can be considered via using the estimated trend for the forecast and development of future cohort mortality tables. Mortality sensitivities can be measured by changes in life expectancies, which can be captured using a stochastic mortality model. EIOPA agreed with the opinion provided by the stakeholders to project the mortality rates by making use of the Lee-Carter (LC) and Cairns-Blake-Dowd (CBD) models, calibrated to data sourced from the Human Mortality Database (HMD) – no other specific national database were used. As EIOPA does not have access to insured population data, the Authority made the hypothesis that the mortality rates are the same as the one of the general population; there is no general consensus on whether these should be higher or lower: in general insured people are wealthier and should leave longer, but on the other hand some claim that the recent improvements in mortality benefit mainly the general population.

Based on the parameters estimates for each model and country, EIOPA simulated 5000 cohort mortality tables, deriving the life expectancy ex(t) for each age x and time t (average value and 0.50% – 99.50% quantiles) and calculating the appropriate shocks h(x) to apply to the mortality rates to match

where the expected shocked life expectancy is defined as

EIOPA then combined the different shocks h(x) into a weighted average over all the countries and later between the two models (LC and CBD)

The stresses defined in this way are “equivalent stresses”, applied to all mortality rates of an insured person over the projection. For age close to 60 years, the longevity stress of 20% is confirmed, while for mortality a stress of 25% would be more appropriate than the current 15%. Finally, EIOPA did not advise to improve the granularity of the stresses because of the added complexity due to the interaction with the BE model points, the implementation costs and the misalignment to the SF methodology.

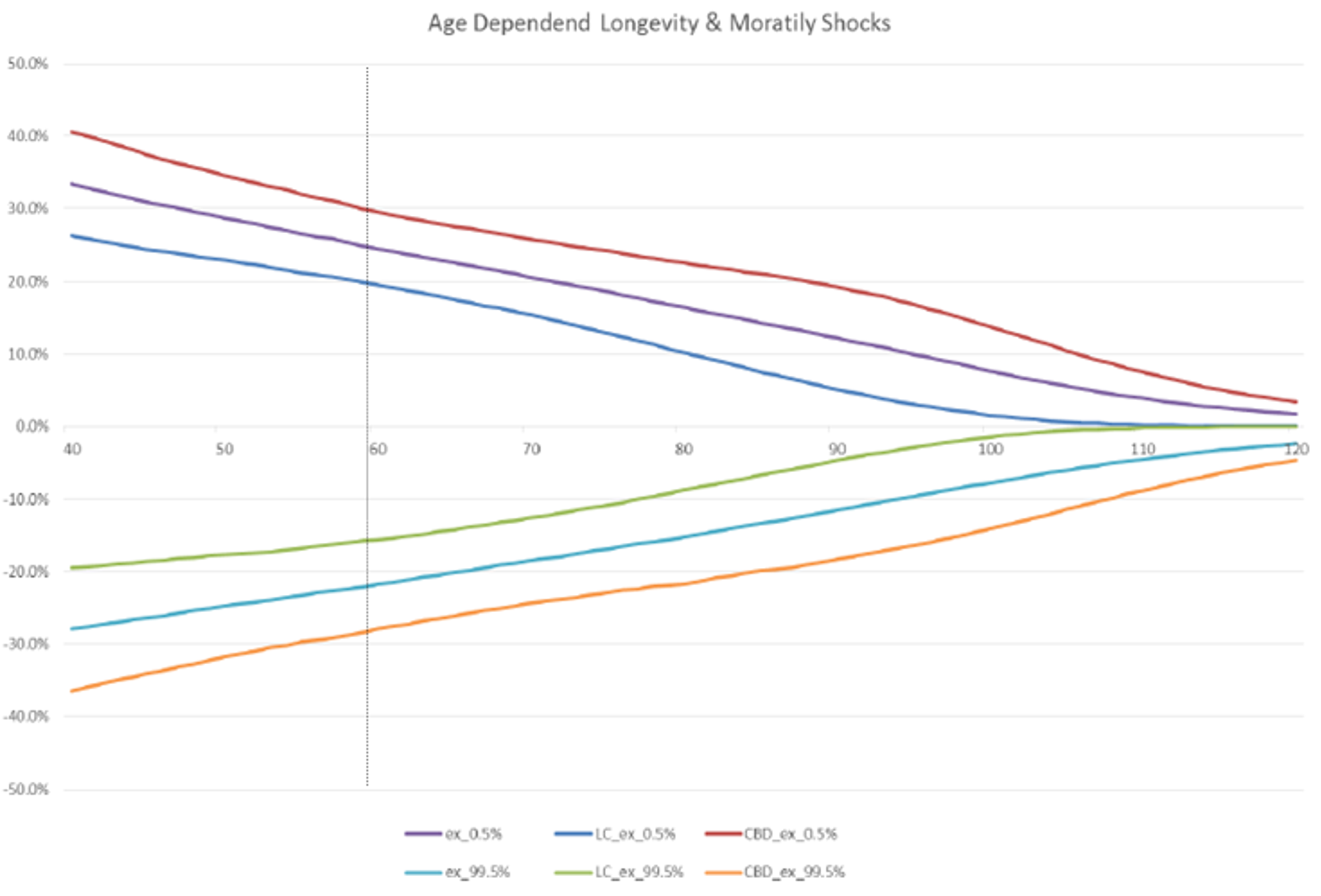

The review of the interest tare risk module is an EIOPA own initiative, driven by the questionable appropriateness of the current approach that is not suitable anymore to represent the real 1 in 200 years shock event: due to the relative calculation of the shocks, the absolute one becomes smaller with decreasing rates and negative rates are not even stressed. Although some stakeholders pointed out that the review of the interest risk module should go in hand with the review of the Ultimate Forward Rate (UFR) and the correlation of the entire market risk module, EIOPA preferred to focus on resolving the issues identified, recognizing the importance to define adequate shocks also in a high interest rate environment. EIOPA confirmed that no extrapolation toward the UFR has to be done on the stressed yield curves (it would increase the complexity, putting the stakeholders in charge of the calculation, without producing appropriate stresses beyond the LLP). A direct calibration on market data would have been more market consistent, nonetheless EIOPA preferred to use the smoothed risk free curves to avoid the drawback of illiquid points; the relative stress factors were calibrated through the principal component analysis and used as inputs to the three approaches tested:

1. shifted approach

The shifted approach works similarly to the current relative one, where the x-axis is shifted of a certain quantity θ, potentially maturity dependent, and the relative stress factors depend on the shift itself

EIOPA considered a constant shift vector, calibrated to minimize the difference with the interest rate up yield curve under the constrain -1 ≤ θ ≤ m < 0, being the smallest negative rate in the calibration data set of the correspondent currency. EIOPA performed a sensitivity analysis with θ=-3%,-5%,-10%. This approach is fairly simple and data driven and works well in moderate and high interest rate environment, but unfortunately underestimates the risk in a low yield environment. An in depth analysis of historical data showed the same results to hold also when the lognormal shifted approach is used.

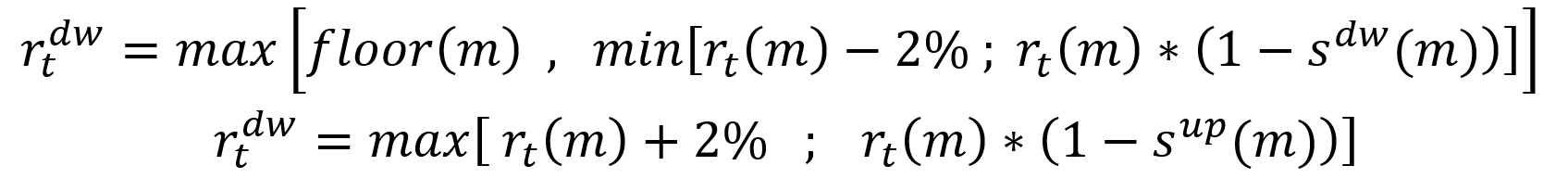

2. symmetric 200 bps minimum shock with a static interest rate floor

A minimum decrease can be introduced to ensure the risk not to be underestimated, mitigated by a static floor when the rates are negative

The calibration of the floor, maturity dependent, was based on the lowest rates observed (CHF) across maturities

This simple approach works in both medium high and low yields environments, without requiring a frequent calibration. However, the 2% minimum shock can be considered too prudent: no negative rates has been observed significantly below -1%, -200bps changes have occurred only with rates greater than 2.75% and no extreme annual movements greater than -100bps happened in low yields environments.

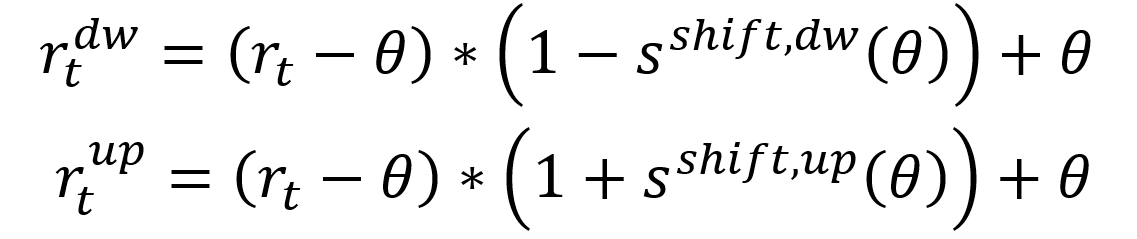

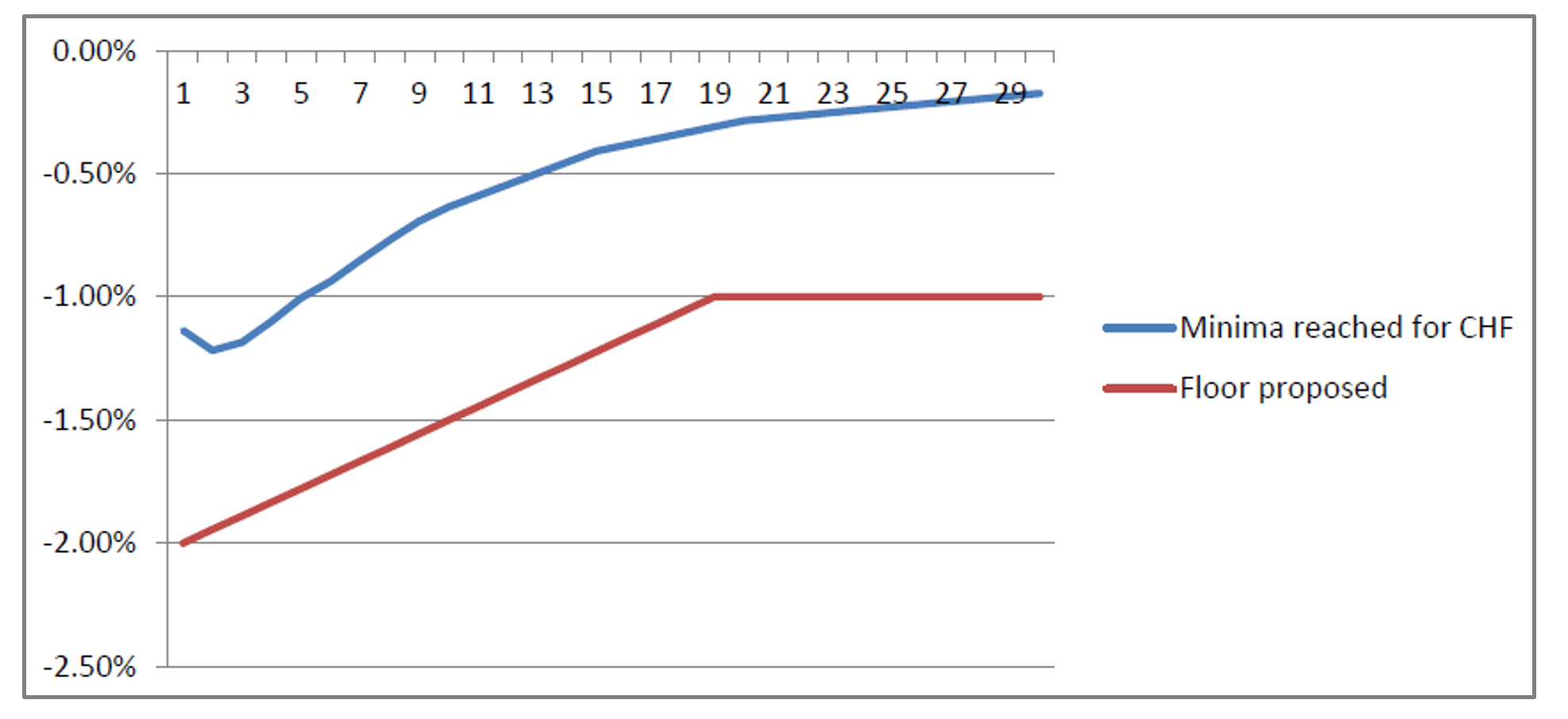

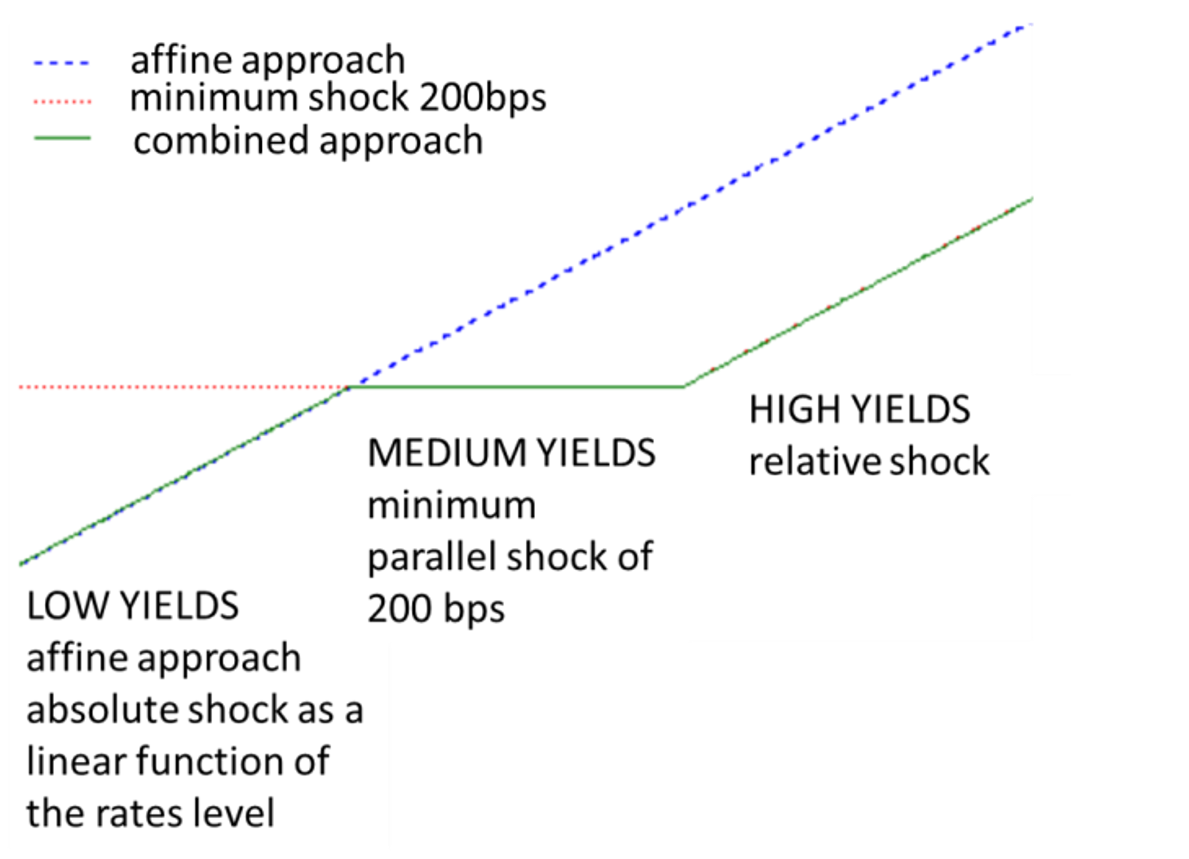

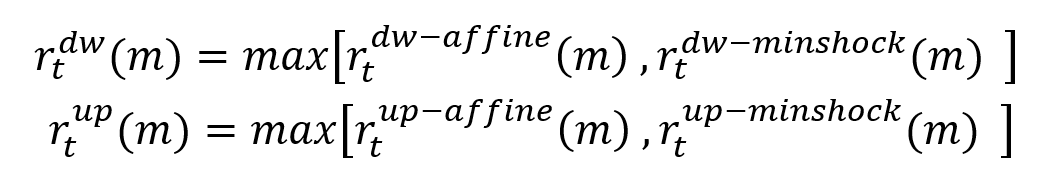

3. combined approach

The idea of a combined approach is to apply a pure relative stress in high yields environments, a minimum shock in moderate environments and an affine model in low yields environments, with no need of introducing a lower bound to the interest rates

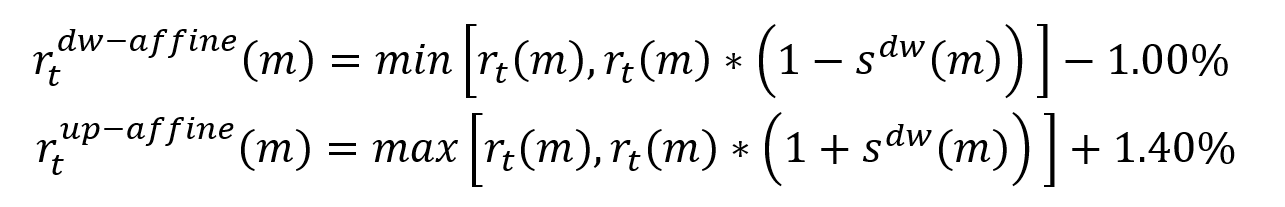

In formulas:

where

and the min/max operators are applied for negative rates only. The affine stresses contain an asymmetric additive component, estimated for different EEA currencies, higher in upward scenarios, as, when the rates are low, a large increase is more likely than a large decrease. For most tenor points the affine shock turns into the minimum shock at latest when the rates level is around 3.5% in the down scenario. This model appears to be fairly simple, does not require a setting of a lower bound and is capable of capturing the risk in all the rates environments.

Articolo pubblicato su Il Sole 24 Ore in data 21 novembre 2017.

La crisi finanziaria ha messo fortemente in discussione le teorie economiche e in particolare quelle dei mercati finanziari. La critica è profonda e gli economisti devono farci i conti senza seguire due false piste che, seppur molto popolari, rischiano di sbagliare bersaglio.

La prima falsa pista è quella tracciata da Robert Shiller su questo giornale laddove, commentando il premio Nobel assegnato a Richard Thaler, sostiene che finalmente si stia affermando la rivoluzione della finanza comportamentale che mette in evidenza gli aspetti psicologici nelle scelte degli individui. Così facendo, Shiller pone in contrapposizione i più recenti studi sul comportamento degli individui di fronte al rischio con la teoria classica che ipotizza che l’individuo sia semplicemente interessato al proprio tornaconto. Le due prospettive non sono affatto in contrasto. Facendo alcune ipotesi “eroiche”, la ricerca del proprio tornaconto ha finito per coincidere con la massimizzazione dell’utilità attesa e, semplificando, con la massimizzazione di una funzione media-varianza della ricchezza. Questa impostazione, che rappresenta una pietra miliare della finanza classica, ha condotto a due implicazioni normative molto importanti: il trade-offtra rischio e rendimento ben catturato dal Capital asset pricing model e principio di diversificazione nelle scelte di portafoglio. Si tratta di due pezzi di teoria che sono stati utilizzati a piene mani dall’industria finanziaria, ciò è avvenuto senza ricordare a sufficienza che l’utilità attesa non è l’unica strada per rappresentare il tornaconto di un individuo.

Negli ultimi 30 anni la finanza comportamentale ha prodotto molte teorie che si sono candidate a sostituire il principio dell’utilità attesa. Queste teorie hanno implicazioni comportamentali le più diverse, spesso in contrasto tra di loro. Pur essendo molto suggestive per la loro capacità di cogliere alcuni tratti del comportamento degli individui e di fornire una spiegazione ad alcuni fatti che la teoria classica non riesce a spiegare (non diversificazione del portafoglio, volatilità dei mercati), queste teorie sono ben lontane dal rappresentare una teoria alternativa a quella classica. Soprattutto hanno prodotto ben poco sul fronte prescrittivo, cioè riguardo a come operare nei mercati finanziari giorno dopo giorno. La fortuna della teoria della finanza classica, che primeggia ancora indiscussa nei libri di testo, consiste proprio nella sua capacità di farsi pratica quotidiana. Non a caso lo stesso Thaler, nel suo contributo più denso in termini prescrittivi in materia di finanza (scritto assieme a Benartzi), si è limitato a sostituire l’utilità attesa con una funzione di utilità avversa alle perdite e a ipotizzare che gli individui abbiano un orizzonte temporale limitato. Così facendo, ha contribuito a spiegare l’equity premium puzzle ma non molto di più.

La seconda falsa pista riguarda l’eterna discussione che vede i mercati (finanziari) contrapposti a un non meglio identificato ruolo del pubblico. Appare riduttivo interpretare la crisi finanziaria come un fallimento soltanto del mercato. A ben guardare sono in tanti ad aver fallito: i regolatori che non hanno garantito la stabilità delle banche, gli amministratori e gli azionisti delle banche che hanno preso rischi eccessivi, i politici (americani) che hanno aiutato le famiglie a indebitarsi per acquistare le loro case, i risparmiatori che hanno fatto scelte oggettivamente avventate.

Queste due false piste ci devono far riflettere. Il problema della teoria economica non consiste tanto nella sua fede sconfinata nella razionalità dell’individuo e nel mercato quanto in un metodo di analisi che si fonda su razionalità (anche limitata) e analisi di equilibrio. Questo metodo di indagine si è rivelato potentissimo nell’affermare la teoria economica nel secondo dopoguerra ma ha conosciuto due grandi limiti. In una logica di equilibrio economico generale, la teoria economica è portata a confermare in modo panglossiano che il mercato sia il migliore dei mondi possibili e a concentrarsi sull’efficienza allocativa statica dell’economia tralasciando altri temi quali la distribuzione del reddito e la stabilità finanziaria. Inoltre, il metodo è stato esteso agli ambiti più diversi (fallimenti del mercato, contratti di remunerazione, competizione elettorale) con modelli di analisi parziale semplificati che forniscono ricette di policy molto stringenti dalla dubbia rilevanza e robustezza.

Questa forse è la lezione più profonda della crisi: i modelli, e le implicazioni di policy, degli economisti non hanno affatto la valenza normativa/predittiva che hanno quelli che vengono dal mondo della fisica. Questo è il limite principale della teoria economica che ad oggi non è stato ancora riconosciuto. Infatti, gli economisti non desistono e coltivano sempre di più l’ambizione di estendere le loro teorie ai contesti più disparati con risultati di portata davvero limitata. Sembra proprio che gli economisti mal si rassegnino al destino auspicato da Keynes di divenire umili come i dentisti.

Articolo pubblicato su Avvenire in data 10 novembre 2017

Come era facile prevedere, sono volati gli stracci ieri in Commissione d’inchiesta sulle banche. Non un bello spettacolo. Il motivo è molto semplice: la vigilanza sui mercati finanziari e sulle banche è una questione molto tecnica. Salvo errori o misfatti macroscopici è molto difficile stabilire in modo oggettivo chi ha ragione e chi ha torto. I documenti e gli atti parlano (spesso) in modo chiaro, ma qui non stiamo parlando di un omicidio, insomma è difficile trovare la pistola fumante.

Meno male che alla fine hanno almeno deciso di risparmiarci il confronto all’americana. Lo strumento è sbagliato, ma ciò non vuol dire che le autorità di vigilanza non debbano rendere conto alle autorità politiche del loro operato: succede in tutti i Paesi seri e questo non è stato fatto a sufficienza in passato in Italia. Usciamo dalle secche delle responsabilità su fatti specifici, che andrebbero contestualizzati ricordando che i fatti riguardano un periodo in cui le banche saltavano come birilli in giro per il mondo, e cerchiamo piuttosto di trarre qualche considerazione su ciò che non va. In primo luogo, è indubbio che le autorità di vigilanza non sono state efficaci nella loro azione.

Le autorità debbono prevenire le crisi e ciò non è successo, quindi sono per definizione responsabili (non necessariamente colpevoli). Dalle carte emerge che le autorità hanno difettato sia sui tempi di reazione, sia per le misure adottate. Di fronte a banche in cui regnava il caos organizzativo o in cui si compivano misfatti, l’autorità di vigilanza è stata incapace di mettere in atto un cambiamento tempestivo di management e di condotta: a distanza di mesi (se non di anni) i manager hanno continuato a fare come volevano.

Questo significa due cose: gli strumenti per intervenire erano inadeguati e/o la capacità persuasiva delle autorità (che pure è stata esercitata) era limitata. C’è ovviamente anche la possibilità che abbiano chiuso un occhio, comunque sia il loro prestigio ne esce ammaccato. La seconda considerazione è che le autorità troppo spesso si sono adagiate su una linea di difesa che non è più sostenibile: il fatto che le regole fossero soddisfatte.

È successo con i rendimenti delle obbligazioni bancarie fuori mercato, a condizione che i rischi fossero ben descritti nei prospetti informativi, è successo con l’approvazione della fusione Mps-Antonveneta che soddisfaceva i vincoli patrimoniali. Occorre che le autorità entrino nel merito assumendosi la responsabilità di scelte difficili, come di fatto sta facendo la Banca centrale europea sui crediti deteriorati. L’importante è che rispondano delle loro scelte (nelle forme dovute) a un’autorità politica come il Parlamento. La terza considerazione è più profonda e riguarda lo scontro ’’ideologico’’ tra Banca d’Italia e Consob. Il punto riguarda il confronto tra tutela del risparmiatore (e del mercato) e stabilità del sistema finanziario.

Facciamo un esempio: una banca è in difficoltà sul fronte della liquidità. Cosa conviene fare? L’autorità di vigilanza tiene la notizia riservata e cerca di sostenere la banca cercando un cavaliere bianco che la salvi, oppure comunica l’informazione ai risparmiatori? La risposta a prima vista potrebbe essere la seconda, così facendo però è assai probabile che avremmo una coda di risparmiatori che cercano di ritirare i loro depositi e la banca andrebbe a carte quarantotto. La riservatezza è un bene prezioso e i processi pubblici non risolvono i problemi. Il tema si è posto in Italia sulle obbligazioni bancarie: le banche avevano bisogno di collocare le loro obbligazioni sul mercato (e anche presso i risparmiatori) per risolvere i loro problemi sul fronte della liquidità.

Argomento più che corretto per garantire la stabilità del sistema, il problema è che lo hanno fatto a condizioni non di mercato. È indubbio che tra i due obiettivi, stabilità finanziaria e tutela del risparmiatore, si è data la precedenza per lungo tempo al primo. Ora però un nuovo e giusto equilibrio deve essere trovato su questo fronte. C’è solo da augurarsi che, passata la buriana della caccia ai responsabili, i nostri politici e i nostri tecnici si mettano seriamente all’opera.

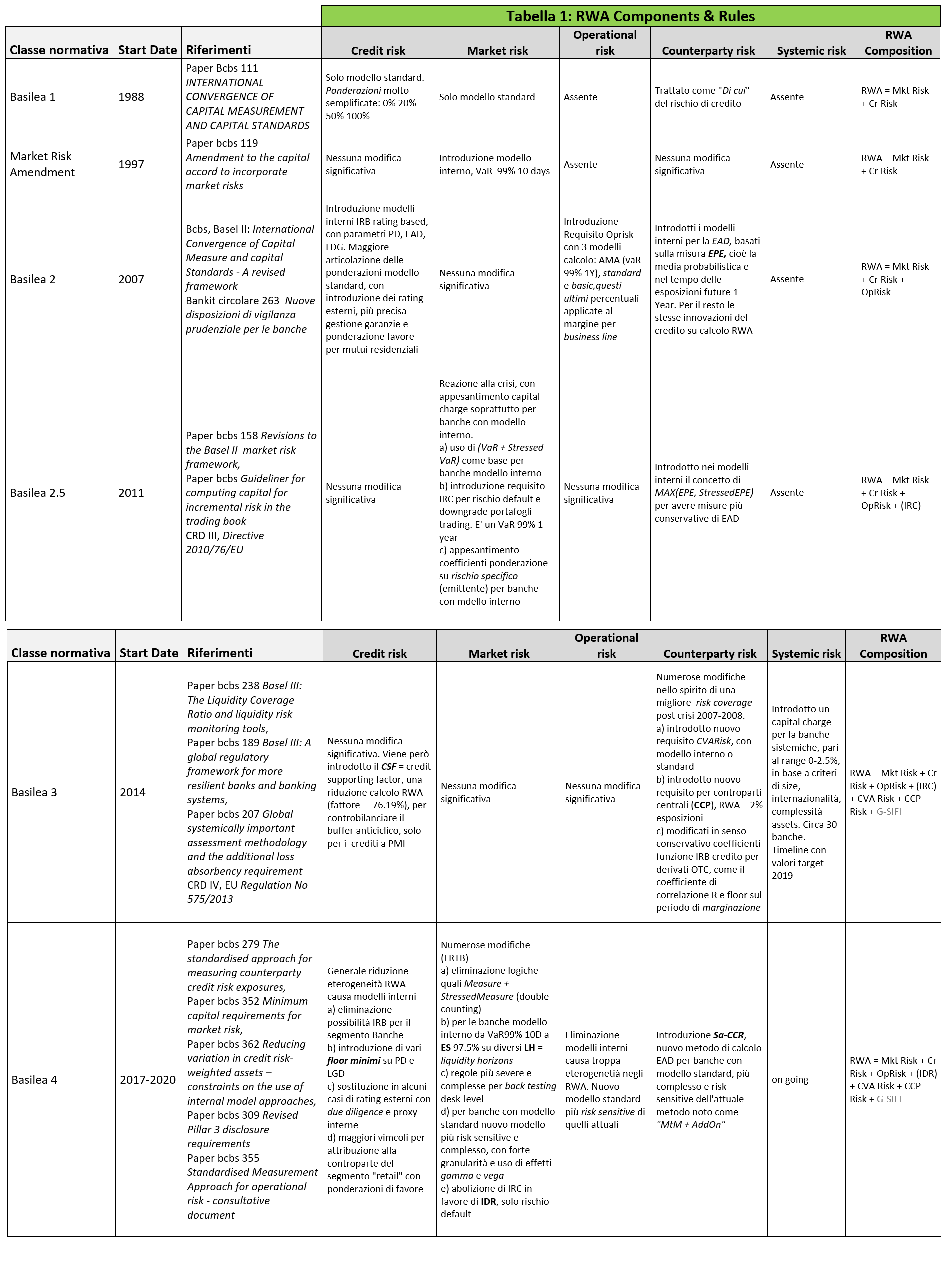

1 – I componenti logici della regolamentazione

La regolamentazione di Basilea è nata nel 1988, per definire in un quadro di uniformità internazionale i vincoli di solidità patrimoniale delle banche. Dopo una prima importante revisione nota come “Basilea 2” nel 2006, che ha introdotto i modelli interni per il rischio di credito, si sono susseguite negli ultimi anni come risposta alla crisi 2007-2009 sempre più frequenti evoluzioni, note presso la comunità finanziaria con le sigle di Basilea 2.5, Basilea 3, infine Basilea 4 di futura applicazione.

Ma in che cosa di possono differenziare questi impianti regolamentari tra loro? E’ possibile cioè avere una sistematicizzazione della composizione di queste norme? Di seguito alcuni elementi che guidano la regolamentazione:

- Natura dei vincoli per le banche. Se fino a Basilea 1 e 2 tutto si basava sul vincolo riassumibile in (Patrimonio > Rischio), ora sempre più altri vincoli, come quelli di Liquidità e Leva, hanno lo scopo di complementare i vincoli sul capitale per l’obiettivo di banche resilienti alle crisi

- Perimetro dei rischi. Non tutti i rischi sono stati da sempre oggetto di misura ai sensi del framework di Basilea. Si pensi al rischio operativo introdotto in Basilea 2, al rischio di perdita di valore sui derivati (CVA) e sistemico introdotti con Basilea 3

- Metodi, misure, parametri. I rischi possono essere misurati con modelli standard (griglie di coefficienti più o meno complessi) assegnati dal comitato o con modelli interni, applicando varie possibili misure per la quantificazione del rischio. Questo aspetto ha visto e vedrà numerose evoluzioni nel tempo, come il passaggio da VaR a Expected Shortfall per il market risk

- Ratios Patrimoniali. Data una misura di rischio, e data una grandezza di riferimento della banca (Fondi propri, Attivo Bilancio, ecc), possono cambiare nel tempo i vincoli che li legano. Si pensi al fatto che in Basilea 3 il common equity deve essere pari ad almeno il 4.5% degli attivi rischiosi (RWA), contro il precedente livello minimo del 2%.

2 – Una mappa di orientamento. Le tabelle di sintesi

La sezione precedente delinea le principali coordinate lungo cui può cambaire la normativa di Basilea per le banche. Ma la produzione normativa (e il relativo iter da paper di consultazione a nuovo framework) è così articolata che ci è sembrato utile mettere a punto per addetti a lavori o pubblico generale una tassonomia di tutte le componeenti normative, con la scansione temporale e l’evidenza dei fatti salienti.

Nel seguito pertanto:

- La Tabella 1 tratta dei rischi ricompresi nelle diverse versioni del framework regolamentare e dei relativi metodi di misura previsti

- La Tabella 2 riporta le condizioni di solidità patrimoniale, la composizione del capitale e gli altri vincoli introdotti negli anni recenti

Sono forniti i principali riferimenti normativi di ogni “stato storico” della normativa di Basilea.

L’EBA ha pubblicato due documenti di analisi sulla coerenza delle attività ponderate per il rischio (RWA) delle istituzioni finanziarie europee autorizzate ad utilizzare approcci interni per il calcolo dei requisiti patrimoniali. I documenti, in particolare, analizzano i profili di rischio delle attività in merito i) all’esposizione creditizia nei confronti di società di grandi dimensioni, istituzioni e portafogli sovrani e ii) al rischio di mercato. I risultati confermano le evidenze precedenti, con la maggior parte della variabilità dei pesi per il rischio spiegata da pochi fattori, quali la composizione dei portafogli, la proporzione di esposizioni in default e il paese della coontroparte.

Comunicato stampa

Report I (rischio di credito)

Report II (rischio di mercato)

L’Autorità Bancaria Europea (EBA) ha pubblicato in consultazione la versione preliminare delle disposizioni regolamentari (Regulatory Technical Standards o RTS) volte a specificare i diversi metodi di consolidamento prudenziale applicabili, ai sensi del Regolamento CRR. Lo scopo di queste disposizioni è di assicurare che venga applicato il metodo appropriato di consolidamento prudenziale per il calcolo dei requisiti patrimoniali su base consolidata.

La consultazione avrà termine il 9 febbraio 2018.