L’ESMA ha aperto una consultazione sul processo di buy-in, facente parte del regolamento CSD.

La consultazione terminerà il 6 agosto.

Il Consiglio dell’UE ha confermato l’accordo col Parlamento europeo per la trasparenza nelle operazioni di vendita e ri-acquisto tramite titoli. L’accordo dovrà quindi essere approvato dal Parlamento in seduta plenaria e adottato dal Consiglio.

L’EBA ha presentato le proprie raccomandazioni su un quadro europeo per le cartolarizzazioni.

La European Banking Federation (EBF) ha pubblicato un paper per la consultazione sulle trasformazioni digitali nelle banche e nel mercato unico digitale.

L’IOSCO ha pubblicato un report sugli standard degli operatori degli schemi di investimento collettivo. Oggetto della consultazione sono i costi di transazione e tutti gli ambiti riguardanti tariffe e spese.

La consultazione terminerà il 23 settembre.

Il Comitato congiunto delle autorità di vigilanza europee ha aperto una discussione sui Documenti Informativi per la vendita al dettaglio e prodotti di investimento basati sulle assicurazioni (PRIIPs).

Le consultazioni si chiuderanno il 17 agosto, in autunno verranno seguite da un Consultation Paper.

EIOPA has already conducted stress tests of insurance undertakings in 2011 and 2014 and on the 11th of May 2015 launched its first stress test for IORPS (Institutions for Occupational Retirement Provisions) along with a Quantitative Assessment on further work on solvency for IORPS.

It’s worthy to notice that both exercises have different objectives and will be reported on separately, but, given the considerable overlap in the evaluations, will be conducted in parallel to reduce the burden on both participants and supervisory authorities.

As recalled by EIOPA’s chair Gabriel Bernardino, Pension funds are already experiencing a challenging environment with low interest rates and rising life expectancy and the Stress Test is meant to assess the resilience of IORPs to adverse market developments and to raise awareness of the sector’s risks and vulnerabilities. The exercise will be conducted in 17 European countries with material IORP sector (> 500 million euro in assets), covering at least 50% of their national market. IORPs participants will run the Stress Test till the 10th of August and the NSA (National Supervisory Authorities) will submit the results to EIOPA on the 24th of August. There will be a first validation meeting in the period 31st of August – 4th of September, then a follow up between NSAs and IORPs and a second validation meeting in the period 28th of September – 2nd of October. Results will be reported in December 2015.

The IORP Stress Test 2015 consist of a core module for IORPs providing Defined Benefits (DB) or hybrid schemes and a satellite module for IORPs providing Defined Contribution (DC) schemes. The reference date for input data and calculation is 31/12/2014. IORPs have long-term obligations and in many cases cannot become insolvent, as they do not bear the full risk of commitments to members and beneficiaries; the Stress Test takes into account the nature of their obligations and all security and benefit adjustment mechanisms in order to achieve a proper view.

The core module assesses the impact of two adverse market scenarios and one longevity scenario on the value of assets and liabilities on both IORPs’ national prudential balance sheets and the common Holistic Balance Sheet (HBS) – which provides a comparable view in different member states. No calculation of the SCR is required and the evaluation must be market consistent and conducted in accordance with the technical specifications for the quantitative assessment of the further work on solvency of IORPs, using simplifications if needed. The two adverse scenarios are calibrated to be occurring instantaneously and simultaneously (no correlation matrix) and the longevity scenario represents a separate permanent decrease in mortality rates of -20%. The balance sheet provides a transparent view of the extent to which pension obligations can be supported by financial assets, sponsor support and pension protection schemes and the extent to which benefits adjustments are expected in the adverse scenarios.

The satellite module, instead, does not assess the resilience of the IORP, but rather the potential outcomes for members under various defined scenarios. In DC schemes risks are borne by the plan members, so IORPs’ balance sheets are in equilibrium by definition; the satellite module provides an overview of the design characteristics of DC plans and their robustness are compared by assessing the effects of adverse scenarios on future retirement incomes of three representative plan members which start to receive pension benefits respectively in 5, 20 and 35 years from now. Five adverse scenarios are assessed: two with an instantaneous fall in asset prices, two with lower future investment returns and one with an increase in life expectancy.

Both modules test a prolonged period of low interest rates combined with a fall in asset prices due to a re-appraisal of risk on financial markets, which is indeed a key vulnerability for the occupational pension sector.

The Quantitative Assessment, which will be run till the 10th of August 2015, constitutes the next step in EIOPA developing its advice to the European Commission on EU solvency rules for IORPs. The first step was the publication on the 13th of October 2014 of the “Consultation Paper on Further Work on Solvency of IORPs”, for which EIOPA has received 77 responses. The Authority will provide feedback and will publish its advice on March 2016.

The aim of the assessment is to collect data from IORPs on the possible implementation of various supervisory frameworks. IORPs have to evaluate the HBS including all securities and benefit adjustment mechanisms and the calculation of the SCR under two baseline scenarios where the elements of the HBS have to be evaluated respectively using the basic risk free interest rate or the expected return on assets. The first baseline scenario corresponds to the baseline scenario of the core module of the Stress Test.

Nella Relazione Annuale della Banca d’Italia si offre una precisa disamina, oltre che della situazione bancaria, su cui ci siamo già soffermati, della condizione economico-finanziaria di famiglie e imprese italiane (Banca d’Italia, 2015; Milani, 2015). Anche in questi ambiti miglioramenti si alternano a persistenti elementi di debolezza.

Il leggero progresso nella situazione economica del paese si riflette sulla natalità netta delle imprese, in aumento dello 0,6% dopo tre anni di flessione. Permangono però gli storici motivi di debolezza nel tessuto produttivo italiano, sintetizzabili in quattro aree: innovazione, investimenti, produttività, contesto normativo e regolamentare.

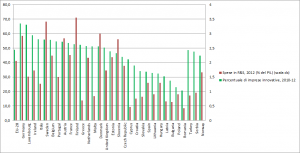

L’attività innovativa è più scarsa in Italia rispetto agli altri paesi sviluppati. Sebbene le imprese che compiono attività innovative siano il 56,1%, inferiori solo a Germania, Lussemburgo e Irlanda, è scarsa la quota di esse che compiono attività di R&S: in tali casi, la minore possibilità di realizzare brevetti e di aumentare la produttività limitano le conseguenze positive dell’innovazione (Banca d’Italia, 2013; Eurostat, 2015). Rimane bassa la quota di R&S investita nel paese: nel 2012 è stata pari all’1,27%, contro una media dell’area euro del 2,14%, molto lontana dai valori di Germania (2,92%) e Francia (2,26%) (grafico 1). È particolarmente preoccupante che il differenziale sia più accentuato nel privato e nei settori a maggiore contenuto tecnologico (Eurostat, 2014, Banca d’Italia, 2015).

GRAFICO 1

Fonte: Eurostat. Dato su R&S in Lussemburgo è relativo al 2010, in Turchia al 2011.

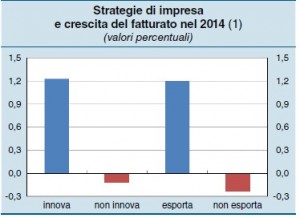

Il tema dell’innovazione è strettamente collegato a quello dell’internazionalizzazione: come rileva il grafico 2, aziende che hanno compiuto attività di ricerca e sviluppo e che si sono aperte ai mercati esteri hanno avuto nel 2014 incrementi del fatturato dell’1,2%, mentre la media delle aziende si è attestata a +0,3%; al contrario, le aziende che non hanno seguito questa strada hanno proseguito nella diminuzione del fatturato.

GRAFICO 2

Fonte: Banca d’Italia. Imprese innovatrici sono coloro che hanno sostenuto spese di R&S; imprese esportatrici sono le aziende che hanno ottenuto almeno un terzo del proprio fatturato all’estero.

Sebbene nell’ultimo trimestre del 2014 il calo degli investimenti si sia arrestato, non vi sono altri elementi di ottimismo. Tra il 2007 e il 2014 la diminuzione è stata pari al 30%, il doppio dell’area euro; nello stesso periodo, in Francia la flessione si è fermata al 7%, mentre in Germania si è assistito a un aumento del 5%. Gli investimenti in prodotti della proprietà intellettuale (tra cui in R&S) rappresentano il 15% dell’accumulazione totale: in Germania e Francia il dato è pari al 18 e al 24%. Il rapporto tra investimenti fissi lordi e PIL, che tra il 2000 e il 2007 era aumentato dal 20,2 al 21,6%, è calato nel 2014 al 16,9%.

Le tensioni finanziarie hanno indebolito gli investimenti nell’intero periodo considerato; gli altri fattori di declino sono la debole domanda e il basso livello di fiducia. Il costo del capitale e l’offerta del credito hanno contribuito alla debolezza tra il 2008 e il 2013, ma le politiche monetarie non convenzionali e l’attenuazione del rischio sovrano hanno di recente annullato l’influenza negativa di questi fattori. Nel 2015 le imprese prevedono di aumentare i propri investimenti del 5,3%. Come per le attività innovative, vi sono però importanti differenze dovute alle dimensioni delle aziende: mentre le aziende con meno di 50 addetti prevedono un calo del 4,8%, le (poche) imprese con oltre 500 lavoratori aumenteranno gli investimenti fissi lordi del 12,7%.

Uno dei maggiori punti deboli dell’economia italiana è costituito dalla scarsa produttività, calata lo scorso anno dello 0,5%. La debolezza si conferma anche nel lungo periodo. Tra il 2000 e il 2007, infatti, nel manifatturiero la produttività è cresciuta mediamente dell’1,1%, meno di un terzo di Francia e Germania; tra il 2008 e il 2014 la crescita si è dimezzata, a un livello pari a quello tedesco e di un punto inferiore al dato francese (rispettivamente +0,6%, +0,5%, +1,6%).

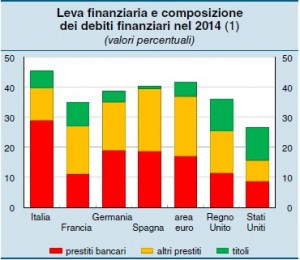

Vi sono stati miglioramenti sul fronte dell’indebitamento delle imprese: nel 2014, i debiti finanziari delle stesse sono diminuiti di 7,7 miliardi, attestandosi al 78% del PIL. Tra il 2013 e il 2014 il calo ha superato i 39 miliardi. Negli ultimi quattro anni la leva finanziaria è diminuita di 4 punti, al 45,3%; perdura però, nel confronto internazionale, l’eccesso di prestiti bancari e la scarsità di utilizzo di capitale proprio (vedi grafico 3)

GRAFICO 3

Fonte: Banca d’Italia, BCE, Federal Reserve System – Board of Governors

Seppur in diminuzione, è proseguita durante lo scorso anno la flessione dell’offerta di credito alle imprese (-2,3%). Migliorano inoltre, a partire da febbraio 2014, le condizioni di offerta, sia in termini assoluti (-120 punti base) che relativi (il differenziale con le imprese francese e tedesche è diminuito di oltre la metà).

Flebili miglioramenti caratterizzano anche i principali indicatori economici delle famiglie. Nel 2014, dopo 4 anni di calo, è leggermente aumentata (+0,3%) la spesa per consumi: tale andamento è stato favorito dall’aumento del 3,5% delle concessioni di credito a consumo. L’aumento della spesa è soprattutto conseguenza dell’aumento del 3,2% dei consumi di beni durevoli: si tratta però solo di un parziale recupero, dopo il crollo del 20% nel triennio 2011-2013. Nonostante il piccolo progresso, nel periodo 2007-2014 i consumi delle famiglie sono diminuiti dell’8%; contemporaneamente, le famiglie più ricche hanno aumentato la quota di spese voluttuarie (ristoranti, alberghi), confermando l’aumento della diseguaglianze evidenziato dai principali indicatori statistici.

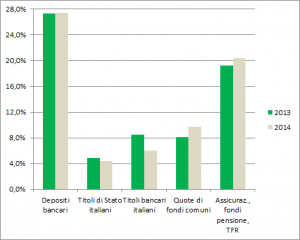

L’aumento dei consumi si è accompagnato a un calo del risparmio, la cui propensione media è in leggero calo all’8,1%, e a un incremento negli investimenti in attività finanziarie. Queste ultime corrispondono a 3,57 volte il reddito disponibile, un valore molto superiore al dato tedesco e spagnolo e superiore alla media dell’eurozona. La ricerca di maggiori rendimenti ha spinto anche alla diversificazione degli investimenti, con uno spostamento da titoli bancari e titoli di Stato (in calo di 124 miliardi) verso fondi comuni (+56,5 miliardi) e assicurazioni (+53,3 miliardi) (vd. grafico 3).

GRAFICO 4

BIBLIOGRAFIA

Banca d’Italia. Relazione annuale sul 2012. 2013.

Banca d’Italia. Relazione annuale sul 2014. 2015.

Eurostat. Community Innovation Survey 2012. 2015.

Eurostat. R&D expenditure. 2014.

Milani, Carlo. Lo stato dei conti delle banche italiane. FinRiskAlert.it. 2015.

Il Consiglio dell’Unione Europea ha confermato il testo finale sulle misure strutturali per migliorare la resilienza degli istituti di credito europei.

L’entrata in vigore è subordinata al trascorrimento di venti giorni dalla pubblicazione sul Giornale Ufficiale dell’Unione Europea.

Sono stati pubblicati gli standard per la divulgazione del Net Stable Funding Ratio (NSFR). Essi verranno applicati, assieme agli standard del NSFR, dal primo periodo successivo al primo gennaio 2018.