E’ aperta una consultazione sulle linee guida per identificare i minimi indicatori qualitativi e quantitativi necessari per i piani di recupero delle istituzioni bancarie. Tali indicatori fanno riferimento, tra l’altro, a capitale, liquidità, qualità degli attivi.

La consultazione si chiuderà il 2 gennaio 2015.

E’ partita una consultazione al fine di rimuovere gli impedimenti ad azioni di carattere transnazionale e per ottenere il riconoscimento transnazionale delle azioni di risoluzione compiute.

I due punti principali della consultazione sono: gli elementi che le giurisdizioni dovrebbero tenere in considerazione per facilitare la risoluzione transnazionale; approcci contrattuali al riconoscimento transnazionale, con alcune applicazioni specifiche.

La consultazione si concluderà l’1 dicembre 2014.

Facendo seguito alla creazione, nel 2012, del report ‘enhancing the risk disclosures of banks’ da parte dell’ ‘Enhanced Disclosure Task Force’ (EDTF), il FSB ha pubblicato il secondo aggiornamento sull’implementazione delle raccomandazioni contenute nel report stesso.

Sono stati compiuti sostanziali progressi: le banche hanno infatti affermato di aver comunicato il 73% dei rischi previsti dal report; vi sono però ancora differenze tra la valutazione degli utilizzatori e l’autovalutazione delle banche.

Comunicato stampa

2014 progress report

2014 progress report – appendice 3

2014 progress report – appendice 4

L’ESMA ha aperto una consultazione riguardante il ruolo di depositari dei fondi UCITS. I temi maggiori su cui verte la consultazione sono i requisiti di indipendenza e la protezione dall’insolvenza quando la custodia dei fondi è delegata.

La consultazione si chiuderà il 24 ottobre.

L’EBA ha aperto una consultazione sulle proprie linee guida sugli impegni di pagamento dei sistemi di garanzia dei depositi. Le linee guida proposte dall’EBA vogliono garantire che tali pagamenti si caratterizzino per la correttezza tecnica e la coerenza all’interno del mercato unico.

Il periodo di consultazione terminerà il 2 gennaio 2015.

A partire dal 1° Gennaio 2016 sarà in vigore la nuova normativa Solvency II in materia di solvibilità delle imprese di assicurazione e di riassicurazione (con transizione nei regolamenti nazionali entro il 31 marzo 2015).

L’entrata in vigore di Solvency II sarà preceduta da una fase preparatoria iniziale. A tal fine l’EIOPA (European Insurance and Occupational Pensions Authority), in data 1° Novembre 2013, ha emanato orientamenti preparatori indirizzati alle autorità nazionali competenti in cui si stabiliscono una serie di requisiti fondamentali che dovranno essere recepiti dalle imprese di assicurazione nel corso del biennio 2014-2015. Tali requisiti riguardano specificatamente:

- Orientamenti sul sistema di governance;

- Orientamenti sulla valutazione prospettica dei rischi (sulla base dei principi ORSA);

- Orientamenti sulla procedura preliminare dei modelli interni;

- Orientamenti per la trasmissione di informazioni alle autorità nazionali competenti.

L’IVASS ha recepito gli orientamenti preparatori dell’EIOPA con la pubblicazione, in data 15/04/2014, di:

- lettera al mercato;

- modifiche al Regolamenton. 20;

- modifiche al Regolamento n. 36;

- modifiche al Provvedimento n. 17.

Pur in vigenza degli attuali requisiti previsti dal regime Solvency I, l’IVASS, nella lettera al mercato dell’Aprile scorso, richiede immediata ed attenta applicazione degli orientamenti EIOPA da parte delle imprese affinché il nuovo regime possa essere concretamente e pienamente attuato a partire dal 1° gennaio 2016.

In particolare, gli Orientamenti sulla valutazione prospettica dei rischi (sulla base dei principi ORSA) raccomandano fin da ora l’applicazione degli standard che Solvency II richiederà per l’ORSA (Own Risks and Solvency Assessment), inclusa una valutazione prospettica del profilo di rischio dell’impresa, il cosiddetto FLAOR (Forward Looking Assessmentof Own Risks). L’IVASS, con la lettera al mercato, sollecita l’introduzione da parte delle imprese della valutazione prospettica dei rischi. Ciò dovrà facilitare la programmazione delle modalità di attuazione del complessivo nuovo regime Solvency II. I calcoli e le valutazioni richieste dovranno essere svolti dalle imprese al meglio delle proprie possibilità (on a best effort basis).

L’IVASS invita le compagnie di assicurazione e riassicurazione a esaminare i nuovi aspetti ed effettuare le attività, i calcoli e le valutazioni richieste, considerandone le implicazioni in termini organizzativi e operativi. Nello specifico, tutte le imprese e i gruppi (ma non i sottogruppi nazionali di gruppi europei) dovranno:

- effettuare una valutazione prospettica dei rischi in un’ottica forward looking;

- identificare i principali rischi cui l’impresa è esposta, da assoggettare ad analisi complementari, tra cui stress test;

- valutare il fabbisogno complessivo di solvibilità in una prospettiva di medio-lungo termine;

- collegare il profilo di rischio con il fabbisogno complessivo di solvibilità;

- produrre una relazione sulla valutazione prospettica del profilo di rischio.

A partire dal 2014 tutte le imprese devono effettuare, con riferimento ai dati di fine esercizio, una valutazione prospettica del profilo di rischio secondo i principi ORSA, tenuto conto della natura, della portata e della complessità dei rischi inerenti all’attività dell’impresa.

La valutazione prospettica dovrà essere effettuata almeno una volta all’anno ed almeno due volte prima dell’entrata in vigore di Solvency II. Dovrà, inoltre, essere effettuata tale valutazione ogni qualvolta si rilevano variazioni rilevanti nel profilo di rischio dell’impresa.

La valutazione prospettica dei rischi dovrà essere prodotta utilizzando metriche Solvency II o metodologie proprie (giustificando di eventuale utilizzo di metodi alternativi consentiti).

Poiché è richiesta espressamente l’applicazione dei principi ORSA, il requisito di capitale dovrà essere calcolato tenendo conto di tutti i rischi derivanti dall’autovalutazione e non soltanto con riferimento a quanto previsto dalla formula standard.

La valutazione prospettica implica la proiezione del bilancio redatto a valori economici e del requisito patrimoniale di solvibilità, il cosiddetto Solvency Capital Requirement (SCR).

E’ indubbio, pertanto, che le valutazioni FLAOR in ambito ORSA costituiscono un’attività dall’effort sicuramente elevato. Le metodologie che le Compagnie devono porre in essere richiedono il ricorso a modelli quantitativi sofisticati nonché una potente capacità computazionale. Tecniche di tipo Least Square Monte Carlo (LSMC), Curve Fitting o Replicating Portfolio sono strumenti indispensabili per proiettare correttamente attività e passività e per quantificareil requisito di capitale in una logica forward looking.

La prima valutazione FLAOR deve essere effettuata con riferimento ai dati del 31 Dicembre 2013 ed i relativi risultati devono essere presentati ad IVASS entro il 31/10/2014 unitamente ad una relazione. Per il 2015, la valutazione prospettica del profilo di rischio dovrà essere approvata dall’Organo Amministrativo e dovrà essere svolta con riferimento ai dati del 31 dicembre 2014 in tempo utile per consentire all’IVASS di acquisire la relativa relazione entro il 30/06/2015.

Nonostante nel biennio 2014-2015 la vigilanza sulle imprese continuerà ad essere effettuata in regime Solvency I, la normativa Solvency II può, in pratica, essere già considerata una realtà con cui tutte le compagnie dovranno misurarsi per soddisfare i requisiti previsti dal Regulator.

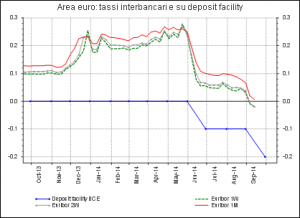

Con l’applicazione dei tassi negativi la BCE ha messo in atto un politica monetaria non convenzionale i cui effetti sono dubbi. Le dinamiche recenti dei tassi interbancari, anch’essi su livelli negativi per le scadenze a brevissimo termine, segnalano che le banche preferiscono sostenere un costo per la liquidità in eccesso piuttosto che trasferirla all’economia reale. Questo contesto ha depotenziato anche l’efficacia delle TLTRO.

Recentemente la BCE ha concluso la sua prima asta di operazioni TLTRO (per maggiori dettagli su questa politica monetaria non convenzionale si veda Barucci, Corsaro e Milani, 2014). Il risultato è stato al di sotto delle aspettative: dei 400 miliardi di euro messi a disposizione del sistema bancario dell’Area euro ne sono stati domandi solo 83,6 miliardi (poco più del 20%), di cui circa la metà da parte delle banche italiane e spagnole.

La scarsa richiesta di fondi, prestati dalla BCE per quattro anni ad un tasso prossimo allo zero, può essere in parte attribuita alla riluttanza degli istituti di credito nel chiedere ulteriore liquidità prima di ricevere l’esito, a metà ottobre, dell’asset quality review e degli stress test. Un giudizio negativo potrebbe infatti comportare l’esigenza di interventi incisivi nella gestione della banca, come ad esempio aumenti di capitale o cessione di rami di attività. Altro aspetto che potrebbe aver indotto alla prudenza è l’attesa per i dettagli sul piano di acquisti di ABS e covered bond (cosiddetto credit easing, CE), anch’esso previsto per ottobre. Un CE “generoso” permetterebbe agli istituti di credito di ottenere liquidità e allo stesso tempo di ridurre il peso nei bilanci di attività che assorbono capitale, come i finanziamenti all’economia reale.

Stante questo contesto buona parte dei manager bancari hanno probabilmente optato per rimanere alla finestra ed eventualmente accedere ai TLTRO nella seconda asta di dicembre, in cui verranno messi a disposizione i 315 miliardi di euro inoptati.

Visto che i TLTRO hanno un tasso quasi nullo (0,15%), tasso che non potrà ulteriormente scendere come dichiarato dal presidente della BCE Mario Draghi, perché non farne comunque richiesta?

La risposta risiede nell’andamento dei tassi che le banche ottengono in cambio della liquidità depositata. Tra le altre manovre di politica monetaria adottate dalla BCE vi è infatti anche quella di applicare un tasso negativo sui depositi effettuati dagli istituti di credito presso la Banca Centrale, attualmente pari al -0,2%. In altri termini, una banca che volesse lasciare presso la BCE dei fondi che ha in eccesso rispetto alla riserva obbligatoria dovrebbe pagare una tassa alla Banca Centrale. L’effetto immediato di questa manovra è stato quello di ridurre le deposit facility presso la BCE. Come però evidenziato da Corsaro (2014), tale politica non convenzionale non ha avuto benefici evidenti lì dove è stata già applicata e non si è tradotta in un maggior afflusso di risorse all’economia reale: la liquidità in eccesso è rimasta invece nel circuito bancario, alimentando il mercato interbancario. L’effetto finale è stato quello di ridurre i tassi interbancari portandoli ad un livello inferiore allo zero. Secondo le ultime rilevazioni relative a metà settembre, l’Euribor a 1 settimana è al -0,02%, quello a 2 settimane al -0,01% (grafico 1). In altri termini, le banche per ottenere un prestito interbancario a 1 o 2 settimane invece che pagare un interesse chiedono un corrispettivo in cambio. Per le banche con liquidità in eccesso è comunque uno scambio conveniente, posto che per lasciare per solo un giorno la liquidità presso la BCE dovrebbero pagare circa 10 volte tanto.

L’Euribor a 1 mese si attesta invece poco al di sopra dello zero (0,006%). Dai dati sui tassi offerti dalle singole banche facenti parte del panel che definisce il livello medio dell’Euribor, si osserva che per ben 6 istituti su 26 il tasso è negativo. Anche per l’Euribor a 1 mese, quindi, le possibilità che il livello scenda al di sotto dello zero non sono remote. Per le famiglie che hanno un mutuo a tasso variabile indicizzato a questo parametro è sicuramente una buona notizia: pagheranno infatti lo spread previsto contrattualmente meno qualche centesimo di punto. Il risparmio rispetto al tasso attuale sarà in ogni caso molto contenuto. Per le banche invece il costo potrebbe essere ben più grande, e non dipenderà tanto dal livello dei tassi, ma dall’esigenza di rivedere i software predisposti per il calcolo dei piani di ammortamento ideati in un periodo in cui l’ipotesi che il tasso d’interesse potesse scendere al di sotto dello zero era inimmaginabile.

Grafico 1

Fonte: Thomson-Reuters Datastream.

Il quadro attuale ci mostra che la politica monetaria non è in grado da sola a far ripartire il canale creditizio, e attraverso questo, di condurre ad un aumento del livello dei prezzi e ad una crescita economica più robusta. L’Area euro sembra oramai avvitata nella trappola della liquidità: il sistema finanziario è ricco di liquidità, ma non è nelle condizioni di trasferire questa liquidità all’economia reale, da un lato perché ciò vorrebbe dire impegnare altro capitale proprio, e dall’altro perché il fardello delle sofferenze pesa come un macigno sui bilanci bancari. Inoltre, le imprese, schiacciate in taluni casi da un eccessivo indebitamento contratto prima dell’esplodere della crisi finanziaria, hanno come obiettivo quello di minimizzare il debito, piuttosto che massimizzare gli utili, come teorizzato da Koo (2009) nella sua teoria della balance sheet recession. La politica monetaria in questo quadro è quindi inefficace, come ammesso anche dallo stesso Draghi, se non accompagnata da una politica fiscale espansiva, ma dato l’attuale stato dei conti pubblici dei paesi periferici ciò implica l’esigenza di un maggior impegno da parte dei paesi core dell’Area euro, e in primo luogo della Germania. Più tardi si costruirà questa consapevolezza e più alto sarà il costo da sostenere per evitare il dissolvimento dell’Eurozona.

Bibliografia

Emilio Barucci, Stefano Corsaro e Carlo Milani, 2014, Il funding for lending nella versione BCE, finriskalert.it

Corsaro Stefano, 2014, I tassi negativi funzionano davvero? L’esempio danese, finriskalert.it

Koo Richard, 2009, The Holy Grail of Macroeconomics: Lessons from Japans Great Recession, Wiley

Sono state presentate due proposte di linee guida sulla possibilità di early intervention e sulle circostanze tali da indurre a dichiarare un’istituzione ‘failing or likely to fail‘. Le consultazioni si concluderanno il 22 dicembre 2014.

Comunicato stampa

Paper per la consultazione – early intervention

Paper per la consultazione – istituzioni ‘failing or likely to fail‘

Pubblicate le linee guida concernenti i test e le revisioni che potrebbero portare alcune istituzioni bancarie a ricevere aiuti pubblici. Il documento dell’EBA rappresenta una necessaria specificazione rispetto alla previsione di test e revisioni presenti nella direttiva BRRD.

Pubblicato report bi-annuale sui rischi per il sistema finanziario europeo. Tra i rischi evidenziati, la debole crescita economica, l’alto indebitamento, le incertezze nelle economie emergenti.