La possibilità per le imprese di emettere mini-bond e l’apertura alle assicurazioni quali prestatrici di fondi alle imprese sono importanti decisioni per limitare il credit crunch del tessuto produttivo italiano. Il rischio di azzardo morale e di scarsa domanda (nel primo caso) e le scarse competenze delle compagnie assicurative (nel secondo) sono però considerevoli ostacoli al pieno funzionamento di tali strumenti.

CREDITO ALLE IMPRESE: ITALIA E UE

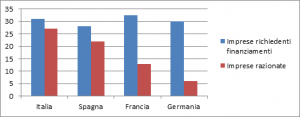

Le difficoltà che le imprese italiane incontrano nell’accesso al credito rappresentano uno dei maggiori ostacoli per la ripresa economica del paese. Il calo dei prestiti nel 2013 è stato del 5% su base annua, nei primi mesi del 2014 si è assistito a una ulteriore, sebbene inferiore, diminuzione del 4,2%; questi dati sono finanche peggiori di quelli riscontrati durante la recessione del 2009. Dal picco pre-crisi, i finanziamenti alle imprese italiane si sono ridotti del 21%; sebbene altri paesi abbiano accusato cali superiori (ad esempio, del 37% e 66% in, rispettivamente, Francia e Spagna), la situazione delle imprese nostrane resta grave. Il 9% delle imprese ha subito nel 2013 razionamenti nella concessione del credito: il valore, sebbene in diminuzione di tre punti sul 2012, è triplo rispetto alla media 2005 – 2007. La percentuale di aziende richiedenti finanziamenti che sono state razionate (oltre il 25%) è superiore di circa 5 punti rispetto alla Spagna, più che doppia rispetto alla Francia e quadrupla rispetto alla Germania (grafico 1).

I tassi bancari sono stabili da quasi due anni e mezzo attorno al 3,5%, valore simile alla Spagna ma di circa 120 punti base maggiore rispetto al duo franco-tedesco.

Grafico 1. Imprese e razionamenti credito

I motivi della ritrosia da parte delle banche a concedere prestiti, oltre che nella difficile situazione macroeconomica e negli imminenti risultati di Asset Quality Review e Stress Test (si veda Barucci, Corsaro, Milani, 2014), sono da ricercarsi nella fragilità di molte aziende. Il margine operativo lordo (MOL) nel 2013 era di 10 punti inferiore rispetto al 2007; nello stesso anno, il rapporto tra oneri finanziari e MOL si è attestato al 21,4%, valore superiore a quelli registrati nel primo decennio del secolo scorso. I finanziamenti deteriorati continuano a crescere, arrivando a marzo a quota 239 miliardi, pari al 25,9% del totale. Sebbene permangano grandi difficoltà, si intravedono segnali di miglioramento: nel primo trimestre del 2014 le nuove sofferenze rettificate sono state pari al 4,1% dei prestiti vivi, in calo rispetto al picco raggiunto lo scorso settembre (Banca d’Italia, 2014; Focarelli, 2014).

FONTI DI FINANZIAMENTO ALTERNATIVE

Uno dei maggiori punti di debolezza del sistema produttivo italiano è la dipendenza eccessiva dal credito bancario: oltre il 64% dei debiti esterni delle imprese è infatti costituito da prestiti bancari, percentuale di gran lunga superiore rispetto a Francia (38,3%), Germania (50,9%), Regno Unito (29,6%), USA (29,1%). Quasi il 40% del credito è inoltre costituito da prestiti a breve termine e circa il 20% da prestiti a vista; di contro, i prestiti a breve in Germania e Francia ammontano al 18% (Banca d’Italia, 2014; Forestieri, 2014).

Al fine di allentare il legame tra investimenti aziendali e credito bancario, due strade paiono particolarmente promettenti: l’utilizzo di fondi prestati dalle compagnie di assicurazione e l’emissione di obbligazioni (ci soffermeremo soprattutto sui mini-bond).

L’Italia ha di recente aperto alla possibilità che anche le compagnie di assicurazione (nonché la SACE e le società di cartolarizzazione) possano fornire credito alle imprese, seguendo dunque la strada di altri paesi europei, come la Francia e la Germania, in cui tale opportunità è già realtà da diversi anni. La novità è contenuta nel decreto legge 91/2014, c.d. decreto competitività (art. 22, commi 3-7). La riserva bancaria non è stata eliminata del tutto, in quanto le assicurazioni dovranno agire di concerto agli istituti bancari, che determineranno le imprese meritevoli di credito e saranno obbligati a mantenere “un significativo interesse economico nell’operazione fino alla scadenza dell’operazione”. Sono esclusi dall’intervento le persone fisiche e le microimprese. Al fine di favorire la nuova attività di finanziamento, è stato esteso anche alle società di assicurazione (e a enti creditizi e organismi di investimento collettivo del risparmio) il regime di esenzione da ritenuta alla fonte sugli interessi (art. 22, comma 1). L’IVASS, autorità di vigilanza del settore assicurativo, stabilirà le condizioni e i limiti per la concessione di questi nuovi prestiti bancari-assicurativi (Senato, 2014).

I mini-bond sono stati introdotti nell’ordinamento italiano nel 2012 con il decreto c.d. sviluppo (83/2012) (art. 32). La loro emissione è favorita sul piano legislativo e sul piano fiscale. Nel primo caso, è stata prevista una deroga ai limiti (pari al doppio del patrimonio netto della società emittente) all’emissione di obbligazioni da parte di società non bancarie, mantenendo però l’obbligo di quotazione dei titoli stessi; sul piano fiscale, gli investitori sottostanno alla stessa normativa prevista per quotazioni di società quotate e banche. Le PMI godono dunque dell’esenzione da ritenuta (pari al 20%) sugli interessi ed altri proventi delle obbligazioni e potranno dedurre gli interessi passivi, nei limiti del 30% del reddito operativo lordo, se le obbligazioni sono sottoscritte da investitori qualificati. Anche le spese di emissione possono essere dedotte dalla tassazione. Favoriti sono anche i sottoscrittori di mini-bond scambiati su mercati regolamentati, assoggettati a una imposta del 20% sugli interessi, in deroga alla normativa generale. Un importante ruolo di valutazione delle imprese emittenti e di collocamento dei titoli è assegnato agli intermediari finanziari. Le imprese dovranno infatti essere assistite da banche o altri istituti di credito e questi ultimi dovranno detenere sino a scadenza una quota di titoli rispetto all’importo dell’emissione compresa tra il 2% e il 5%. Aperti a imprese di ogni dimensione, i mini-bond sono utili soprattutto per le PMI, impossibilitate ad accedere ai mercati regolamentati di capitali (Barbagallo, 2014; Forestieri, 2014; AgID, 2012).

ASSICURAZIONI E MINIBOND POSSONO ESSERE UTILI?

La volontà di diversificare le fonti di approvvigionamento delle imprese, in un sistema banco-centrico come quello italiano, è certamente apprezzabile; permangono però, per entrambi gli strumenti summenzionati, ombre che dovranno essere diradate.

I grandi assicuratori europei impiegano il 5% del proprio portafoglio in prestiti (dati relativi a fine 2013, comprendenti anche i mutui, esclusi dalla normativa italiana). Gli attivi delle compagnie di assicurazione italiane ammontano a 560 miliardi di euro: se queste ultime allocassero il 3% del proprio portafoglio per prestiti alle imprese, si garantirebbero nuovi fondi per quasi 17 miliardi. Le stesse compagnie di assicurazione potranno trarre benefici da questa nuova opportunità. Esse, difatti, hanno concentrato buona parte dei loro investimenti (274 miliardi di euro) in titoli di stato; una maggiore diversificazione sarebbe quindi auspicabile di per sé e al fine di ottenere rendimenti maggiori (Focarelli, 2014; Parente, 2014).

Nonostante alcune perplessità da parte del mondo delle assicurazioni, è da valutarsi positivamente la necessità che le banche collaborino alla individuazione dei prestiti da erogare, quantomeno in una prima frase. Bisogna infatti tenere in considerazione che le compagnie non possiedono attualmente le conoscenze necessarie per compiere tali scelte in autonomia e che esse dovranno affrontare il passaggio dai classici rischi di assicurazioni al rischio di credito. Mentre i primi sono la conseguenza di eventi non correlati tra loro e il loro rischio aggregato può essere considerato, per la legge dei grandi numeri, nullo, nel secondo caso gli eventi sono correlati tra loro e il rischio aggregato non è mai nullo. Il rischio di credito è però mitigato sia dalla partecipazione delle banche alle attività di concessione del credito, sia dalla possibilità per le assicurazioni, previa modifiche normative della Banca d’Italia, di accedere alla Centrale dei Rischi. L’IVASS ha coerentemente valutato in modo positivo sia il coinvolgimento degli istituti di credito che l’obbligo per le banche di detenere un rilevante interesse economico sino alla scadenza dell’operazione. Quest’ultima disposizione permetterà di evitare situazioni di azzardo morale, ma crea un rischio di arbitraggi regolamentari, che dovranno essere colmati dall’IVASS stesso in successivi regolamenti (la attuale disposizione normativa si limita ad obbligare le compagnie assicurative a detenere adeguati livelli di patrimonializzazione). Quest’ultimo problema si risolverà definitivamente con l’entrata in vigore di Solvency 2 (gennaio 2016), la nuova normativa internazionale per il mondo assicurativo (Focarelli 2014; Gobbi, 2014; Panucci, 2014; Parente, 2014).

Il più grave punto debole della proposta è dato dalla considerazione che nel breve-medio periodo le aziende di maggiori dimensioni, più facilmente valutabili dalle inesperte compagnie di assicurazione, riceveranno la maggioranza dei fondi addizionali disponibili. Si tratta delle stesse aziende che ricevono già prestiti a tassi di interesse inferiori (il divario tra prestiti di importo superiore e inferiore a un milione di euro è attualmente di 150 punti base, in aumento rispetto ai 100 punti del 2002-2007 e ai 130 del 2013) e che rappresentano solo una piccola parte del tessuto produttivo italiano (Gobbi, 2014; Banca d’Italia, 2014).

Il mercato dei mini-bond sta conoscendo una rapida espansione. La raccolta totale nel 2013 si è attestata a 82 milioni di euro; nel periodo gennaio – maggio 2014 sono stati già emessi titoli per oltre 140 milioni, quadruplicando i valori dell’anno precedente. Al fine di favorire un ulteriore sviluppo, è stato stabilito che il Fondo di garanzia per le Pmi possa essere utilizzato per le sottoscrizioni di mini-bond da parte di investitori istituzionali, sino a un massimo di 1,5 milioni per impresa. La ridotta dimensione della copertura del Fondo dovrebbe escludere problemi di azzardo morale nell’utilizzo dello strumento (Centro Studi Confindustria, 2014; MISE, 2014).

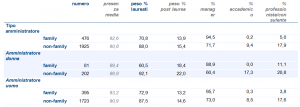

I mini-bond rappresentano un’importante risposta ai limiti nella raccolta di fondi per le piccole e medie imprese italiane. Il potenziale di raccolta è stimato prudenzialmente a 15 miliardi di euro; al fine di garantire una adeguata domanda, è necessario spingere investitori specializzati e istituzionali a considerare l’acquisto di mini-bond. Nel 2013 sono nati 20 fondi privati, che potranno garantire una domanda di circa 4 miliardi di titoli; le norme contenute nel decreto ‘Destinazione Italia’, che hanno aperto anche alle imprese di assicurazione la possibilità di acquistare mini-bond, potranno altresì portare a una domanda stimabile in 5 miliardi di euro. Criteri diversi portano a valutazioni diverse circa il numero di società potenzialmente interessate all’emissione di mini-bond: considerando come possibili emittenti solo le imprese con fatturato tra 10 e 200 milioni di euro, crescita maggiore rispetto al proprio settore di riferimento, redditività, sostenibilità, patrimonializzazione e liquidità soddisfacenti, il numero di queste imprese potrebbe attestarsi a circa 1500, di cui oltre due terzi nel settore manifatturiero e più dell’80% situate al Nord (Centro Studi Confindustria, 2014; Schirone, 2014).

Gli investitori italiani si caratterizzano per scarsi investimenti in mercati finanziari (nel 2013 poco più di un quarto delle famiglie deteneva strumenti di rischio) e per una bassa educazione finanziaria. In conseguenza di ciò e delle turbolenze della crisi, gli investitori sono poco propensi alla diversificazione dei propri portafogli (Linciano e Soccorso, 2014). Sommando tali limiti alla scarsa cultura all’accountability degli imprenditori italiani e al pericolo di selezione avversa conseguente all’asimmetria informativa esistente tra imprenditori e investitori, si comprende come il principale pericolo sia rappresentato dall’azzardo morale (moral hazard). Al fine di limitare tale rischio, è necessario possedere adeguate competenze di valutazione aziendale e di diversificazione degli investimenti; bisognerà inoltre compiere una due diligence legale e finanziaria dell’azienda oggetto di interesse, analizzarne la deal flow e valutarne attentamente il rapporto rischio/rendimento (Sannini, 2013).

BIBLIOGRAFIA

- Agenda per l’Italia Digitale (AgID). DECRETO-LEGGE 22 giugno 2012 n.83. 2012.

- Banca d’Italia. Relazione annuale. 2014.

- Barbagallo, Carmelo. Credito e Regolamentazione. Un sistema finanziario stabile e orientato alla crescita. Associazione per lo sviluppo degli studi di banca e borsa in collaborazione con l’Università Cattolica del Sacro Cuore di Milano – ‘L’industria bancaria verso gli anni 2020: rigenerazione manageriale’. 2014.

- Barucci, Emilio, Stefano Corsaro e Carlo Milani. Asset Quality Review e Stress Tests. Cosa ci aspetta? FinRiskAlert.it. 2014.

- Centro Studi Confindustria (CSC). La partenza ritardata e lenta. I fondi europei leva per uscire dalla crisi. Scenari economici n. 20. 2014.

- Focarelli, Dario. Audizione presso le Commissioni 10° e 13°. Senato della Repubblica. 2014.

- Forestieri, Giancarlo. I nuovi canali di finanziamento delle imprese. Minibond. cartolarizzazioni, capitale di rischio. Bancaria, n. 6. 2014.

- Gobbi, Giorgio. Audizione nell’ambito del disegno di legge n. 1541, concernente la conversione in legge del decreto-legge 24 giugno 2014, n.91. Senato della Repubblica. 2014.

- Linciano, Nadia e Paola Soccorso. Gli investimenti finanziari delle famiglie italiane tra scarsa diversificazione e bassa cultura finanziaria. FinRiskAlert.it. 2014.

- Ministero dello Sviluppo Economico (MISE). Decreto 5 giugno 2014. Attuazione dell’art. 12, comma 6-bis, del decreto-legge 23 dicembre 2013, n. 145, relativo all’estensione degli interventi del Fondo di garanzia per le PMI alle operazioni di sottoscrizione di obbligazioni o titoli similari emessi da piccole e medie imprese. 2014.

- Panucci, Marcella. Audizioni presso le Commissioni riunite Industria e Ambiente. Senato della Repubblica. 2014.

- Parente, Fausto. Audizione dell’IVASS. Senato della Repubblica. 2014.

- Sannini, Alessandro. Molti operatori si stanno affacciando sul mercato per investire su corporate bond di PMI italiane. Per l’operatore che sottoscrive obbligazioni la valutazione d’azienda deve essere simile ad un private equity. Linkiesta.it. 2013.

- Schirone, Giuseppe. Finanziamento della crescita e mini-bond: il problema e una possibile (parziale) soluzione. Anteo, n.75. Prometeia advisor sim. 2014.

- Senato della Repubblica. Disegno di legge n.1541. 2014.