I vasti cambiamenti degli ultimi due anni hanno reso meno rilevanti gran parte dei dati storici ufficiali delle imprese, tradizionalmente forniti dai credit bureau. E questo sia che si valuti il merito di credito, il rischio di abbandono (churn risk) o che si debbano segmentare i clienti, ad esempio in funzione del loro potenziale futuro.

È intuitivo che dopo due anni di pandemia l’analisi dei dati contabili su base storica (tipica dei modelli di credit scoring d’impostazione tradizionale) non si presti a facili generalizzazioni. Troppi cambiamenti strutturali.

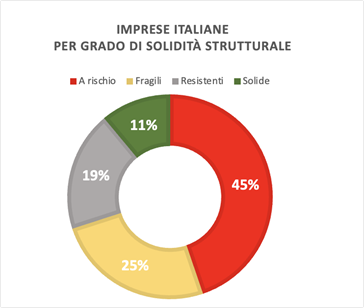

Basta pensare che da aprile 2020 a settembre 2021 lo Stato ha concesso alle imprese italiane oltre 200 miliardi di prestiti garantiti al 90%-100%. Questo (relativamente) facile accesso al credito ha permesso a molte imprese di sopravvivere: ossigeno puro, che ha consentito una lunga apnea all’economia italiana colpita dalla pandemia. Il problema è che l’effetto dell’ossigeno puro consiste nell’allungare abnormalmente le apnee, che risultano sostanzialmente “dopate”. E quando l’effetto dell’ossigeno termina, arrivano le contrazioni diaframmatiche: la magia dell’apnea “drogata dall’ossigeno” finisce lì, tra gli spasmi addominali. Per le PMI italiane le prime contrazioni diaframmatiche si avvertiranno verosimilmente a inizio 2022. Ora, alcune aziende si sono riprese, altre saranno in seria difficoltà, senza ossigeno e senza manco l’aria: considerate che secondo Istat il 45% delle aziende italiane era a rischio già a fine 2020 – si veda la Figura 1 – e ora siamo a fine 2021.

Fonte dati: Istat, “Rapporto sulla competitività dei settori produttivi” 2021.

Per un intermediario finanziario, distinguere tempestivamente le imprese in buona salute finanziaria dalle altre è dunque essenziale. Discorso analogo si applica agli individui.

Ora, i dati transazionali (o transactional data) possono essere di grande aiuto in questo senso. Provengono dai conti correnti, quindi si tratta di dati onnipresenti e abbondanti (chi non ha un c/c?), che forniscono informazioni puntuali sulla tipologia e la dinamica dei flussi di cassa e dei saldi. Non mentono, se opportunamente masticati e digeriti: per ottenere informazioni salienti sulla salute finanziaria del titolare del conto occorre istruire una macchina a fare più o meno quello che fa un Sapiens se gli viene chiesto di dare un’occhiata a un storico di un c/c. Cioè leggere attentamente ed interpretare i dati, evidenziando “pattern”, elementi strutturali e situazioni tipiche, o atipiche. Gli algoritmi di Machine Learning funzionano diversamente dal cervello umano, ma proprio come accade ai Sapiens, ce la fanno, e riescono a delineare lo stato di salute finanziaria del c/c sfruttando la capacità interpretativa di tecniche di Unsupervised Machine Learning, Sequence Labeling e Anomaly Detection. Va anche detto che i dati transazionali possono essere utilmente aggregati ad altre fonti di dati (ad esempio, open data, o altre banche dati interne) utilizzando metodi Bayesiani, perfetti a tal fine. Il risultato è un quadro d’insieme efficace per rivelare lo stato di salute finanziaria di un soggetto – si veda l’esempio della Figura 2.

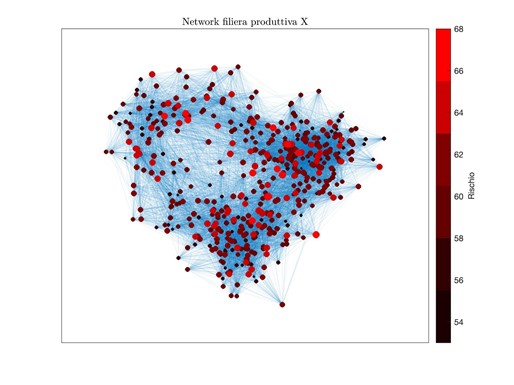

I transactional data, oltre a dare informazioni tempestive per svelare lo stato di salute finanziaria di un’impresa (o individuo), consentono individuare rischi di filiera e di sistema. La Network Analysis, utilizzata “cum grano salis”, dà una grossa mano in tal senso, evidenziando i fenomeni di percolazione del rischio nel tessuto economico di un’area o un settore. Infatti, dai dati transazionali emerge chi-paga-chi: la catena di dipendenze nei flussi di cassa che descrive il fluire del denaro tra clienti e fornitori, a cascata. Questa rete di relazioni tra imprese fatta di pagamenti tra A e B, con importi, segni, date e causali, è la materia prima dalla quale si possono trarre informazioni preziosissime. Utilizzando la Network Analysis si possono cogliere queste informazioni. La Figura 3 rappresenta la filiera produttiva (la chiameremo “Filiera X”): ogni puntino è un’impresa, piccola o grande, collegata alle altre da linee che rappresentano i flussi di denaro (e, su un’altro piano, di beni e servizi). Per un intermediario finanziario che eroga servizi finanziari a queste imprese, emerge un quadro sistematico. I punti rossi rappresentano aziende che costituiscono “snodi” critici all’interno di una rete d’imprese. Con strumenti di questo tipo si possono prevenire situazioni di stress finanziario e rischio sistemico, anziché gestirle a posteriori.

Da non trascurare infine un fatto: i transactional data sono nettamente più economici dei dati dei bureau creditizi. Grazie a PSD2 è relativamente semplice accedere a servizi di data aggregation e, dietro consenso del cliente, ottenere i dati dei suoi rapporti bancari, ricostruendo il quadro d’insieme.

In definitiva, i transactional data non sostituiscono né i dati, né i modelli tradizionali di credit scoring e di segmentazione della clientela, bensì si affiancano ad essi. Essi forniscono segnali più abbondanti e a più alta frequenza rispetto ai dati derivanti dalla contabilità ufficiale, quindi possono costiture variabili aggiuntive con cui arricchire i credit model tradizionali, oltre a fornire valutazione tempestive dei clienti – ad esempio valutazioni prventive di affidabilità.

E questo è importante, nell’epoca dei servizi fruibili sempre e istantaneamente, ovunque, in modalità multi-canale.