La Vigilanza bancaria della Banca Centrale Europea (BCE), dopo una consultazione pubblica durata alcuni mesi, ha recentemente varato il cosiddetto addendum al regolamento sulle linee guida in tema di crediti deteriorati (NPL).

Scopo dell’addendum è quello di delineare dei livelli minimi di accantonamento che prudenzialmente le banche sottoposte alla vigilanza diretta della BCE, ovvero quelle di maggiore dimensione, dovrebbero avere.

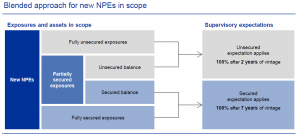

Nello specifico, questi livelli minimi sono definiti sulla base di due parametri: i) l’anzianità del credito deteriorato, ovvero da quanto tempo la banca ha riconosciuto il credito come non performante; ii) la presenza o meno di garanzie reali (figura 1).

Figura 1

Fonte: BCE (2018).

Per i crediti su cui la banca non vanta alcuna garanzia reale l’addendum richiede di raggiungere un livello di accantonamento pari al 100% dell’importo del credito deteriorato entro 2 anni dalla sua iscrizione nel portafoglio dei finanziamenti deteriorati. Gli impieghi su cui è presente una garanzia reale devono invece raggiungere una copertura del 100% entro sette anni.

L’addendum specifica inoltre che il raggiungimento del livello minimo di copertura dovrà avvenire in modo graduale e che si applicherà a tutti i crediti definiti come deteriorati a partire dal 1° aprile 2018. L’applicazione di questi nuovi criteri avverrà però solo a partire dallo SREP (Supervisory Review and Evaluation Process) del 2021.

Va comunque aggiunto che essendo un regolamento, e non una norma di legge, i vincoli imposti dall’addendum non possono essere applicati attraverso automatismi. Rispetto all’iniziale proposta la BCE ha in definitiva alleggerito il suo intervento, concedendo alle banche interessate circa tre anni per conformarsi ai nuovi standard e chiarendo che la valutazione avverrà caso per caso. Alcune banche potranno quindi discostarsi dai livelli minimi richiesti se riusciranno a dimostrare, ad esempio, che la loro migliore capacità di recupero degli NPL.

Si può quindi confermare la stima d’impatto per gli istituti operanti in Italia, pubblicata nell’aggiornamento al Rapporto Banche CER (2017), pari a circa 13 miliardi di euro (tabella 1). Cambia però il periodo di diluizione degli effetti, che passa dai precedenti 7 agli attuali 10 anni.

Tabella 1. Impatto dell’addendum BCE

|

Prestiti di famiglie e imprese (ago-17) |

1.352,4 |

| – in bonis | 1.104,3 |

| – sofferenze o probabili inadempienze | 248,1 |

| Deteriorati attesi nel 2018 | 33,9 |

| – con garanzie reali | 13,0 |

| – non garantiti | 20,9 |

| Accantonamenti attesi secondo le coperture vigenti | 18,6 |

| Maggiori accantonamenti derivanti dall’addendum | 13,4 |

Fonte: elaborazioni e stime CER su dati Banca d’Italia. Dati in miliardi di euro

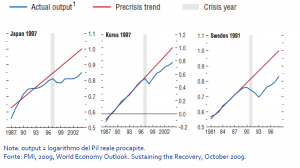

Contestualmente all’addendum la Commissione Europea (2018) ha presentato una proposta di modifica delle regole comunitarie sui requisiti prudenziali degli istituti di credito in tema di NPL. La ratio della proposta della Commissione è analoga a quella dell’addendum. Si vuole infatti evitare che in futuro si possano accumulare NPL con tassi di copertura non adeguati. BCE e Commissione hanno un obiettivo comune, evitare che tra le banche europee prevalga la strategia del “wait-and-see”. In altri termini, i manager hanno un incentivo nel mantenere in bilancio gli NPL in attesa che il contesto macroeconomico e finanziario divenga più favorevole al fine di non dover subire, nel breve termine, contraccolpi sul conto economico. Così facendo si mette però a repentaglio la stabilità di lungo termine e si compromette anche la capacità di continuare ad erogare credito. L’esempio giapponese è al riguardo molto eloquente: la crisi bancaria che colpi il paese negli anni ’90 fu infatti affrontata dalle autorità nipponiche consentendo a molte banche di continuare ad operare senza riconoscere le ingenti perdite registrate ed evitando così il default (cosiddette “zombie banks”). La conseguenza fu il perdurare del fenomeno del credit crunch, con effetti negativi sulla crescita economica di breve e di medio-lungo termine. Fenomeni si sono verificati in Svezia e in Corea del Sud (grafico 1).

Grafico 1. Effetti delle crisi bancarie sulla crescita economica

Anche sugli aspetti tecnici ci sono delle similitudini: entrambi gli interventi puntano a una copertura totale dei crediti non garantiti entro 2 anni, mentre su quelli garantiti la proposta della Commissione concede un anno in più (8 invece dei 7 dell’addendum). Se questi sono gli aspetti in comune, le differenze più rilevanti riguardano invece il perimetro di applicazione: i) le modifiche proposte dalla Commissione si applicheranno a tutte le banche europee, quindi anche a quelle di minore dimensione; ii) i nuovi vincoli riguarderanno solo i nuovi crediti erogati a partire da marzo 2018 divenuti successivamente deteriorati. La proposta della Commissione, qualora il Parlamento Europeo la accettasse così come è stata formulata, avrà nel complesso un impatto ben più contenuto sui conti bancari.

Elemento debole di entrambi gli interventi è il mancato coordinamento. La BCE sembra voler agire con maggior decisione, mentre la Commissione propende in un approccio più graduale. In questo scontro hanno probabilmente entrambe torto. L’eccessivo pugno duro della BCE, in assenza di una Banking Union completa di tutti i suoi pilastri, e in particolare senza un fiscal backstop e l’assicurazione sui depositi, rischia di destabilizzare alcuni sistemi bancari, soprattutto dei paesi periferici. Dall’altro lato, l’approccio soft della Commissione, le ostilità di alcuni paesi nel portare a compimento la Banking Union e la scarsa attenzione dedicata ai rischi di mercato possono favorire l’azzardo morale e creare le basi per una futura crisi finanziaria di portata sistemica.

Relativamente ai rischi di mercato bisogna rimarcare come BCE e Commissione tendano a sottovalutare l’impatto destabilizzante dei titoli level 3 (si veda al riguardo Barucci, Baviera e Milani, 2018) e dei derivati, attività finanziarie che abbondano nei bilanci di alcuni istituti di credito operanti nei paesi nordici. In tal modo perdura e si aggrava un’asimmetria di trattamento tra rischio di credito e rischio di mercato (CER, 2018). Tale asimmetria discrimina tra sistemi nazionali, rende più conveniente per le banche l’assunzione di rischi finanziari rispetto all’attività creditizia, e lascia non adeguatamente presidiato proprio il fattore di rischio che nel 2007/2008 ha innescato la crisi finanziaria.

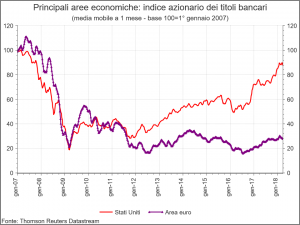

Grafico 2

Conclusioni

In definitiva, e a distanza di 10 anni dallo scoppio della crisi internazionale, manca ancora una visione complessiva di come affrontare, nell’interesse dell’Europa intera, i problemi finanziari ancora aperti. Al riguardo va notato come le banche statunitensi, pur avendo subito forti contraccolpi all’avvio della crisi finanziaria, oggi hanno recuperato quasi interamente il terreno perso sui mercati azionari (grafico 2). La pronta reazione del governo Usa, in assenza di problemi di coordinamento tra le diverse nazioni che compongono lo Stato federale, può spiegare buona parte di questo successo.

Riferimenti

Barucci, Emilio, Baviera Roberto, and Milani Carlo. “The Comprehensive Assessment: What lessons can be learned?.” The European Journal of Finance (2018): 1-19.

BCE, Addendum to the ECB Guidance to banks on non-performing loans: supervisory expectations for prudential provisioning of non-performing exposures, marzo 2018.

CER, Addendum sui crediti deteriorati: quali effetti per le banche italiane?, Aggiornamento Rapporto Banche, ottobre 2017.

CER, Rapporto Banche 2/2017, gennaio 2018.

Commissione Europea, Proposal for a REGULATION OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL on amending Regulation (EU) No 575/2013 as regards minimum loss coverage for nonperforming exposures, marzo 2018.