Il Report Consob sulle scelte di investimento delle famiglie italiane lascia emergere il profilo di un risparmiatore con scarse capacità di orientamento nel percorso di investimento.

L’investitore italiano ritiene di aver capacità finanziarie superiori alla media, ma mostra limitate conoscenze finanziarie di base. È esposto a errori di valutazione (bias) che possono distorcerne la percezione del rischio, anche quando presenta un livello elevato di istruzione e conoscenze finanziarie. È molto avverso alle perdite e la sua propensione a investire aumenta se sono disponibili prodotti a capitale protetto e/o rendimento minimo garantito. Il fattore più rilevante è, comunque, la fiducia: oltre il 40% degli intervistati si avvale del consiglio di familiari e amici prima di investire, mentre il ricorso alla consulenza rimane ancora marginale.

Nel 2014 una famiglia su due partecipa ai mercati finanziari e una famiglia su tre detiene almeno un’attività rischiosa.

A fine 2014 il livello di partecipazione delle famiglie ai mercati finanziari si è attestato attorno al 48%, in crescita di sette punti percentuali rispetto all’anno precedente ma ancora inferiore ai valori registrati nel 2007 (55%). La partecipazione è divenuta più significativa in ragione della maggiore quota di investitori retail che detengono almeno un’attività rischiosa (azioni, obbligazioni, risparmio gestito e polizze vita), passata dal 26% nel 2013 al 32% nel 2014. In particolare, come si evince dai dati sulla composizione di portafoglio, è aumentata, tornando sui livelli pre-crisi, la quota di ricchezza finanziaria investita in prodotti del risparmio gestito (16%), mentre rimane più contenuto il peso delle azioni (5%, sostanzialmente dimezzato rispetto al 2007).

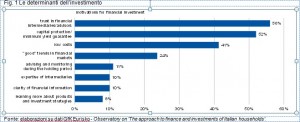

Fiducia e protezione del capitale incentivano l’investimento. Tra i fattori che incentivano l’investimento, il 56% degli intervistati indica la fiducia negli intermediari finanziari, mentre la possibilità di investire in prodotti a capitale garantito o a rendimento minimo è rilevante per il 52% del campione; seguono i costi connessi all’investimento (41%) e l’andamento dei mercati (24%; Figura 1). L’attenzione prevalente verso la protezione del capitale e la garanzia di un rendimento minimo è coerente con il dato relativo all’avversione alle perdite, particolarmente marcata per il 72% del campione, e ricorre anche nella scelta tra diverse opzioni di investimento. In particolare, tra gli elementi da tenere in considerazione nella valutazione di uno strumento finanziario il 15% degli investitori indica la protezione del capitale, l’orizzonte temporale e la diversificazione del portafoglio; il rischio di liquidità, credito e mercato risultano importanti, rispettivamente, per il 10%, 6% e 5% dei soggetti, mentre solo l’8% ritiene che l’obiettivo di investimento sia un fattore rilevante.

Oltre l’80% degli individui ritiene di avere capacità superiori alla media, ma abilità percepite e conoscenze reali divergono per almeno un terzo dei decisori finanziari.

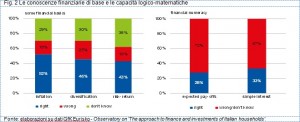

Nonostante la diffusa percezione positiva delle proprie competenze in materia di scelte economiche e di investimento, le conoscenze finanziarie e le capacità logico-matematiche degli italiani rimangono basse. Inflazione, diversificazione, relazione rischio-rendimento, interesse semplice e rendimento atteso di un investimento continuano a essere nozioni poco note e di difficile applicazione. In particolare, quasi la metà del campione dichiara di non conoscere o definisce in modo errato il concetto di inflazione; il 55% non è in grado di indicare correttamente cosa significhi diversificare gli investimenti e circa il 57% non sa spiegare la relazione rischio-rendimento (Figura 2). Inoltre, il 67% e il 72% degli individui non riesce a calcolare, rispettivamente, un montante in regime di interesse semplice e il rendimento atteso di un investimento.

Genere, istruzione e area di residenza sembrano essere correlati con il livello di conoscenze finanziarie. In dettaglio, in termini di percentuale di soggetti che hanno risposto correttamente ad almeno quattro domande su cinque, il divario è pari a 13 punti percentuali tra uomini e donne, 18 punti tra laureati e individui con un livello di istruzione più basso, 18 punti tra residenti al Nord e residenti al Sud.

È significativo, inoltre, il divario tra abilità percepite e conoscenze dimostrate: ad esempio, tra i soggetti che si dichiarano nella media o superiori alla media rispetto alla comprensione delle caratteristiche di prodotti finanziari di uso quotidiano, il 30% non è in grado di definire correttamente il concetto di inflazione e il 44% non sa calcolare il rendimento atteso di un investimento. Il 32% di coloro che si riconoscono buone capacità nel prendere decisioni di investimento non conosce né il significato di diversificazione di portafoglio né la relazione rischio-rendimento. Il 18% del campione, inoltre, non ha familiarità con alcun tipo di strumento finanziario.

Per un soggetto su due il rischio finanziario coincide con possibili perdite in conto capitale, mentre l’andamento dei mercati, la possibilità di ottenere guadagni inferiori a quelli attesi o la volatilità dei rendimenti sono importanti per una quota del campione oscillante tra il 25% e il 29% (Figura 3).

L’importanza dei fattori di rischio varia con il livello di conoscenza finanziaria. Per il sotto-gruppo di soggetti più ‘preparati’ (ossia che hanno dimostrato di avere dimestichezza con tutte le nozioni di base menzionate prima), rilevano soprattutto le eventuali spese legali da sostenere per ottenere un risarcimento danni e la difficoltà di monitorare gli investimenti, oltre alle possibili perdite di capitale; per i meno preparati (coloro che non hanno fornito nessuna risposta corretta) le criticità maggiori risiedono nel possibile conseguimento di un rendimento inferiore a quello atteso o di una perdita in conto capitale, oltre alla variabilità dei rendimenti.

L’esposizione a bias comportamentali, che possono incidere sulla percezione del rischio finanziario, si riscontra in una percentuale di intervistati compresa tra il 15% e il 37%. Per questi soggetti, le modalità di presentazione dell’informazione possono indurre un atteggiamento verso il rischio variabile.

La percezione del rischio può essere correlata non solo alle conoscenze finanziarie ma anche a tratti personali degli individui (quali l’ottimismo), al contesto in cui si compie la scelta e ad attitudini comportamentali (cosiddetti bias) in antitesi rispetto all’ipotesi di razionalità e stabilità delle preferenze verso il rischio previste dalla teoria classica.

La maggior parte dei soggetti inclusi nel campione mostra un atteggiamento verso il rischio invariante rispetto al contesto di riferimento: coloro che risultano avversi al rischio in ambito lavorativo, dichiarando di preferire una remunerazione fissa a una variabile, quasi sempre lo sono anche rispetto alle scelte di investimento (81% dei casi) e viceversa per coloro che si dichiarano propensi al rischio in ambito sia lavorativo sia finanziario (85% dei casi). L’atteggiamento verso il rischio mostra, tuttavia, una maggiore variabilità se valutato rispetto al dominio dei risultati attesi (positivo versus negativo) ovvero rispetto a potenziali guadagni versus potenziali perdite. Il 31% degli intervistati dichiara preferenze per il rischio opposte a seconda che si trovi a scegliere tra opzioni che comportano solo guadagni ovvero solo perdite (cosiddetto effetto certezza). Il 37% dei soggetti, invece, mostra una propensione a vendere velocemente i titoli con rendimenti positivi, per poter monetizzare i guadagni, e a mantenere in portafoglio i titoli in perdita per rimandare la monetizzazione delle perdite (cosiddetto disposition effect), evidenziando una differente valutazione di guadagni e perdite.

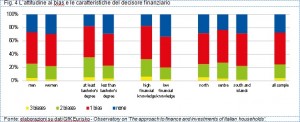

La conoscenza non «protegge» dall’esposizione ai bias comportamentali

La quota di soggetti esposti ad almeno un bias è pari a circa l’83% per il sotto-campione degli individui con conoscenze finanziarie più elevate e al 66% dei soggetti con conoscenze più limitate (Figura 4). L’educazione finanziaria dovrebbe essere utilizzata, dunque, non solo per colmare gap nozionistici ma anche per correggere, ove possibile, distorsioni comportamentali.

Il ricorso alla consulenza è ancora poco diffuso.

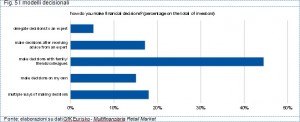

Per quanto riguarda gli stili di investimento, il 44% dei soggetti sceglie dopo aver consultato familiari e amici, il 22% si affida ai consigli di un esperto ovvero delega a questi la gestione dei propri investimenti (il dato si riferisce soprattutto a donne, lavoratori autonomi, soggetti di età compresa tra i 45 e i 64 anni o famiglie abbienti), mentre il 15% decide in autonomia (soprattutto ultra sessantacinquenni e meno abbienti; Figura 5).

Solo il 9% degli investitori fa affidamento su proposte di investimento personalizzate e riferite a uno specifico strumento finanziario. Tali soggetti detengono generalmente un portafoglio più diversificato (a fine 2014 il 74% possiede almeno uno strumento finanziario rischioso) rispetto a coloro che non si avvalgono di un consulente.

Gli investitori sembrano percepire poco i vantaggi connessi al servizio di consulenza, come emerge anche dalla bassa disponibilità a pagare dai livelli di soddisfazione contenuti

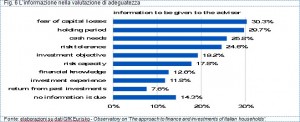

Tra gli intervistati, oltre il 60% dichiara di non essere disposto a sostenere alcun costo o non si esprime. I risparmiatori sottovalutano, infine, l’importanza dello scambio informativo che deve attivarsi tra consulente e cliente affinché il primo possa fornire un servizio nel miglior interesse del secondo (Figura 6). In particolare, il 14% degli intervistati dichiara di non sentirsi in dovere di fornire informazioni complete e veritiere in merito alle proprie esigenze e alla propria situazione finanziaria all’intermediario tenuto alla valutazione di adeguatezza delle proposte di investimento, mentre la percentuale di coloro che ritengono importante comunicare elementi utili alla valutazione di adeguatezza oscilla tra il 7% e il 30%.

Note:

– Il presente intervento riprende i temi sviluppati nel Report sulle scelte di investimento delle famiglie italiane della Consob. Le opinioni espresse sono personali e non impegnano in alcun modo l’Istituzione di appartenenza.

– Il Report fa riferimento ai dati derivanti dall’Indagine Multifinanziaria Retail Market e dall’Osservatorio su ‘L’approccio alla finanza e agli investimenti delle famiglie italiane‘ (GfK Eurisko). Multifinanziaria Retail Market: campione di circa 2.500 famiglie. Osservatorio su ‘L’approccio alla finanza e agli investimenti delle famiglie italiane‘: 1.013 famiglie. In entrambi i casi il decisore finanziario (di età compresa fra 18 e 74 anni) è il percettore di reddito più elevato in famiglia