Il 4° Report italiano sul CrowdInvesting realizzato dalla School of Management del Politecnico di Milano permette di delineare lo stato attuale dell’arte in Italia riguardante il fenomeno del lending crowdfunding, ovvero l’opportunità di ottenere un prestito attraverso una piattaforma Internet (finanziata dalla ‘folla’ diffusa ma anche da investitori istituzionali).

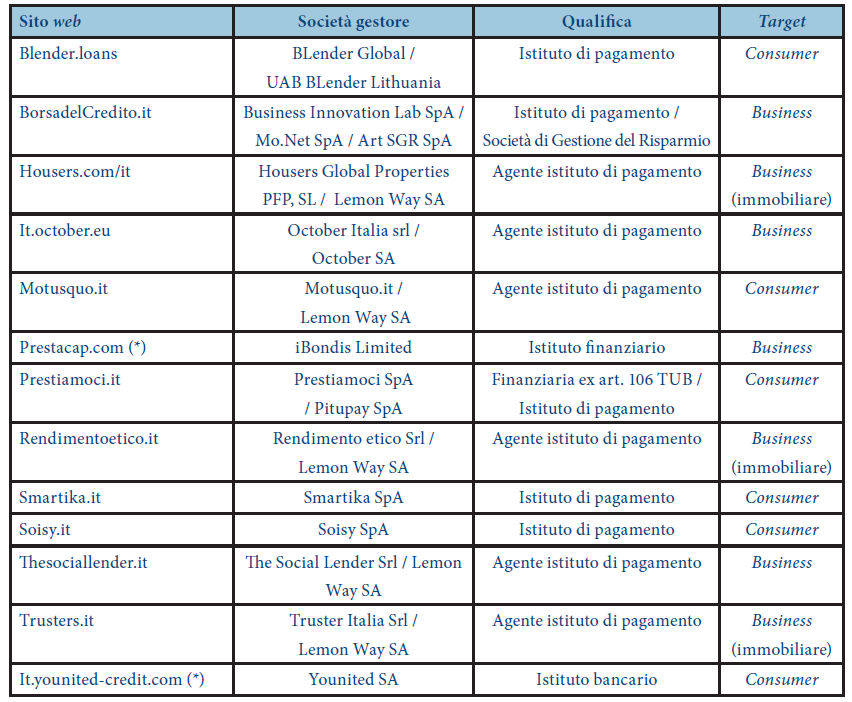

Aggiornato al 30 giugno 2019, il report documenta la presenza di 13 portali di lending crowdfunding (si veda la Tabella 1), di cui 6 destinati al finanziamento di persone fisiche (consumer) e 7 rivolti al finanziamento di imprese (business). A tal proposito, è interessante notare che in ambito business ben 3 piattaforme su 7 sono specializzate nel segmento real estate. Inoltre, tre piattaforme business in data 30 giugno erano sulla rampa di lancio pronte a partire.

In riferimento al modello di investimento adottato, aumenta nel business lending il numero di piattaforme che adottano il modello ‘diretto’ (cioè dando possibilità di scelta immediata al finanziatore su come allocare i prestiti) mentre si consolida l’utilizzo del modello ‘diffuso’ (cioè con la suddivisione del denaro investito su tanti crediti diversificati) in ambito consumer.

A tal fine vale la pena sottolineare che i prestiti erogati dalle piattaforme sono generalmente privi di garanzie. A tal proposito un elemento di differenziazione tra i portali è dato dalla presenza o meno di fondi di protezione, istituiti per far fronte a eventuali inadempienze dei soggetti finanziati. Tali fondi, insieme alla garanzia pubblica del Fondo statale per le PMI, agiscono da tutela per i prestatori, incentivando questi ultimi a effettuare più investimenti. Il fondo in questione viene creato depositando una fee addizionale che viene richiesta solitamente ai finanziati (agli investitori nel caso di BLender, MotusQuo e Soisy), rendendo pertanto più oneroso l’accesso al capitale per i richiedenti.

(*) raccolta via web non attiva per investitori italiani

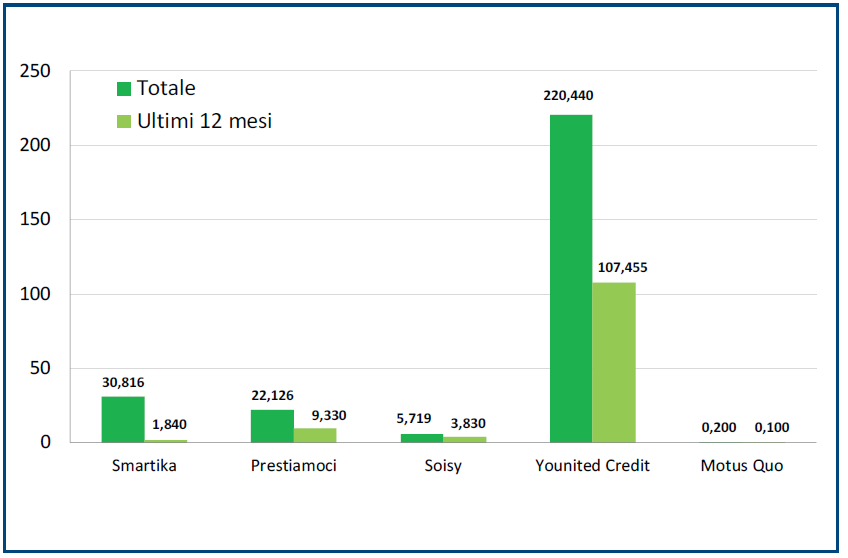

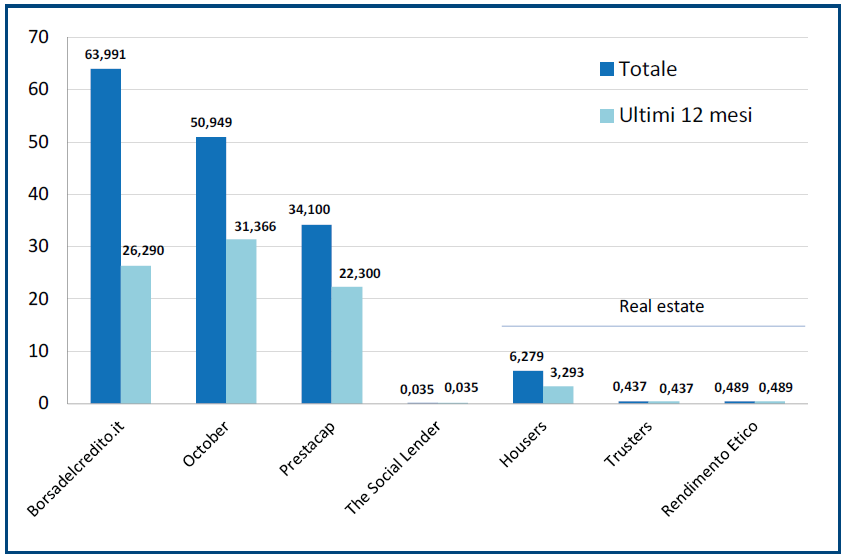

In Italia, i volumi cumulati raccolti tramite lending crowdfunding ammontano in totale a € 435 milioni, in particolare € 279 milioni per il segmento consumer (di cui € 122,5 milioni nell’ultimo anno) e € 156 milioni per la parte business (di cui € 84 milioni nell’ultimo anno). È rilevante osservare che entrambi i segmenti sono in crescita, con flussi rispettivamente in aumento del 40% (consumer) e 48% (business) rispetto all’anno precedente.

In ambito consumer, come la Figura 1 evidenzia, la piattaforma leader si conferma Younited Credit (che però non raccoglie dalla ‘folla’ di Internet), la quale ha complessivamente erogato prestiti per un valore superiore a € 220 milioni, di cui € 107 milioni solo negli ultimi 12 mesi. Tuttavia, se spostiamo l’attenzione sul numero di prestatori attivi, Smartika detiene il primato con ben 6541 finanziatori attivi.

Per quanto invece concerne il business lending, la Figura 2 mostra che tre sono i principali potali in termini di valore del raccolto: Borsadelcredito.it, October e Prestacap. In particolare, il primo posto è occupato da Borsadelcredito.it con € 64,0 milioni mentre October si posiziona al secondo posto ma è il portale che ha raccolto di più negli ultimi 12 mesi.

Con lo sguardo rivolto al futuro, se da un lato è auspicabile aspettarsi che il business lending possa eguagliare i volumi del segmento consumer, dall’altro lato rimane più complesso, ma allo stesso tempo urgente, l’intervento sul quadro normativo del lending crowdfunding. Difatti, numerose questioni, tra cui la recente opportunità per i portali di equity crowdfunding di collocare debito, pongono l’intervento normativo come una delle priorità finalizzate a un’ulteriore crescita del fenomeno in linea con gli altri Paesi europei.