Sono state pubblicate le risposte alla consultazione su funzioni e servizi critici degli assicuratori di importanza sistemica.

La Banca d’Inghilterra ha pubblicato i risultati degli stress test: essi hanno valutato le 8 maggiori società inglesi, tra cui Barclays, HSBC, RBS. Ai dati del 2014, solo una banca aveva bisogno di rafforzare la propria posizione patrimoniale.

‘Istituzioni finanziarie il cui cattivo funzionamento o disordinato fallimento, a causa della [loro] dimensione, complessità e interconnessione sistemica, potrebbe causare un significativo disturbo al più vasto sistema finanziario e all’attività economica’. Questa è la (generica) definizione di Systemically Important Financial Institutions (SIFIs) proposta dal Financial Stability Board (FSB) nel 2010, sulla base della definizione data dallo stesso consesso di rischio sistemico (FSB, 2014a; Bongini e Nieri, 2014).

Il ruolo giocato dalle SIFis e le peculiarità connesse alle loro ‘dimensioni, complessità e interconnessioni’ spiegano la necessità di una regolamentazione dedicata. Le quote di mercato degli istituti sistemici sono quasi raddoppiate nel primo decennio del secolo e i loro attivi sono spesso cresciuti più velocemente del PIL dei paesi in cui operano. L’idea che tali istituzioni fossero ‘too big too fail’ ha generato un implicito incentivo a comportamenti di ‘azzardo morale’ e falsato la competizione con le altre istituzioni finanziarie. Le conseguenze negative delle azioni intraprese non vengono solitamente pagate dalle SIFIs: ciò è vero anche per istituzioni non di importanza sistemica, ma le esternalità per l’intero sistema derivanti da queste ultime sono indubbiamente più significative e spesso sono i contribuenti a doverne sopportare i costi (Bongini e Nieri, 2014; Weistroffer, 2011).

I possibili approcci alla regolamentazione delle istituzioni sistemiche sono diversi: eliminare le esternalità (creando infrastrutture funzionanti, garantendo che solo i creditori portino il peso di un’eventuale salvataggio, ideando un meccanismo di risoluzione che mantenga in vita la SIFI); far pagare per le esternalità (ad esempio, richiedendo quantità aggiuntive di capitale e liquidità o diminuendo la leva); abolire le SIFIs (limitandone la dimensione e frammentando le istituzioni esistenti). L’approccio intrapreso da FSB e Comitato di Basilea esclude l’ultima strada e si concentra su un insieme di regole volte a migliorare la supervisione, creare norme per la soluzione ordinata di crisi, prevedere cuscinetti di capitale aggiuntivi (Weistroffer, 2011; FSB, 2014). Tali obiettivi sono perseguiti in stretta collaborazione col G20, che nel 2009 ha creato il FSB allo scopo di riformare il sistema finanziario internazionale (si veda, da ultimo: G20, 2014).

1. Come si valutano le SIFIs

Il sistema di valutazione ideato dal FSB si basa su cinque categorie e cinque classi di rilevanza sistemica: la complessità del metodo è dovuta al riconoscimento che solo più dimensioni sono in grado di rivelare l’importanza sistemica di un’istituzione finanziaria (Bongini e Nieri, 2014).

Le categorie di riferimento sono: dimensione, operatività inter-giurisdizionale, interconnessione, sostituibilità, complessità. Tutte le categorie hanno un peso relativo del 20%; ad eccezione della prima, le altre sono suddivise in due o tre indicatori, che all’interno della stessa categoria hanno il medesimo peso (BCBS, 2014; Bongini e Nieri, 2014).

| Categoria | Indicatore | Peso relativo |

| Dimensione | Esposizione totale | 20% |

| Operatività inter – giurisdizionale | Attività inter-giurisdizionali | 10% |

| Passività inter-giurisdizionali | 10% | |

| Interconnessione | Attività verso altre società finanziarie | 6,66% |

| Passività verso altre società finanziarie | 6,66% | |

| Indice della provvista all’ingrosso | 6,66% | |

| Sostituibilità | Attività in custodia | 6,66% |

| Pagamenti compensati e regolati mediante sistemi di pagamento | 6,66% | |

| Valore delle transazioni sottoscritte nei mercati obbligazionari e azionari | 6,66% | |

| Complessità | Valore nozionale dei derivati OTC | 6,66% |

| Attività di livello 3 | 6,66% | |

| Attività detenute per la negoziazione e per la vendita | 6,66% |

Fonte: BIS

La dimensione dell’istituzione non è stata calcolata in base alla capitalizzazione di mercato, ma sulla base della definizione di esposizione totale presentata dal Comitato di Basilea nell’ambito dell’analisi sulla leva finanziaria: l’obiettivo è la comprensione di elementi non di bilancio. Il calcolo di attività e passività inter-giurisdizionali è giustificato dall’idea che le istituzioni attive oltreconfine siano un pericolo maggiore per la stabilità internazionale rispetto a quelle domestiche (la cui vigilanza è infatti lasciata interamente alle autorità nazionali). La quota di attività verso altre società finanziarie è utilizzata per prevedere il coinvolgimento in un evento di rilevanza sistemica; la quota di passività è invece considerata per tenere conto del possibile ruolo nello scoppio di un evento sistemico. Gli indicatori della categoria ‘sostituibilità (come operatore di mercato e fornitore di servizi)’ hanno lo scopo di valutare quali quote di mercato della banca siano da considerare sistemicamente rilevanti. La valutazione di derivati OTC, attività di livello 3 e attività AFS e HFT si basa sulla convinzione che la presenza di tali assets renda un’istituzione in procinto di fallire più difficile da salvare tramite piani di risoluzione (Weistroffer, 2011).

Il peso di ogni indicatore è calcolato rapportando il valore della banca al totale del campione, moltiplicato per 10000 e ponderando il risultato per il peso relativo dell’indicatore stesso. Il risultato è espresso in punti base; la categoria ‘sostituibilità’ ha un tetto di 500 punti base. Il campione di riferimento è composto dalle 75 banche di maggiore dimensione (calcolata sul valore dell’esposizione totale), dalle banche che nell’anno precedente facevano parte del gruppo delle Global Systemically Important Banks (G-SIBs) e dalle banche aggiunte (anno per anno) dalle autorità nazionali. In casi eccezionali, il risultato ottenuto tramite questo processo può essere modificato per tenere conto di variabili quantitative e qualitative non considerate dai 12 indicatori proposti, oppure di una serie di indicatori supplementari standardizzati forniti dal Comitato di Basilea (BCBS, 2013; BCBS, 2014).

I risultati ottenuti vengono analizzati secondo una suddivisione in classi di riferimento. Valori fino a 130 punti escludono la banca dall’inclusione nella lista delle G-SIBs e dall’obbligo di detenere quantità aggiuntive di capitale. Al di sopra di questo livello, sono previste cinque classi di 100 punti base, sino a un massimo di 629 punti. Ad ogni classe corrisponde un ammontare di capitale extra (higher loss absorbency (HLA) requirement) di tipo CET1, compreso tra l’1% e il 3,5%. Tale requisito addizionale, che va ad aggiungersi agli altri cuscinetti previsti dalle norme di Basilea 3, è da considerarsi come requisito minimo: le autorità nazionali possono infatti decidere di imporre quote maggiori. La quinta classe è attualmente vuota: se qualche banca rientrasse nei valori dell’ultima fascia, verrebbe automaticamente creata una classe superiore al fine di mantenere l’incentivo per gli istituti a non aumentare la propria importanza sistemica.

I requisiti addizionali di capitale si applicheranno per un quarto a partire dal 2016, con aumenti annuali del 25% e piena applicazione dal 2019 (BCBS, 2011; BCBS, 2013; BCBS, 2014).

| Classe di riferimento | Punteggio | Requisiti addizionali di capitale |

| 1 | 130 – 229 | +1,0 % CET1 |

| 2 | 230 – 329 | +1,5 % CET1 |

| 3 | 330 – 429 | +2,0 % CET1 |

| 4 | 430 – 529 | +2,5 % CET1 |

| 5 | 530 – 629 | +3,5 % CET1 |

Fonte: BIS

La lista delle istituzioni finanziarie di importanza sistemica è aggiornata ogni anno a partire dal 2011: l’ultima, pubblicata a novembre, comprende 30 banche, in aumento rispetto alle 29 del 2013: solo due banche fanno parte della quarta classe, 18 si trovano nella prima fascia. Per la prima volta, la lista avrà valore vincolante per l’applicazione (parziale) dei requisiti aggiuntivi di capitale. Le banche che saranno aggiunte all’elenco in futuro avranno 16 mesi per conformarsi ai requisiti richiesti (esempio: inclusione tra le G-SIBs nel novembre 2015: applicazione delle regole dal primo gennaio 2017) (FSB, 2014b; Alonso et al., 2014).

2. Una valutazione

Dimensione, complessità e interconnessione sistemica delle SIFIs non sono soltanto pericoli per la stabilità del sistema finanziario e per l’economia reale: vi sono anche vantaggi, di cui si deve tener conto nella stesura e implementazione delle nuove norme. La diversificazione in termini geografici del rischio limita il potenziale sistemico delle esposizioni stesse; le SIFIs hanno limitato gli effetti della attuale crisi acquisendo banche in difficoltà; le SIFIs favoriscono pagamenti internazionali e liquidazioni transfrontaliere, con conseguenze positive per l’economia reale e l’allocazione di capitali. Soffermandosi sul solo parametro dimensionale, le banche di medie dimensioni potrebbero finanche risultare più pericolose di quelle di maggiore dimensione, in quanto la loro importanza sistemica potrebbe non risultare chiara sino al fallimento dell’istituzione.

In merito alla valutazione delle SIFIs, si rendono necessari cambiamenti normativi riguardo all’interconnessione, che dovrebbe considerare anche le esposizioni verso il sistema non bancario e verso gli stati nazionali e la sostituibilità, che dovrebbe valutare i rischi del fallimento dell’istituzione piuttosto che la sola quota di mercato (Bongini e Nieri, 2014; Weistroffer, 2011). Nonostante non sia possibile analizzare pienamente l’efficacia delle nuove regole sino a una prossima crisi, è innegabile che gli indicatori utilizzati e i requisiti di capitale addizionale richiesti abbiano contribuito a rendere più stabili le SIFIs e il sistema finanziario in generale. I requisiti di capitale sono stati decisamente aumentati: rispetto allo scoppio della crisi, essi sono aumentati di 7 volte per il complesso delle banche e di 10 volte per le banche sistemiche. Tra il 2011 e il 2013 il deficit aggregato di capitale di queste ultime è diminuito da 115 a 15 miliardi di euro. Tra il 2006 e il 2013, i titoli detenuti dalle SIFIs per attività di negoziazione si sono dimezzati, mentre hanno aumentato i crediti alla clientela e la loro liquidità.

Buona parte delle modifiche della regolamentazione è stata portata a termine, in futuro l’attenzione si sposterà sull’attività di sorveglianza e sull’implementazione; rimane però aperto il tema della capacità delle banche di dimensione elevata di avere una elevata loss absorbency capacity (LAC). Il tema è attualmente in discussione e i risultati verranno presentati alla fine del prossimo anno (Carney, 2014; FSB, 2014c).

La definizione ‘istituzioni finanziarie di importanza sistemica’ si adatta non solo alle banche, ma anche a istituzioni sponsorizzate dai governi (si pensi a Fannie Mae e Freddie Mac), hedge funds, infrastrutture di mercato e assicurazioni. Progressi sono stati compiuti per le assicurazioni, con la stesura di una lista di 9 Global Systemically Important Insurers (G-SIIs) e la previsione di completare le modifiche regolamentari nel 2017, così da renderle vincolanti dal 2019. Per gli altri attori non sono state approvate previsioni specifiche, nonostante il loro indubbio contributo al corretto funzionamento del sistema; il pericolo è dunque che il rischio sistemico possa ripresentarsi in mercati e settori dell’intermediazione non adeguatamente presidiati. Gli accordi già raggiunti in ambito bancario potrebbero rappresentare la base di partenza per applicare controlli anche a tali ambiti: l’obiettivo dovrà essere anche in questo caso quello di garantire la risoluzione o la ristrutturazione senza causare la distruzione del sistema finanziario (Weistroffer, 2011; FSB, 2014d).

L’efficacia delle misure descritte, infine, dipende dalla volontà politica degli stati in cui si trovano le G-SIBs, in quanto il FSB e il Comitato di Basilea non hanno poteri legiferanti, nonché dall’interazione con le istituzioni di importanza sistemica domestiche (Bongini e Nieri, 2014).

Bibliografia

Alonso, Tatiana, Maria Abascal, Lucia Pacheco Rodriguez, Arturo Fraile Izquierdo. 2014 G-SIFIS list: few changes but finally binding for G-SIB capital purposes. Regulation Flash. BBVA research. 7th November. 2014.

Basel Committee on Banking Supervision (BCBS). Global systemically important banks: assessment methodology and the additional loss absorbency requirement. Rules text. Bank for International Settlement. Novembre. 2011.

Basel Committee on Banking Supervision (BCBS). Global systemically important banks: updated assessment methodology and the higher loss absorbency requirement. Bank for International Settlement. Luglio. 2013.

Basel Committee on Banking Supervision (BCBS). The G–SIB assessment methodology – score calculation. Bank for International Settlement. Novembre. 2014.

Bongini, Paola e Laura Nieri. Identifying and regulating Systemically Important Financial Institutions. Economic Notes by Banca Monte dei Paschi di Siena SpA, vol. 43, pp. 39–62, n. 1. 2014.

Carney, Mark. The future of financial reform. Speech. Monetary Authority of Singapore Lecture. November. 2014.

Financial Stability Board (FSB). Addressing SIFIs. 2014a.

Financial Stability Board (FSB). Adequacy of loss-absorbing capacity of global systemically important banks in resolution. Consultative document. 10th November. 2014c.

Financial Stability Board (FSB). 2014 update of list of global systemically important banks (G-SIBs). 6th November. 2014b.

Financial Stability Board (FSB). 2014 update of list of global systemically important insurers (G-SIIs). 6th November. 2014d.

G20. G20 Leaders’ communiqué. Brisbane Summit, 15-16 November 2014. 2014.

Weistroffer, Christian. Identifying systemically important financial institutions (SIFIs). Deutsche Bank research. Current Issues. 2011.

Executive Summary

La recente crisi finanziaria è stato motivo di profonde riflessioni sul funzionamento dei sistemi finanziari in diversi Paesi. Se gli interrogativi principali hanno riguardano il comportamento degli intermediari finanziari e dei regulators, non è mancata un’analisi dell’altro lato del mercato che alimenta la domanda di prodotti e servizi finanziari, nella consapevolezza che un sistema efficiente non può prescindere da un adeguato livello di preparazione da parte degli utilizzatori finali (c.d. consumatori finanziari).

Nel periodo post-crisi finanziaria il tema della regolamentazione del sistema finanziario ha trovato nuovo interesse da parte di governi, banche centrali, autorità di vigilanza e policy makers in generale. L’attenzione si è concentrata principalmente sul lato dell’offerta del mercato, intervenendo sulle regole riguardanti emittenti, intermediari e funzionamento dei mercati finanziari. Il dibattito, che si è concentrato sulle modalità di intervento sul sistema al fine di regolarne il funzionamento per assicurarne la stabilità e l’efficienza, non ha però trascurato del tutto l’altra parte del mercato, rappresentata dalla domanda di prodotti e servizi finanziari. Il riferimento è agli investitori, non solo quelli istituzionali, ma anche quelli individuali che alimentano il settore retail. L’analisi delle cause e dei meccanismi di trasmissione della crisi finanziaria è stata identificata nell’incapacità del sistema dei controlli di impedire agli intermediari finanziari l’assunzione di rischi così elevati da avere, anche per gli operatori di maggiori dimensioni, conseguenze potenzialmente insostenibili senza interventi straordinari e capaci di innescare effetti sistemici. Se il ruolo degli intermediari nel porre in essere le premesse per una crisi finanziaria su scala internazionale può ritenersi centrale, non sono mancati richiami al ruolo che la scarsa conoscenza e la limitata consapevolezza degli investitori retail hanno avuto nell’incentivare i comportamenti posti in essere da parte degli operatori professionali. Nel marzo 2011, il Presidente degli USA Barack Obama, sottolineava nel suo discorso istitutivo del National Financial Literacy Month come “Americans’ ability to build a secure future for themselves and their families requires the navigation of an increasingly complex financial system. As we recover from the worst economic crisis in generations, it is more important than ever to be knowledgeable about the consequences of our financial decisions.” (Obama B. (2011)).

Il tema delle conoscenze in ambito finanziario (c.d. financial literacy) dei consumatori di prodotti e servizi finanziari e l’analisi delle possibili conseguenze sulle loro scelte di consumo, risparmio ed investimento si è sviluppato ben prima che la crisi finanziaria richiamasse l’attenzione su di esso. Il concetto di financial literacy – traducibile come grado di “alfabetizzazione finanziaria”, “conoscenze finanziarie” o “cultura finanziaria” delle persone – è stato definito in letteratura in diversi modi, ma può essere sintetizzato come la capacità di usare le proprie conoscenze ed abilità nel gestire efficacemente risorse finanziarie in una prospettiva di vita che garantisca benessere finanziario (“Financial literacy is the ability to use knowledge and skills to manage financial resources effectively for a lifetime of financial well-being“. JumpStart Coalition – President’s Advisory Council on Financial Literacy (2009)). Se i primi studi sul livello delle conoscenze finanziarie delle persone risalgono agli anni ’90, è a partire dai primi anni 2000 che si è accresciuto l’interesse su quanto le persone fossero in grado di gestire le proprie risorse e prendere decisioni finanziarie, consapevoli delle possibili conseguenze. Stati Uniti, Regno Unito ed Australia sono i paesi dove per prime sono state condotte indagini volte a misurare le conoscenze finanziarie dei consumatori. Le motivazioni comuni alla base di queste indagini si fondano sulla consapevolezza di trovarsi in un contesto mutato con un sistema finanziario con gradi di complessità crescente, con l’allentamento dei sistemi di welfare pubblico e con un progressivo abbassamento dei tassi di interesse di mercato. Se in passato un’offerta di prodotti e servizi finanziari fortemente standardizzata da un lato limitava la possibilità di scelta dei consumatori, dall’altro lato non richiedeva loro di essere in grado di valutare diverse opzioni. Accendere un mutuo, ad esempio, avrebbe richiesto al più di scegliere tra un tasso fisso ed uno variabile, ma non anche di scegliere possibili opzioni volte, ad esempio, a limitare l’oscillazione del tasso variabile, a introdurre clausole di estinzione anticipata, a valutare ipotesi di mutui in valuta, dovendo valutare anche le differenze in termini di costo che le diverse combinazioni avrebbero implicato. Allo stesso modo la scelta relativa alla previdenza complementare (fondo pensione, piani pensionistici individuali, ecc.) si rende necessaria solo in un contesto dove le garanzie offerte dal sistema pubblico non si fanno carico di coprire integralmente i fabbisogni dei cittadini in età pensionabile. Infine, un contesto di tassi di interesse elevati (almeno sul piano nominale) disincentiva gli investitori a spingersi verso soluzioni di investimento ad alto rischio, che richiederebbero una valutazione più attenta e quindi un maggior grado di preparazione in materia finanziaria, facendo preferire loro soluzioni di investimento più semplici, vicine ai titoli di stato a breve termine. Si può quindi affermare che nei nuovi scenari finanziari internazionali, caratterizzati da prodotti finanziari complessi, sistemi di welfare meno generosi e tassi di interesse in alcuni casi pressochè nulli, si giustifica la necessità di considerare il ruolo dei consumatori finanziari e, soprattutto, la loro capacità di operare sui mercati, siano essi creditizi, mobiliari o assicurativo-previdenziali.

Se è opportuno concentrare l’attività di regolamentazione e vigilanza su emittenti ed intermediari finanziari, dato il ruolo trainante da questi assunto circa il funzionamento e l’evoluzione dei sistemi finanziari, è altresì da valutare i possibili interventi normativi e regolamentari che riguardano gli utilizzatori finali del sistema, in qualità di singoli individui. I consumatori finanziari meritano attenzione per diversi motivi, che non si esauriscono nella finalità – seppur nobile – di tutela del consumatore (spesso considerato per definizione parte debole nei rapporti contrattuali con gli intermediari), ma che vedono la singola persona come parte di una comunità più ampia di agenti economici, che costituiscono nel loro insieme una componente rilevante del sistema finanziario anche in una visione macroeconomica dello stesso. Consumatori con adeguati livelli di conoscenze finanziarie ed abilità decisionali contribuiscono a limitare il rischio di scelte finanziarie inconsapevoli o semplicemente errate (es. acquisto di prodotti eccessivamente onerosi, sottoscrizione di servizi inutili a soddisfare i bisogni del cliente, ecc.), evitando le conseguenze negative legate ad un utilizzo distorto del sistema (es. sovraindebitamento, distruzione di risparmio, inadeguatezza del reddito in età pensionabile, ecc.). Un sistema nel quale operano consumatori più preparati è un sistema che nel suo complesso tende all’efficienza, data la capacità da parte degli individui di comprendere le caratteristiche dei prodotti e dei servizi presenti sul mercato, di confrontarli e di individuare le controparti migliori, marginalizzando progressivamente gli emittenti e gli intermediari meno in grado di rispondere alle loro esigenze finanziarie. Un elevato grado di cultura finanziaria ha risvolti anche sul piano regolamentare, considerando che un consumatore in grado di valutare autonomamente le caratteristiche di un prodotto (di investimento, di finanziamento, previdenziale, ecc.) si troverà maggiormente in grado di relazionarsi con le controparti di un rapporto finanziario, quali banche e compagnie di assicurazione. In tale contesto la regolamentazione può essere improntata secondo logiche diverse da quelle tipiche di un approccio paternalistico, che vede il legislatore e le autorità di vigilanza doversi spesso sostituire al consumatore, ponendo divieti o vincoli al ricorso di determinati prodotti o imponendone la sottoscrizione di altri, al fine di impedire che ponga in essere comportamenti potenzialmente autolesionistici. Si pensi, ad esempio, all’obbligatorietà di sottoscrivere polizze RCA nel caso di possesso di un autoveicolo o all’iscrizione obbligatoria ad enti previdenziali da parte dei lavoratori. L’alternativa è un sistema dove le maggiori capacità valutative delle persone lasciano maggiori spazi ad una regolamentazione orientata alla trasparenza, dove l’obiettivo prevalente diventa assicurare che gli operatori del mercato siano in possesso di informazioni sufficienti per prendere decisioni finanziarie che saranno il frutto di un autonomo processo di valutazione. La visione di una completa deregulation che si potrebbe perseguire a seguito di una ipotetica capacità dei consumatori di porsi come controparti alla pari con gli operatori professionali del sistema finanziario risulta ovviamente utopistica, ma le implicazioni di policy relative ad un diverso grado di cultura finanziaria dei consumatori, più o meno elevato, possono essere tutt’altro che marginali.

In quest’ottica il tema della misurazione del grado di cultura finanziaria dei cittadini si pone come il primo passo verso una conoscenza del mercato nella sua componente demand side e rappresenta il presupposto per verificare sia la relazione (plausibile, ma da verificare) circa la diversa capacità decisionale di soggetti con diversi gradi di cultura finanziaria, sia per valutare la possibilità di adeguare il sistema dei controlli verso un approccio improntato maggiormente alla trasparenza e alla qualità delle informazioni e meno alla previsione di obblighi e divieti di natura comportamentale.

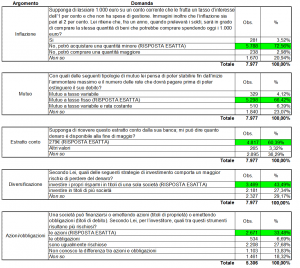

In precedenza si è avuto modo di sottolineare come in altri paesi (USA, UK, Australia) lo sforzo valutativo in tema di cultura finanziaria dei cittadini sia già stato fatto, creando le premesse per ulteriori riflessioni. In Italia l’attenzione al tema della cultura finanziaria non ha prodotto ancora un quadro chiaro della situazione, dato che gli studi finora condotti si sono focalizzati su categorie di destinatari piuttosto circoscritte (come ad esempio Consorzio “Patti chiari” in collaborazione con “The European House-Ambrosetti” (2008)) o non sono andate oltre un’analisi esplorativa (come ad esempio Banca d’Italia (2008, 2010)), in quanto tale non sufficiente per giungere a considerazioni di carattere conclusivo. Analizzando i dati di Banca d’Italia provenienti da un’indagine campionaria condotta nel 2010 su circa 8.000 intervistati, è comunque possibile trarre alcuni spunti di riflessione interessanti. In tema di cultura finanziaria le domande poste agli intervistati hanno riguardato conoscenze di base quali (1) la capacità di lettura di un estratto conto bancario, (2) il concetto di inflazione, (2) la differenza in termini di rischio tra azioni ed obbligazioni, (3) il concetto di diversificazione negli investimenti, (4) le caratteristiche di un mutuo. La formulazione esatta delle domande ed i tassi di risposta degli intervistati sono riportarti nella tabella seguente.

Il concetto di inflazione è conosciuto da circa tre italiani su quattro (72,56%), mentre le risposte alle altre domande evidenziano come sono sei su dieci (60,39%) coloro in grado di identificare, leggendo un estratto conto, il saldo del proprio conto corrente o coloro (66,42%) che conoscono l’impatto sulla rata di un mutuo della scelta di un tasso fisso rispetto ad un tasso variabile. Passando a conoscenze in materia di investimenti i risultati peggiorano, vedendo meno della metà degli intervistati (43,49%) conoscere il concetto di diversificazione e solo uno su tre (33,48%) conoscere la differenza tra investire in un’azione o in un’obbligazione. Il quadro, pur riferendosi a poche domande su concetti elementari, non è certo rassicurante, soprattutto se si tiene in considerazione il numero di intervistati che rinunciano a dare una risposta dichiarando di non sapere come rispondere (opzione di risposta “non so”).

Un’analisi del grado di cultura finanziaria degli italiani, oltre che basarsi su un numero consistente di domande, dovrebbe investigare conoscenze relative a diversi ambiti (credito, investimenti, assicurazioni, mezzi di pagamento, ecc.), considerando l’importanza relativa che alcune conoscenze possono avere per un soggetto rispetto ad altri. Non si può infatti ignorare che ogni processo di acquisizione delle conoscenze richiede investimento di tempo, energie ed altre risorse e che tale investimento trova una giustificazione razionale solo da parte di chi ritiene tali conoscenze utili per raggiungere un determinato obiettivo. La mancanza di conoscenza in materia di indebitamento può non costituire un problema per soggetti benestanti, che probabilmente non hanno il bisogno di ricorrere all’indebitamento, mentre possono risultare molto utili per soggetti che si trovano nella necessità di porre in essere degli investimenti (es. acquisto di un immobile) o di finanziare una spesa di consumo (es. acquisto di un’autovettura). Allo stesso modo una scarsa conoscenza in materia di investimenti è meno grave in soggetti che non sono chiamati a prendere decisioni di investimento non essendo in possesso di risorse da investire, risultando fondamentale per investitori in procinto di allocare i propri capitali.

Nel tentativo di colmare la carenza di dati sulle conoscenze finanziarie dei consumatori in Italia un gruppo di ricercatori del Dipartimento di Economia e Finanza (DEF) dell’Università di Roma Tor Vergata, in collaborazione con l’Unione Nazionale Consumatori, ha promosso un progetto di ricerca (attualmente in corso) che si propone di indagare, attraverso un questionario appositamente predisposto, quali sono le conoscenze degli italiani su una serie di tematiche finanziarie, cercando di verificare anche la presenza di differenze statisticamente significative tra i comportamenti e le performance di soggetti con maggiori livelli di cultura finanziaria rispetto agli altri e provare a verificare la possibilità che alcuni profili socio-demografici possano essere più esposti di altri a rischi riconducibili alla mancanza di adeguate conoscenze in materia finanziaria. I risultati, oltre a dare un contributo agli studi in materia di financial literacy, potranno fornire indicazioni utili a policy makers, autorità di controllo ed operatori del settore. Coloro che fossero interessati a dare il proprio contributo alla ricerca rispondendo alle domande del questionario possono farlo collegandosi al seguente indirizzo (www.consumer-finance.org/FL-ITA). La compilazione del questionario consentirà di misurarsi con alcune tematiche finanziarie e stimare il proprio grado di cultura finanziaria attraverso il punteggio ottenuto e l’analisi delle risposte che vengono fornite. La compilazione del questionario consentirà anche di partecipare all’estrazione a sorte di diversi premi (buoni acquisto del valore di 250€, 100€ e 50€). I dati sono raccolti in forma anonima e saranno utilizzati esclusivamente per finalità di ricerca.

Bibliografia

- Banca d’Italia (2009). Indagine sui bilanci delle famiglie italiane (anno 2008).

- Banca d’Italia (2011). Indagine sui bilanci delle famiglie italiane (anno 2010).

- Consorzio “Patti chiari” in collaborazione con “The European House-Ambrosetti” (2008). L’educazione finanziaria in Italia – La prima misurazione del livello di cultura finanziaria degli italiani. (Accessibile on line all’indirizzo http://www.ambrosetti.eu/it/download/ricerche-e-presentazioni/2008/icf-pattichiari-leducazione-finanziaria-in-italia-la-prima-misurazione-del-livello-di- cultura-finanziaria-degli-italiani/executive-summary-italiano/at_download/file . Ultimo accesso 04/09/2014)

- Jump$tart Coalition – President’s Advisory Council on Financial Literacy (2009). 2008 Annual Report to the President.(Accessibile on line all’indirizzo http://jumpstart.org/assets/files/PACFL_ANNUAL_REPORT_1-16-09.pdf. Ultimo accesso 04/09/2014)

- Obama B. (2011). Presidential Proclamation-National Financial Literacy Month. The White House Office of the Press Secretary. (Accessibile on line all’indirizzo http://www.whitehouse.gov/the-press-office/2011/03/31/presidential-proclamation-national-financial-literacy-month . Ultimo accesso 04/09/2014)

L’ESMA ha condotto una revisione “peer” sulle modalità di supervisione, da parte delle autorità nazionali competenti, delle disposizioni della MIFID volte ad assicurare la trasmissione di informazioni corrette chiare e non ingannevoli.

L’EBA ha pubblicato la sua consulenza tecnica, richiesta dalla Commissione nel maggio del 2014, che individua i criteri da adottare nell’esercizio dei poteri di intervento in materia di “depositi strutturati”.

L’EBA ha pubblicato l’aggiornamento periodico del suo quadro operativo dei rischi il quale riassume i maggiori rischi e le vulnerabilità nel settore bancario dell’Unione.

Il Regolamento di attuazione della Commissione n. 1317/2014 che proroga il periodo transitorio sui requisiti in materia di fondi propri per le esposizioni nei confronti delle controparti centrali (CCP), è stato pubblicato sulla GUUE.

Il Regolamento entrerà in vigore il 15 dicembre 2014.

La Commissione Europea ha adottato la sua prima decisione di “equivalenza” al fine di ponderare il rischio di credito in base al Regolamento n. 575/2013 (CRR). Tale decisione individua una lista di paesi terzi in cui le disposizioni regolatorie e i meccanismi di vigilanza possono essere considerati equivalenti a quelli dell’Unione.

La Presidenza del Consiglio dell’Unione Europea ha pubblicato un testo di compromesso avente ad oggetto una proposta di regolamento sugli indici di riferimento in materia di strumenti e contratti finanziari.