1. Introduzione

Come di recente sottolineato dall’EBA, l’autorità di vigilanza per la valutazione e supervisione dei rischi del sistema bancario europeo, nell’attuale contesto economico anche la redditività delle banche dell’Unione si è notevolmente ridotta.

Tale aspetto pone alcuni importanti interrogativi circa la sostenibilità del modello di business adottato oggi dagli intermediari finanziari ed appare ancor più critico in prospettiva delle sempre più attuali e frequenti prove di stress testing, che sono state recentemente rifocalizzate attribuendo una maggiore importanza alla componente reddituale e, in particolare, ai costi delle fonti di raccolta e all’impatto di un relativo deterioramento sulla performance economica della banca.

Un quadro, dunque, nel quale la configurazione di un adeguato sistema di Funding Transfer Pricing (FTP) può consentire alle banche di superare con successo queste nuove problematiche grazie all’ottimizzazione della gestione dei rischi di tasso e di liquidità.

1.1. Il sistema di Fund Trasfer Pricing

Per la profittabilità di ogni azienda è fondamentale che i costi, i benefici e i rischi identificati siano attribuiti, in modo chiaro e preciso, alle business line che li originano.

Nel caso specifico della banca questa funzione è assolta dal sistema di FTP che, per l’appunto, rappresenta un insieme articolato e complesso di meccanismi che prevedono il trasferimento dei costi, e dei relativi rischi, dalla Tesoreria centrale alle linee di business/prodotto che li generano.

Si tratta, quindi, di uno strumento fondamentale sia per una corretta gestione della struttura di bilancio sia per la produzione di misure di performance che tengano appropriatamente conto del rischio di liquidità e di quello di tasso generati dall’attività di Maturity Transformation.

Quello di FTP è, dunque, un sistema interno della Banca per mezzo del quale la Tesoreria centrale addebita e accredita un certo prezzo alle unità che rispettivamente impiegano e raccolgono risorse finanziarie. Tale prezzo, noto come fund transfer pricing (tasso interno di trasferimento), viene determinato sulla base di una serie di componenti di seguito riportate:

dove è possibile individuare tre componenti principali:

a) componente di tasso: prezza il rischio di tasso di interesse originato dall’attività di trasformazione delle scadenze ed include il base rate e l’impatto dei relativi behavioural adjustements (i.e. sight stickiness);

b) componente di term funding: prezza il rischio di liquidità generato dalla maturity transformation ed è composta dal maturity premium e dai behavioural adjustments (i.e. prepayment adjustment);

c) componente di buffer di liquidità: misura il costo associato alla detenzione di asset prontamente liquidabili per supportare l’attività di business della Banca in condizioni di stress (idiosincratiche o sistemiche). Il meccanismo di allocazione di questo costo è diverso a seconda della tipologia di posta: nel caso delle passività è attribuito in funzione del potenziale assorbimento di liquidità (e.g. linee di credito irrevocabili) mentre per le attività è assegnato proporzionalmente al loro livello di liquidabilità (minore è il livello di liquidità della posta maggiore sarà il costo caricato).

Pertanto, ai fini del pricing del rischio di tasso e di quello di liquidità è necessario che la Banca ricorra a modelli comportamentali per tutte quelle posizioni la cui durata non è prestabilita contrattualmente o comunque è de facto diversa rispetto a quella indicata nel contratto (a titolo esemplificativo i mutui con opzione di rimborso anticipato e i depositi a vista).

Il c.d. behavioural modelling deve essere adeguatamente gestito e strutturato per fornire vantaggi efficaci e tangibili ai calcoli dei tassi interni di trasferimento. Una stima corretta e robusta dell’effettivo comportamento di re-pricing richiede:

— la disponibilità di serie storiche di dati per categoria di prodotto che siano sufficientemente ampie;

— un regolare scambio di informazioni con la funzione commerciale/marketing, poiché per alcuni prodotti il comportamento futuro di repricing può risultare diverso rispetto a quello passato.

La corretta identificazione delle varie componenti del tasso interno di trasferimento e la sua accurata attribuzione alle diverse esposizioni on/off balance-sheet consente all’intermediario bancario di intraprendere una politica di bilancio appropriata:

- assicurando che agli impieghi di capitale siano caricati tutti i costi sostenuti nel passivo per il loro finanziamento. Questi costi di funding riflettono anche il risk appetite della Banca rispetto alla processo di trasformazione delle scadenze.

- creando una condizione di parità di confronto tra le varie tipologie di funding, volta a una migliore comprensione dell’effettivo contributivo in termini di profitto di ciascuna di esse. In altre parole, il costo negativo attribuito alle passività dovrebbe riflettere il loro livello di stabilità, l’assorbimento di risorse liquide e il rischio associato al behavioural repricing.

E’ bene comunque sottolineare che i vantaggi associati alle finalità di un sistema di FTP sono strettamente connessi con la sua integrazione nel modello organizzativo della Banca, dato che i tassi interni di trasferimento stanno alla base delle relazioni tra le diverse unità operative dell’intermediario.

2. Analisi Benchmark

Come evidenziato dal Fund Transfer Pricing Survey 2014, recentemente condotto da Deloitte a livello EMEA su un pool di 15 gruppi bancari internazionali appartenenti a 6 differenti Paesi UE, ad oggi il grado di sofisticazione del sistema di FTP risulta essere adeguato solo per i maggiori player di mercato, sebbene anche per questi ultimi si riscontrino difficoltà attinenti alla gestione dei processi organizzativi ad esso inerenti e dei relativi sistemi di supporto IT.

Dalla ricerca condotta si è anche rilevato come attualmente non tutti gli istituti risultino compliant alle nuove disposizioni normative in materia di FTP, in particolare sia per quanto riguarda le metodologie adottate per il trattamento di alcune particolari tipologie di poste sia per quanto attiene il rispetto delle nuove regole che disciplinano l’indipendenza delle funzioni di validazione e controllo.

L’indagine svolta non ha mostrato un significativo scostamento dei gruppi bancari italiani rispetto alla media europea, sebbene siano comunque stati identificati alcuni importanti punti di miglioramento, quali il livello di sofisticazione metodologica, che appare inadeguato per le realtà di piccole dimensioni, e la razionalizzazione di sistemi e processi, che potrebbe apportare rilevanti vantaggi per i gruppi medio-grandi.

2.1. Razionalizzazione dei sistemi IT: una necessità

Ben il 75% degli istituti bancari di medio-piccole dimensioni non dispone di una struttura di alimentazione automatizzata del sistema FTP, mentre il 33% delle banche di grandi dimensioni riporta che il proprio sistema IT di FTP non garantisce un’adeguata trasmissione e disponibilità dei dati ai sistemi e funzioni a valle del processo (i.e. tesoreria, sistemi di position keeping e front office). Nel complesso, dunque, la maggior parte dei gruppi bancari presenta problematiche connesse ai propri sistemi IT, che si rivelano inadatti per una corretta gestione del dato lungo la sua filiera di produzione e a valle della stessa (i.e. problemi di inconsistenza o scarsa disponibilità dei dati per finalità di rendicontazione e misurazione della performance).

Data la crucialità dei sistemi di FTP per l’indirizzo delle strategie commerciali e per la gestione dei rischi, oltre che per la misurazione della performance delle divisioni ed unità di business, si prospetta come necessario l’allineamento con i principali player italiani ed europei che hanno già avviato programmi di Finance & Risk Transformation, rivolti ad ottimizzare l’integrazione dei propri sistemi IT e creare un framework comune di data quality.

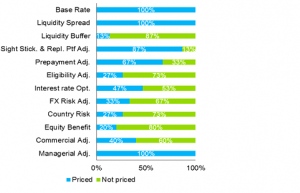

2.2. L’innovazione metodologica per la strutturazione di un sistema incentivante

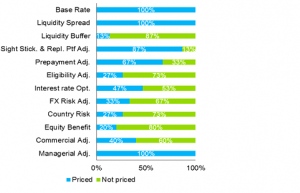

L’assetto metodologico utilizzato dagli istituiti intervistati risulta coerente, almeno per quanto riguarda le componenti principali (i.e. tasso base, spread di liquidità), con le modalità di pricing della rete commerciale e l’andamento dei tassi di mercato. Tuttavia importanti innovazioni metodologiche, come la componente di costo per la detenzione del buffer di liquidità imposto da Basilea 3 e gli adjustment derivanti dall’utilizzo di modelli comportamentali, risultano essere state implementate da poche banche come evidenziato dalla figura 1 sotto riportata:

Figura 1: Valorizzazione delle Componenti FTP

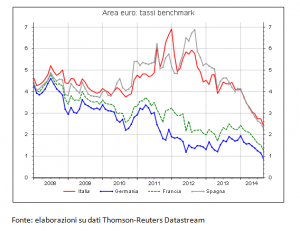

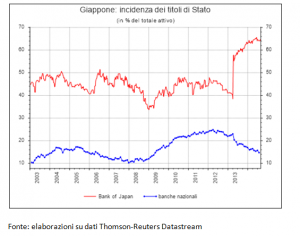

La sofisticazione metodologica attualmente adottata si mostra quindi nel complesso migliorabile, soprattutto in quanto permetterebbe di avviare un processo di comunicazione e sensibilizzazione della rete commerciale sul costo implicito dei rischi finanziari e del relativo trade-off tra rischio e guadagno atteso. Un aspetto, quest’ultimo, che presenta un maggior potenziale nell’attuale scenario economico dove la forbice dei tassi è uno dei principali strumenti con cui le banche cercano di massimizzare la propria redditività, utilizzando la leva del FTP sul costo della raccolta.

Dal survey condotto da Deloitte emerge anche una prospettiva fin ora non considerata nella costruzione dei sistemi di FTP, ovvero la possibilità di introdurvi elementi non propriamente finanziari come la valutazione del merito di credito della controparte che consentirebbe l’attivazione di un meccanismo interno di incentivo alla rete a selezionare la clientela “migliore” e lasciare quella “peggiore” alla concorrenza.

In ultimo, investire in un sistema avanzato di prezzi interni di trasferimento ha un altro vantaggio strategico poiché facilitando la stima dei modelli di pass-through del costo della raccolta sui tassi attivi di impiego metterebbe le banche nella posizione di arrivare preparate ai prossimi stress test dell’Eba.

3. Nuove disposizioni regolamentari e compliance

Oltre alla disciplina ad hoc già esistente, un’altra importante fonte normativa per i sistemi di FTP proviene dall’introduzione di nuovi requisiti di liquidità da parte di Basilea III.

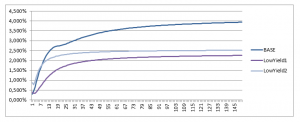

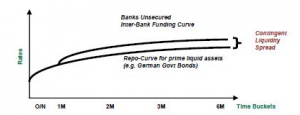

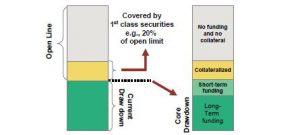

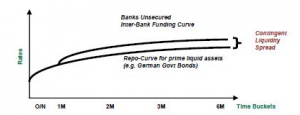

In particolare, il Nuovo Accordo sul Capitale delle Banche attribuisce una particolare attenzione a specifiche tematiche finora trascurate, come il contingent liquidity risk associato alle poste a tiraggio incerto (e.g. linee di credito e liquidità) per le quali ad oggi solo il 34% degli istituti risulta in grado di prezzarle in conformità a quanto richiesto dalla nuova normativa (vedi fig. 2).

Tali poste, su cui le banche hanno spesso fatto leva in modo massiccio in funzione del loro basso costo e come strumento attraverso cui commercializzare altri prodotti, risultano ora essere uno dei principali elementi su cui la regolamentazione si è focalizzata e, in funzione dei nuovi vincoli di Basilea 3, saranno verosimilmente oggetto di revisione nelle loro modalità di pricing esterno (verso la clientela) ed interno (i.e. FTP). A titolo illustrativo, nella figura che segue si riportano le principali best practice di pricing di tali tipologie di linee.

Figura 2: Pricing del Contingent Liquidity Risk

|

|

|

|

|

|

|

|

|

Il Contingent Liquidity Risk dovrebbe essere prezzato in funzione dei costi-opportunità tra funding secured e unsecured sul mercato monetario

- Una parte degli asset “eligible”, destinata a fabbisogni inattesi di liquidità, non può essere usata per operazioni di finanziamento PCT; pertanto è necessario incrementare il funding unsecured;

- Lo spread tra il costo del funding in PCT e quello sull’interbancario costituisce il contingent liquidity spread.

|

|

|

|

|

|

Approccio di Portafoglio per il pricing della liquidità

- Componente Strutturale >> Spread benchmark al termine della linea di credito moltiplicato per il prelievo atteso

- Componente Contingente >> Il contingent liquidity spread applicato alle linee di credito aperte viene moltiplicato per il fattore che quantifica il prelievo inatteso.

|

|

L’adeguamento alle nuove disposizioni rappresenta dunque un vincolo ma anche un’opportunità per sviluppare un sistema di prezzi interni di trasferimento che consenta di tener conto in modo appropriato del costo della liquidità associato alle poste a vista.

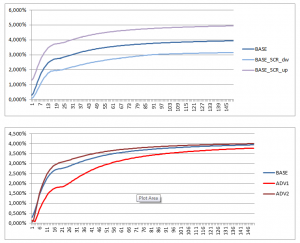

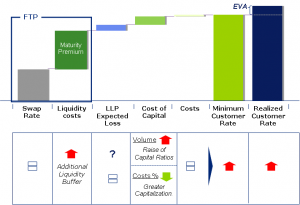

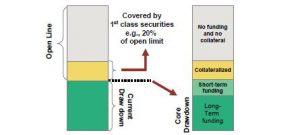

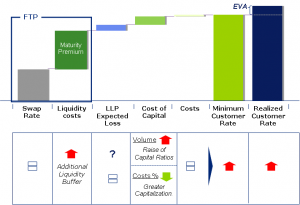

La nuova regolamentazione dettata da Basilea III ha prodotto inoltre due principali effetti di ricarico nel processo di formazione del prezzo interno di trasferimento e della profittabilità della banca (vedi fig. 3):

- il primo (con impatti diretti sul FTP) attribuibile all’introduzione del buffer di liquidità che, prevedendo lo stoccaggio di strumenti finanziari prontamente liquidabili in funzione della tipologia di attività/passività contrattata, rappresenta un costo-opportunità nella misura in cui i capitali utilizzati per la formazione del “cuscinetto” potrebbero essere alternativamente impiegati in forme di investimento maggiormente remunerative;

- il secondo (con impatti indiretti sul FTP, i.e. equity rebate) riconducibile all’introduzione di ratio patrimoniali maggiormente stringenti che hanno determinato la necessità di incrementare l’equity (risorsa costosa) in proporzione agli impieghi in portafoglio.

Figura 3: Impatto atteso di Basilea 3 sul Fund Transfer Pricing

Ulteriore aspetto normativo, spesso trascurato dalle banche, risulta essere quello in materia governance per la gestione del processo di FTP. Infatti, ben il 40% degli istituti intervistati non dispone di una funzione indipendente dedicata alla validazione e al controllo dei sistemi di FTP. Questa problematica, già sull’agenda dei principali Regulator, potrebbe diventare oggetto rilevante nelle prossime prescrizioni regolamentari e, pertanto, un allineamento in anticipo al principio di indipendenza potrà consentire agli istituti finanziari di ritrovarsi già preparati alle nuove evoluzioni normative.