Institutional adoption is threatening Bitcoin’s revolutionary mission, says Ben Hunt, founder of Second Foundation Partners…

https://cointelegraph.com/news/has-wall-street-taken-over-bitcoin

Institutional adoption is threatening Bitcoin’s revolutionary mission, says Ben Hunt, founder of Second Foundation Partners…

https://cointelegraph.com/news/has-wall-street-taken-over-bitcoin

Persistent struggles with high fees and network congestion have allowed layer-one solutions like Polkadot, Solana and Cosmos to become established competitors…

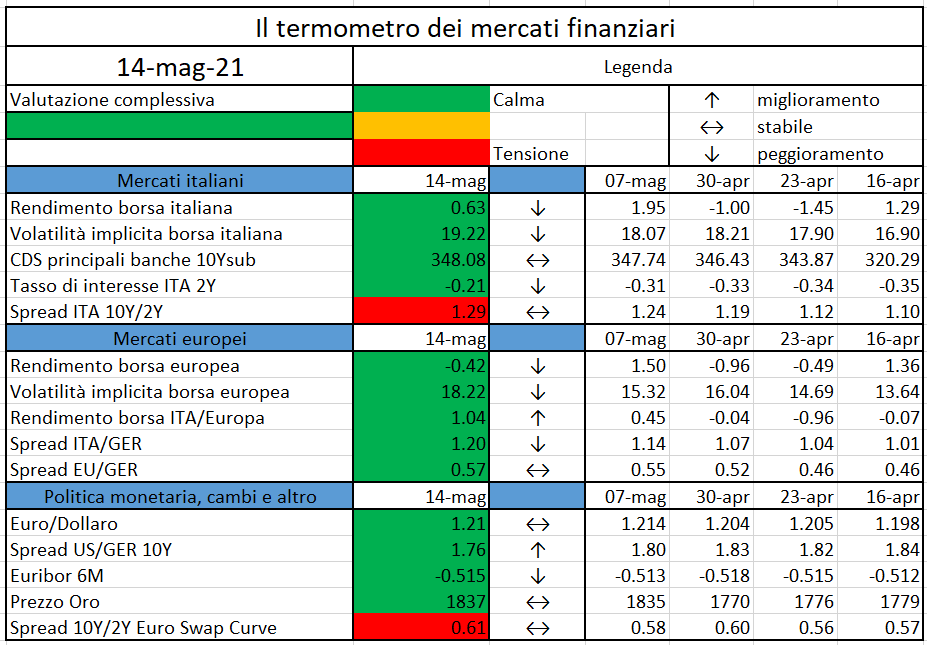

L’iniziativa di Finriskalert.it “Il termometro dei mercati finanziari” vuole presentare un indicatore settimanale sul grado di turbolenza/tensione dei mercati finanziari, con particolare attenzione all’Italia.

Significato degli indicatori

I colori sono assegnati in un’ottica VaR: se il valore riportato è superiore (inferiore) al quantile al 15%, il colore utilizzato è l’arancione. Se il valore riportato è superiore (inferiore) al quantile al 5% il colore utilizzato è il rosso. La banda (verso l’alto o verso il basso) viene selezionata, a seconda dell’indicatore, nella direzione dell’instabilità del mercato. I quantili vengono ricostruiti prendendo la serie storica di un anno di osservazioni: ad esempio, un valore in una casella rossa significa che appartiene al 5% dei valori meno positivi riscontrati nell’ultimo anno. Per le prime tre voci della sezione “Politica Monetaria”, le bande per definire il colore sono simmetriche (valori in positivo e in negativo). I dati riportati provengono dal database Thomson Reuters. Infine, la tendenza mostra la dinamica in atto e viene rappresentata dalle frecce: ↑,↓, ↔ indicano rispettivamente miglioramento, peggioramento, stabilità rispetto alla rilevazione precedente.

Disclaimer: Le informazioni contenute in questa pagina sono esclusivamente a scopo informativo e per uso personale. Le informazioni possono essere modificate da finriskalert.it in qualsiasi momento e senza preavviso. Finriskalert.it non può fornire alcuna garanzia in merito all’affidabilità, completezza, esattezza ed attualità dei dati riportati e, pertanto, non assume alcuna responsabilità per qualsiasi danno legato all’uso, proprio o improprio delle informazioni contenute in questa pagina. I contenuti presenti in questa pagina non devono in alcun modo essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base di questi dati.

Amendments to the Decision on the third series of targeted longer-term refinancing operations…

https://www.ecb.europa.eu//press/govcdec/otherdec/2021/html/ecb.gc210514~2c135ee9f9.en.html

The European Securities and Markets Authority (ESMA), the EU’s securities markets regulator, has today launched a consultation seeking input from market participants on its MiFIDII /MiFIR Annual Review Report under Commission Delegated Regulation (EU) 2017/583 (RTS 2)…

https://www.esma.europa.eu/press-news/esma-news/esma-consults-its-mifid-iimifir-annual-report

ADA’s price crashed the last time its futures open interest reached $1 billion, leading traders to question whether or not it is about to happen again…

https://cointelegraph.com/news/chance-of-a-price-crash-increases-as-cardano-ada-futures-near-1b

Emerging technology such as blockchain can change the world for the better, but regulation and innovation must work in tandem…

https://cointelegraph.com/news/blockchain-will-thrive-once-innovators-and-regulators-work-together

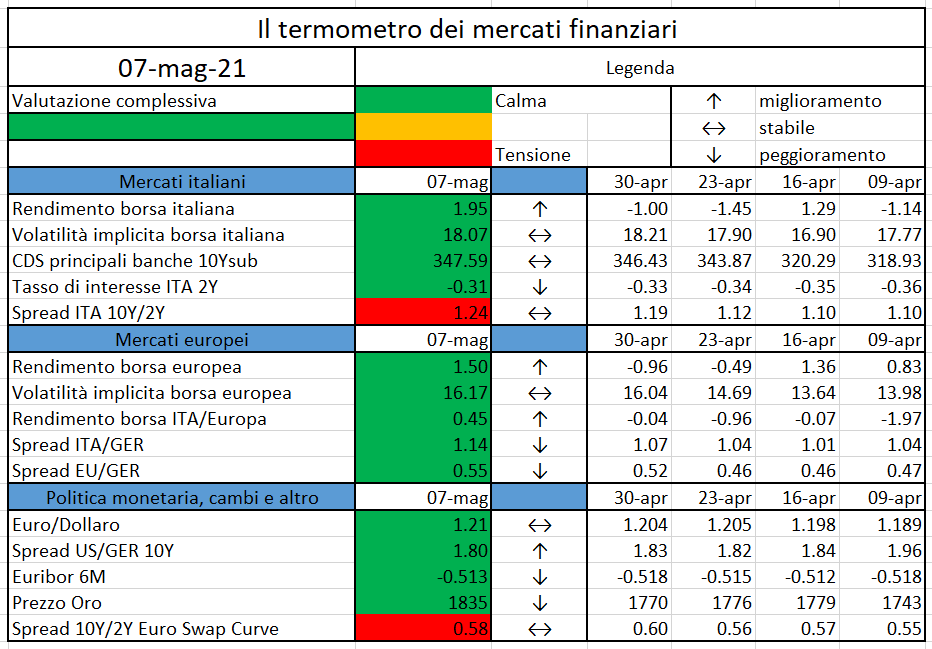

L’iniziativa di Finriskalert.it “Il termometro dei mercati finanziari” vuole presentare un indicatore settimanale sul grado di turbolenza/tensione dei mercati finanziari, con particolare attenzione all’Italia.

Significato degli indicatori

I colori sono assegnati in un’ottica VaR: se il valore riportato è superiore (inferiore) al quantile al 15%, il colore utilizzato è l’arancione. Se il valore riportato è superiore (inferiore) al quantile al 5% il colore utilizzato è il rosso. La banda (verso l’alto o verso il basso) viene selezionata, a seconda dell’indicatore, nella direzione dell’instabilità del mercato. I quantili vengono ricostruiti prendendo la serie storica di un anno di osservazioni: ad esempio, un valore in una casella rossa significa che appartiene al 5% dei valori meno positivi riscontrati nell’ultimo anno. Per le prime tre voci della sezione “Politica Monetaria”, le bande per definire il colore sono simmetriche (valori in positivo e in negativo). I dati riportati provengono dal database Thomson Reuters. Infine, la tendenza mostra la dinamica in atto e viene rappresentata dalle frecce: ↑,↓, ↔ indicano rispettivamente miglioramento, peggioramento, stabilità rispetto alla rilevazione precedente.

Disclaimer: Le informazioni contenute in questa pagina sono esclusivamente a scopo informativo e per uso personale. Le informazioni possono essere modificate da finriskalert.it in qualsiasi momento e senza preavviso. Finriskalert.it non può fornire alcuna garanzia in merito all’affidabilità, completezza, esattezza ed attualità dei dati riportati e, pertanto, non assume alcuna responsabilità per qualsiasi danno legato all’uso, proprio o improprio delle informazioni contenute in questa pagina. I contenuti presenti in questa pagina non devono in alcun modo essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base di questi dati.

Executive summary:

Questo primo lavoro cerca di riassumere obiettivi, tratti salienti, punti aperti della normativa per la disclosure sulle caratteristiche ESG degli investimenti finanziari. Normativa orientata ad asset managers, product farms, financial advisors. La sofferta messa a punto degli standard tecnici da parte delle autorità europee testimonia la difficoltà di sistematicizzare un universo di prodotti e principi con una vita relativamnete giovane, in cui quindi standard, classificazioni, indicatori, non hanno ancora subito il lungo processo di metabolizzazione dei dati finanziari classici. Proprio il tema dei dati pone le maggiori sfide per la implemenetazione della regulation. In questo primo articolo esponiamo i principi della innovazione normativa e delineiamo alcuni primi problemi.

1 Introduzione

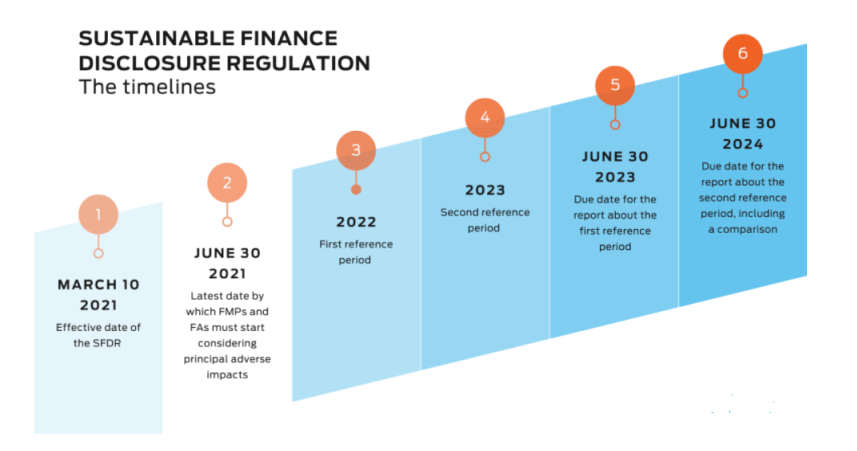

Dal 10 marzo 2021 è in vigore la regulation europeaa 2019/2088, detta in breve SFDR (sustainable financial investments disclosure regulation), si veda [1].

Il termine “in vigore” non implica che tutte le previsioni normative siano operative. Per esempio, se una regulation prevede un determinato reporting entro il 30 marzo, con reference date 31.12 dell’anno precedente, è evidente che tale obligo di reporting scatta di fatto solo dopo un anno dalla entrata in vigore formale della normativa, in questo caso dal 2022.

Il tentativo di SFDR è di fare ordine in un mondo, quello degli investimenti sostenibili ESG (Environment, Social, Governance) che in fondo sino ad ora è stato caratterizzato pur con intenti lodevoli da una certa autoreferenzialità, in cui cioè le definizioni di “etico”, le attribuzioni di score etici, la qualifica di “green” a certi strumenti e progetti è stata pressoché sempre al di fuori da un quadro normativo di riferimento.

Questo ha determinato il rischio di green washing, cioè di operazioni di facciata da parte di operatori finanziari nella proposta di nuovi prodotti e nella raccolta di fondi, che avessero il solo scopo di fare apparire appetibili all’investitore responsabile prodotti senza alcuna reale caratteristica di sostenibilità.

In tale scopo la regulation SFDR si accompagna alla regulation 2020/852, delle Tassonomie, cfr.[2], che ancora di più, da un punto di vista pratico, dovrebbe mettere ordine nel contesto a oggi ancora molto frammentato di dati, classificazioni, regole di rating. Tale regulation entra in vigore 1.1.2022, con obiettivo di mettere a punto anche piattaforme pubbliche free per analisi e scambio di dati nell’universo ESG.

Il presente lavoro cerca anche se in modo sintetico di illustrare nel prossimo paragrafo i tratti rilevanti di SFDR e nella sezione successiva di dare una rappresentazione di alcune interessanti questioni aperte riguardo ai prodotti e agli enti rispetto alle coordinate ESG.

2 Principali elementi della normativa SFDR

2.1 Scopi e destinatari

La normativa SFDR si indirizza in estrema sintesi all’ampio settore dell’asset management, così come rappresentato nella ampia definizione di market participants e consulenti finanziari data nella parte iniziale del testo.

In tale primo perimetro si annoverano gestori/manufactures di fondi comuni, fondi pensione, fondi alternativi, fondi di venture capital, assicurazioni. Anche enti creditizi e in ogni caso ogni entità (SGR, SIM, …) che svolga la funzione di gestione di portafogli e di consulenza finanziaria.

Per capirci, la normativa non riguarda quindi le banche nella loro attiivtà di intermediazione ed erogazione del credito.

Scopo generale della normativa è indirizzare gli investimenti verso prodotti che garantiscano una crescita sostenibile evitando come già accennato rischi di green washing, cioè di make up non veritieri nelle comunicazion ai clienti.

La grande sfida è declinare in elementi oggettivi e comparabili tale scopo. Rimanendo sui principi informatori della normativa, sono questi gli aspetti del processo su cui ci si sofferma:

I market participants dovranno dare disclosure se non tengono in considerazione tali principi, ma in tale caso i prodotti emessi NON potranno più essere consigliati ai clienti in raccordo con quanto previsto da MIFID II, di fatto limitando pesantemente il canale distributivo di tali prodotti.

SFDR si compone di un numero molto limitato di articoli, che riguardano la disclosure entity level, a livello quindi di market participant o consulente, e product level, in sostanza al solo livello di market participant. Alcuni articoli poi qualificano i prodotti con caratterstiche specifiche di sostenibilità, si parla infatti di “prodotti art.8” e “prodotti art.9”.

Qui di seguito una time line della normativa, tratta da [7].Con FMP si fa riferimento ai market participants, con FA ai financial advisor.

2.2 Elementi di dettaglio

Ci soffermiamo ora su alcuni elementi di particolare interesse della normativa.

Tralasciando gli articoli definitori iniziali, art.3 chiede ai soggetti destinatari di pubblicare sui rispettivi siti web le policy in base alle quale si integrano i rischi di sostenibilità nelle decisioni di investimento (o decisioni di consulenza).

Articoli 4 e 6 sono probabilmente i più significativi e anche più “caldi” in questa fase di inizio di entrata in vigore della normativa.

Articolo 4 è ancora Entity level. Chiede ai market participants e financial advisor di specificare in che modo si tiene conto nelle decisioni di investimento degli effetti negativi sui fattori di sostenibilità o viceversa, motivando, perché non se ne tenga conto.

Nel caso auspicato positivo, si devono dare informazioni sulle politiche di individuazione di tali effetti, sulla loro prioritizzazione, i relativi indicatori, le regole di condotta.

E’ previsto uno slittamento al 30.6.2021 per le entità con oltre 500 dipendenti. Infine Art.4 prevedeva che le autorithy europee, cosiddette ESAs (EBA, ESMA, EIOPA) mettessero a punto entro dicembre 2020 gli usuali standard tecnici (RTS), in particolare per gli indicatori di sostenibilità, cosiddetti KPIs. La messa a punto di policy sui PAI e sul loro uso nelle decisioni di investimento è quindi la principale attività mandatoria del 2021.

L’articolo 6 prevede logiche simili però nella informativa contrattuale, variamente rappresentata in relazione al tipo di prodotto. Per i normali fondi comuni di investimento, è il prospetto previsto dalla normativa vigente UCITS (2009/65).

In particolare, viene chiesto sia per market participants sia per consulenti di illustrare nella informativa precontrattuale “… i probabili impatti dei rischi di sostenibilità sul rendimento dei prodotti finanziari …“.

Articolo 7 dettaglia ulteriormente le informazioni che devono essere date nella informativa di prodotto per i soggetti che applicano in senso affermativo Art.4 (disclosure = SI).

In particolare devono essere fornite informazioni su in che modo un prodotto finanziario prenda in consderazioni effetti negativi sui fattori di sostenibilità.

Infine articoli 8 e 9 caratterizzano la disclosure che deve essere data per prodotti che si qualificano come prodotti con tratti rilevanti di tipo ESG.

Con maggiore precisione, art.8 rigurda prodotti che “promuovono caratteristiche ambientali o sociali”, mentre art.9 prodotti con obiettivi di “investimenti sostenibili”.

Si tratta di obblighi addizionali di disclosure, previsti appunto per prodotti che vogliono caratterizzarsi in questa prospettiva ESG. SFDR non fornisce criteri precisi per questo, che sono in parte contenuti negli RTS.

Va detto che i “prodotti articolo 9” sono un sottoinsieme di quelli eligibili per articolo 8, con vincoli più stringenti. E’ previsto dalla normativa anche l’utilizzo di indici finanziari rappresentativi delle proprietà ESG di questi prodotti. La classisficazione dei prodotti come art.8 vs art.9 avrebbe dovuto essere, nelle aspettative del regulator, una delle prime fasi di implementazione della normativa da parte dei market participants, ma questo è avvenuto solo in parte.

3 Aspetti Operativi e punti aperti

Nella figura sopra pubblichiamo da [7] una time line della normativa

Come detto le ESAs avrebbero dovuto concludere la messa a punto degli RTS entro 31.12.2020. La consultazione dello scorso anno è stata però particolarmente sofferta nella scrittura di tali standard operativi, costringendo le ESAs a scrivere alla commissione europea per motivare i ritardi.

I principali elementi di difficoltà come si evince dalla lettera sono stati:

Alla fine le ESAs sono arrivate a un draft finale, quindi il corpo normativo è a oggi completo, ma rimangono alcune questioni aperte. Di seguito qualche approfondimento.

3.1 Indicatori di impatto avverso per la sostenibilità (PAI) Entity Level

Il processo di consultazione internazionale è stato denso di interazioni sulla lista di questi indicatori, che in sostanza si ricollegano alle previsioni dell’art.4 SFDR, sul reporting periodico a livello di legal entity che va pubblicato sul sito web della azienda.

La discussione ha riguardato sia la lista degli indicatori, sia la mandatorietà / opzionalità di tali liste.

Nel testo finale degli RTS si è alla fine trovato un equilibrio per una lista breve di indicatori obbligatori e una lista più ampia di indicatori opzionali. Gli indicatori sono suddivisi in due ampie famiglie, da un lato climatico ambientali, dall’altro quelli relativi ad aspetti sociali, di governance, di diritti umani.

Infine una differenziazione è stata fatta rispetto al macro settore di investimento, ovvero A) governativi e simili, B) companies dei diversi settori, C) real estate.

Se ci focalizziamo sugli investimenti in compagnie dei diversi settori industriali, gli RTS nella versione finale prevedono:

Abbiamo poi alcuni (pochi) indicatori previsti per investimenti governativi/supranational e real estate.

La principale difficoltà nella compliance all’articolo 4 deriva dalla disponbilità dei dati, lungo i vari step della loro acquisizione effettiva:

3.2 Prodotti Art.8 vs Art.9

Come già detto, i prodotti art.9 devono soddisfare regole più restrittive di quelli art.8.

Da un punto di vista concettuale, la caratteristica per i prodotti art.8 di “promuovere” i principi ESG ha in buona parte a che fare con la materialità e qualità degli investimenti, pensiamo per semplicità al mix di portafoglio di un fondo comune in relazione agli emittenti dei diversi asset nel portafoglio.

I prodotti art.9 devono avere invece come driver effettivo di investimento specifici obiettivi di sostenibilità.

Sul piano pratico, la classificazione ex-ante o il monitoraggio ex-post di queste caratteristiche non può essere troppo judgmental, anche perché gli operatori di grandi dimensioni con molti prodotti a catalogo necessitano di procedure automatiche e robuste di calcolo, monitoraggio, warning (per creare apposite black list, inibire investimenti, ecc)

Si sono pertano diffusi e sono calcolati da parte dei provider molti tipi di indici finanziari ESG, suddivisi a un primo livello in (E,S,G).

Così come da anni numerosi players propongono rating ESG. Si va da player internazionali come MSCI, Morningstar, Sustainalytics a modelli proposti da Etica SGR con la propria metrica “Rischio ESG”.

L’aspetto dei rating ESG non è il focus della normativa SFDR, ma è strettamente correlato con quello degli indicatori ESG che saranno il nodo chiave delle disclosure sia entity level sia product level.

Tema talmente ampio e complesso da meritare a breve un prossimo articolo.

Riferimenti

[1] Parlamento Europeo (2019), Regulation … on on sustainability‐related disclosures in the financial services sector, Regulation 2019/2088 (SFDR)

[2] Parlamento Europeo (2020), Regulation … on on sustainability‐related disclosures in the financial services sector, Regulation 2020/852 (Taxonomy)

[3] ESMA, EBA, EIOPA (2021), Final Report on draft Regulatory Technical Standards.

[4] EFAMA (2020), RESPONSE TO THE ESA’s CONSULTATION ON THE DRAFT RTS UNDER THE SUSTAINABLE FINANCE DISCLOSURES REGULATION .

[5] Bloomberg web site (2020), Demystifying the Sustainable Finance Disclosure Regulation.

[6] Deloitte web site (2020), SFDR. Is the Financial Industry ready to the Big One ?

[7] BIQH website, www.biqh.com

The European Insurance and Occupational Pensions Authority (EIOPA) published today its Risk Dashboard based on the fourth quarter of 2020 Solvency II data…