Executive summary

In vista del kick off della Vigilanza Unica, la BCE ha promosso l’asset quality review, che ha l’obiettivo di valutare la solidità dei bilanci degli istituti che cadranno sotto il suo ombrello, l’EBA ha invece promosso gli stress test, che hanno l’obiettivo di valutare la solidità degli intermediari rispetto a condizioni di stress. In queste pagine cerchiamo di fare luce sulle condizioni delle banche italiane e sugli aspetti critici che si annidano dietro a queste analisi.

1. Asset quality review e stress tests: stato dell’arte

Come passo preliminare verso la costruzione di un sistema di vigilanza unico sugli intermediari creditizi, la BCE ha promosso l’Asset Quality Review (AQR) con l’obiettivo di valutare la solidità e la qualità dei bilanci bancari e di aumentarne la trasparenza. Gli Stress Tests (ST), promossi dall’EBA, hanno invece l’obiettivo di valutare la solidità degli intermediari rispetto a condizioni di stress che riproducono una situazione di crisi economica e/o finanziaria.

L’AQR, necessario prerequisito per gli ST, è in pieno svolgimento. La collezione dei dati necessari per analizzare i portafogli delle 128 banche sottoposte a revisione è in via di completamento; le autorità nazionali competenti hanno creato le strutture adibite al controllo e alla consegna alla BCE dei risultati. La raccolta di informazioni interessa tutte le categorie di esposizioni nei confronti di privati (grandi aziende, piccole e medie imprese, mutui al dettaglio, altre esposizioni al dettaglio e altre esposizioni immobiliari) e prevede la divulgazione di dati concernenti tutti i contratti, le garanzie fornite, sia finanziarie che reali, e i garanti. Un team della BCE e delle singole Banche Centrali nazionali sta effettuando ispezioni per verificare la veridicità e l’omogeneità delle informazioni fornite, seguendo una tabella di marcia prestabilita (ECB, 2014c). I risultati dell’AQR saranno resi noti ad ottobre, in tempo per l’entrata in vigore della vigilanza unica bancaria in capo alla BCE. L’AQR non dovrebbe essere una verifica isolata, anche in futuro la BCE potrà revisionare i portafogli delle banche.

Uno dei punti critici nell’esercizio dell’AQR è rappresentato dalla valutazione dei crediti deteriorati. Al riguardo l’Autorità Bancaria Europea (EBA) ha definito standard uniformi per la classificazione dei non-performing loans (NPL), ovvero le esposizioni creditizie su cui risultano mancati pagamenti da almeno 90 giorni (EBA 2013). Vale la pena di osservare che la definizione di NPL stabilita dall’EBA era di fatto già in vigore nel panorama italiano. Oltre ai crediti deteriorati, anche i titoli pubblici e altri asset appartenenti a diverse categorie e rischio saranno valutati; tra essi, le attività illiquide di livello 3. Gli ispettori potranno ricalcolarne il valore e analizzare i modelli utilizzati per la valutazione.

Parallelamente allo svolgimento dell’AQR, è in corso la definizione degli scenari degli ST. Il passaggio è di fondamentale importanza per la credibilità dell’esercizio evitando che vengano definiti scenari troppo “morbidi”, come quelli identificati nel 2011, che non furono capaci di rappresentare l’andamento delle variabili che si è poi avverato. La precedente tornata di ST destò perplessità anche per il livello di guardia del Core Tier 1, fissato al 5%, che venne giudicato come troppo basso da parte dei mercati. Il risultato fu che solo otto banche non raggiunsero il livello minimo richiesto e il gap di capitale si fermò a 2,5 miliardi di euro (EBA, 2011a; EBA, 2011b).

Gli ST che avranno luogo quest’anno appaiono essere più completi e rigorosi. Il numero di banche che saranno sottoposte a scrutino, 124 con base in 22 paesi, è maggiore rispetto al campione coperto nei test del 2011; tali banche rappresentano almeno la metà del sistema bancario di ogni stato membro. Il test coprirà un periodo di tre anni, tra il 2014 e il 2016. L’analisi ipotizzerà un bilancio statico, ovvero senza considerare azioni già pianificate nei piani industriali ma ancora non attuate e considerando l’attuale modello di business della banca. L’impatto verrà valutato in termini di Common Equity Tier1 (CET1): il CET1 ratio (rispetto alle attività ponderate per il rischio) degli istituti finanziari dovrà essere superiore all’8% nello scenario base e al 5,5% nello scenario avverso. I livelli minimi di capitale al di sotto dei quali le banche non potranno scendere sono più alti rispetto al 2011: in quella occasione, la soglia calcolata in termini di Core Tier1 era del 5%. Quest’anno invece le soglie sono dell’8 e del 5,5% e sono parametrati rispetto al CET1, la parte di capitale di miglior qualità che comprende azioni ordinarie e utili non distribuiti. La stessa normativa di Basilea 3 è meno rigida nell’imporre requisiti di capitale agli istituti bancari: essa prevede infatti che il CET1 ratio sia pari ad almeno il 4,5% delle attività ponderate per il rischio (EBA, 2011c; EBA 2014b; Comitato di Basilea, 2011).

I test del 2011 prevedevano un peggioramento delle variabili macroeconomiche (PIL, disoccupazione), una diminuzione della domanda estera e un deprezzamento del dollaro statunitense rispetto all’euro e alle altre valute europee; molto probabilmente tali fattori di stress verranno almeno in parte riconfermati. Le banche saranno chiamate a confrontarsi con i medesimi scenari macroeconomici, potrebbero essere chiamate anche a confrontarsi con shocks specifici per i mercati dove sono chiamate ad operare. Sia il trading che il banking book saranno oggetto degli ST, le banche dovranno stressare il seguente insieme di rischi: rischio di credito, rischio di mercato, sovereign risk, securitisation, cost di funding, rischio operativo. Il focus degli ST sarà sul rischio di mercato e sul rischio di credito.

Se l’AQR e l’applicazione di scenari di stress faranno emergere delle deficienze di liquidità, gli istituti bancari dovranno procedere a rafforzamenti di capitale. Se il deficit si verificherà nello scenario base, l’aumento di capitale dovrà avvenire nel più breve termine possibile. Nello scenario avverso, invece, gli istituti avranno un tempo più esteso per incrementare i propri cuscinetti patrimoniali, agendo ad esempio sulle politiche di distribuzione dei dividendi e su quelle per il contenimento dei costi (EBA, 2011d; EBA, 2014a; EBA 2014b; ECB, 2014a).

2. Lo stato delle banche italiane

A livello di sistema le principali banche italiane si presentano all’appuntamento degli ST con un buon livello di patrimonializzazione, che risulta comunque essere inferiore rispetto alle banche europee. Le banche italiane presentano una forte dispersione, con elementi di debolezza soprattutto riguardo alle banche medio-grandi.

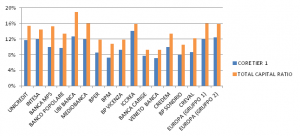

Il Core Tier 1 ratio (ratio presente nella normativa di Basilea 2 corrispondente al CET1 ratio di Basilea 3) delle principali banche nostrane, a settembre o dicembre 2013, si situa tra il 7,25% di Popolare Milano e il 14,03% di Iccrea. Unicredit, Intesa San Paolo e Mediobanca si collocano poco sotto il 12%, vedi Figura 1. Il total capital ratio è inferiore al 10% solo per Banca Carige e Veneto Banca ed è superiore al 15% per tutti gli istituti di maggiore dimensione. Come termine di paragone, si consideri che il CET1 ratio e il total capital ratio delle principali banche europee, calcolato supponendo la piena applicazione delle norme di Basilea 3, è attualmente all’11,9% e 16% per le banche del Gruppo 1 (grande dimensione), al 12,4 e al 15,8% per le banche del Gruppo 2 (media-grande dimensione) (Barucci e Corsaro, 2014).

Figura 1 Ratio patrimoniale delle banche italiane ed europei

Le banche italiane nel complesso si presentano dunque con ratio patrimoniali più bassi rispetto alle banche europee di simile dimensione, il fenomeno è significativo soprattutto per le banche di media-grande dimensione mentre le prime sei banche presentano un gap non molto significativo soprattutto in termini di Core Tier 1. Negli ultimi anni le banche italiane hanno considerevolmente diminuito la distanza rispetto al benchmark europeo: il gap è stato colmato tramite un aumento del 7,3% del patrimonio core e una diminuzione dell’8,4% delle attività ponderate per il rischio (dati riferiti al periodo dicembre 2011 – giugno 2013: Torresetti, 2014). Tutti i principali istituti finanziari nostrani hanno agito con decisione sui risk-weighted assets, attuando politiche di deleveraging e derisking.

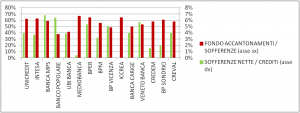

Figura 2 Sofferenze nel sistema bancario italiano

Le banche italiane hanno anche aumentato i tassi di copertura per i crediti in sofferenza e deteriorati. La copertura delle sofferenze è, con poche eccezioni, superiore al 50%, Intesa, Unicredit e Mps si situano attorno al 60%; i tassi di copertura dei crediti deteriorati (che includono sofferenze, incagli, ristrutturati, scaduti) presentano invece una maggiore dispersione, con valori pari o inferiori al 30% per Carige, Banco Popolare e Ubi Banca e superiori al 50% per Unicredit e Iccrea. Il livello di copertura dei crediti deteriorati per le prime cinque banche (70% dei crediti) è superiore rispetto al dato di sistema, Banca d’Italia (2013). Il tasso di copertura delle banche italiane è inferiore a quello delle banche europee ma il dato è difficilmente comparabile per il diverso criterio di classificazione: se si escludono i crediti assistiti da garanzie (come viene fatto in molte realtà europee) le banche italiane risultano avere coefficienti di copertura superiori a quelle europee.

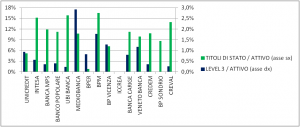

La quantità di derivati e di assets di livello 3 delle nostre banche è pari a circa la metà degli altri paesi europei, confermando la minor propensione degli istituti nazionali nei confronti di attività rischiose. Anche in questo caso si nota una elevata dispersione guardando al dato sulla percentuale degli attivi con alcune punte per gli istituti di media-grande dimensione.

Quanto all’esposizione nei confronti di titoli di Stato, le banche oggetto di vigilanza da parte della BCE rappresentano circa il 60% dell’esposizione complessiva del sistema bancario italiano nei confronti dello Stato italiano (396 miliardi a giugno 2013). Le prime cinque banche rappresentano il 50%. I titoli pubblici rappresentano in media il 10% degli attivi bancari, dal dicembre 2011 al settembre 2013 le banche italiane hanno acquistato 150 miliardi di titoli di stato, che in larga misura sono stati contabilizzati nel banking book come available for sale (Banca d’Italia 2013).

Figura 3 Titoli di stato e derivati in portafoglio alle banche italiane

3. I punti critici

Gli ST che si prospettano presentano più di un punto critico. In primo luogo, le soglie da rispettare sono state oggetto di critica, in quanto giudicate ancora troppo basse al fine di individuare le banche che sono effettivamente sottocapitalizzate.

Un altro punto debole della nuova stagione degli ST concerne il trattamento dei titoli di Stato. Le esposizioni in titoli pubblici degli istituti di credito verranno valutate a seconda della finalità per cui i titoli sono detenuti dalle banche. Se, negli ST del 2011, i titoli detenuti per attività di trading (held for trading), circa il 5% del totale, furono i soli ad essere sottoposti allo scenario di stress, quest’anno la valutazione comprenderà anche i bond detenuti nel banking book per la vendita (available for sale) e quelli mantenuti sino a scadenza (held to maturity). Per questi ultimi verrà valutato il rischio controparte che potrà richiedere accantonamenti ad hoc. I titoli detenuti per la vendita o per attività di trading saranno invece valutati al fair value, per cui le relative posizione saranno sottoposte a stress riguardo al rischio di mercato (EBA, 2014c). Ne consegue che buona parte dei titoli di Stato acquistati negli ultimi anni da parte delle banche italiane sarà sottoposta a stress.

Le posizioni in titoli di Stato saranno considerate negli ST, ma non nell’AQR. Revisionare la qualità degli attivi delle banche comprendendo anche i titoli di Stato avrebbe certamente reso la valutazione più completa; ciò è vero in particolar modo a seguito degli acquisti di titoli governativi da parte delle banche europee con i fondi delle LTRO.

L’analisi del rischio debito sovrano è resa problematica anche dal fatto che la distinzione tra titoli inseriti nel trading book e nel banking book, prevista dalla normativa di Basilea 2.5, non prevede paletti ben definiti, lasciando margini significativi alle banche nel decidere se allocare i titoli di Stato tra quelli che saranno detenuti fino a scadenza oppure tra quelli destinati alla contrattazione nel mercato. Ad esempio, l’attuale regolamentazione non richiede agli istituti di credito di dimostrare che essi hanno la possibilità di detenere i titoli fino alla loro naturale scadenza, senza che esigenze di gestione (quali ad esempio il rimborso di proprie emissioni obbligazionarie) li inducano a dismettere prima del tempo questi titoli.

Problemi potrebbero sorgere, infine, dalla mancata armonizzazione dei princìpi contabili. I princìpi IFRS non saranno uniformemente applicati a livello di supervisione europea se le definizioni di crediti deteriorati applicate non saranno in contrasto con le linee guida dell’EBA richiamate in precedenza. Tale discrezionalità potrebbe andare a discapito delle banche italiane, in cui viene applicata una valutazione più severa di quella compiuta dalle banche tedesche o francesi; queste ultime potrebbero quindi avere maggiori margini di manovra nel determinare il valore dei crediti dubbi iscritti in bilancio.

4. Prime evidenze

Acharya e Steffen (2014) hanno analizzato la situazione patrimoniale e creditizia delle principali banche europee sottoposte all’AQR, utilizzando sia dati di bilancio relativi a giugno 2013 (o in alcuni casi a dicembre 2012), sia alcuni ratio di mercato (market-to-book ratio, beta, ecc.). Da queste prime evidenze, sulla base di ipotesi abbastanza semplici, emergerebbe nello scenario base, ovvero con il vincolo di detenere un CET1 pari almeno all’8%, un deficit di capitale compreso tra i 7,5 e i 67 miliardi di euro per l’intero gruppo delle banche considerate. In uno degli scenari avversi, gli autori ipotizzano la totale svalutazione dei non-performing loans detenuti dalle banche: in tal caso, il deficit di capitale sarebbe compreso tra i 232 e i 435 miliardi di euro, di cui intorno ai 100 miliardi per le sole banche italiane. Le prime evidenze mostrano che in condizioni di stress i principali deficit di capitale, sia in termini assoluti che relativi al PIL, riguardino le banche francesi, seguite dalle banche tedesche e da quelle italiane e spagnole. L’analisi centrata sul valore di mercato delle banche (ovvero compiuta valutando il massimo ammontare di capitale che le banche possono ottenere sui mercati privati in rapporto all’attuale valutazione di mercato) individua invece nelle banche belghe, cipriote e greche quelle più in difficoltà nel compiere i necessari aumenti di capitale.

Soffermandosi sui risultati ottenuti, Acharya e Steffen (2014) evidenziano come la maggior parte dei deficit di capitale possano essere sanati tramite l’emissione di common equity e attraverso haircut sui debitori subordinati (cosiddetto bail-in; Brescia Morra e Mele, 2014a). Ove ciò non sia possibile, ad esempio in quanto i debitori sono altre banche o istituzioni finanziarie di importanza sistemica, potrebbe essere richiesto un sostegno pubblico. Il fondo di risoluzione comune di 55 miliardi di euro, su cui i ministri delle finanze dei paesi europei hanno trovato di recente un accordo non sarebbe sufficientemente capiente (Brescia Morra, Mele, 2014b). Al riguardo occorre comunque ricordare che secondo le ultime analisi dell’EBA le banche, soprattutto quelle di grande dimensione, hanno fatto un notevole sforzo per aumentare il loro grado di capitalizzazione (Barucci e Corsaro, 2014).

I problemi sin qui evidenziati rendono chiaro come le nubi che si erano addensate sugli ST del 2011 non si siano del tutto diradate. Mancata armonizzazione dei principi contabili, valutazione benevola del possesso di bond governativi, soglie minime troppo basse: questi e altri problemi rischiano di rendere l’analisi degli ST non convincente agli occhi dei mercati. A favore dell’autorevolezza degli ST abbiamo comunque la volontà delle autorità di fare sul serio. Le parole di Draghi e del nuovo supervisore capo del meccanismo unico di supervisione, Danièle Nouy, sono state inequivocabili: entrambi ritengono che il fallimento dei test da parte di alcune istituzioni finanziarie sia “necessario” al fine di mostrare la credibilità dei controlli sulla salute delle principali banche europee. Nouy ha inoltre evidenziato come, a differenza del passato, i titoli sovrani non possano più essere considerati asset privi di rischio e ha sottolineato l’attenzione anche nei confronti delle banche che non ricadranno direttamente sotto la sua supervisione; tali banche, se la situazione lo necessitasse, potrebbero infatti essere trasferite sotto la competenza della BCE.

Riferimenti

- Acharya, Viral V., Sascha Steffen (2014) Falling short of expectations? Stress-testing the European Banking system. Centre for European Policy Studies.

- Banca d’Italia (2013) Rapporto sulla stabilità finanziaria.

- Barucci, Emilio, Stefano Corsaro (2014) Il punto su Basilea 3. FinRiskAlert.it.

- Brescia Morra, Concetta, Giulia Mele (2014a) Una vera rivoluzione: il Single Resolution Mechanism, FinRiskAlert.it.

- Brescia Morra, Concetta, Giulia Mele (2014b) Risoluzione delle banche: un compromesso importante in Europa. FinRiskAlert.it.

- Comitato di Basilea per la vigilanza bancaria (2010) Results of the comprehensive quantitative impact study.

- Comitato di Basilea per la vigilanza bancaria (2011) Basilea 3. Schema di regolamentazione internazionale per il rafforzamento delle banche e dei sistemi bancari.

- EBA (2011a) 2011 EU-wide stress test aggregate report.

- EBA (2011b) Results of the 2011 EU-wide stress test

- EBA (2011c) 2011 EU-wide stress test: Methodological note. Additional guidance.

- EBA (2011d) 2011 EU-wide stress test. Methodological note.

- EBA (2013) EBA publishes final draft technical standards on NPLs and Forbereance reporting requirements.

- EBA (2014a) 2014 EU-wide stress test: Frequently Asked Questions.

- EBA (2014b) Main features of the 2014 EU-wide stress test.

- EBA (2014c) Methodology EU-wide Stress Test 2014. Version 1.8 (preliminary).

- ECB (2014a) Note on the comprehensive assessment. February 2014.

- ECB (2014b) ECB makes progress with asset quality review, and confirms stress test parameters for comprehensive assessment.

- ECB (2014c) Asset Quality Review. Phase 2 Manual.

- Milani, Carlo (2014) Titoli di Stato: eppur sono rischiosi. lavoce.info.

- Torresetti, Marzia (2014) Esercizio di trasparenza dell’EBA 2013: banche italiane a confronto con le europee. Prometeia.