Lo scorso 2 novembre l’EBA ha diffuso i risultati della nuova tornata di stress test condotta durante il 2018 a partire dai dati di bilancio relativi alla fine del 2017. Il test ha riguardato 48 banche operanti in 15 paesi europei ed ha fornito indicazioni sui coefficienti (attesi) di patrimonializzazione nello scenario base e in quello avverso per un orizzonte temporale che arriva al 2020. Per l’Italia sono state considerate 4 banche: Unicredit, Intesa-Sanpaolo, Ubi e Banco BPM.

Come per gli stress test condotti nel 2016 l’intento dell’EBA non è quello di decretare in modo esplicito gli istituti che falliscono il test quanto quello di utilizzare le informazioni per il Supervisory Review and Evaluation Process (SREP) al fine di definire i requisiti aggiuntivi di capitale richiesti alle singole banche per tener conto del loro grado di rischiosità.

L’assenza di una lista di “vincitori e vinti” ha permesso a molte banche di dichiararsi tra quelle che hanno superato meglio il test, un po’ sulla falsa riga di Donald Trump che ha sbandierato una vittoria al Senato nelle elezioni di midterm omettendo l’amissione della sconfitta alla Camera dei rappresentanti.

I dati presentati nel report dell’EBA si prestano infatti a diverse interpretazioni a seconda dell’indicatore di patrimonializzazione considerato e della grandezza osservata. Prendendo a riferimento il Common Equity Tier1 (CET1) ratio fully loaded (ovvero il ratio che incorpora gli effetti a regime della piena implementazione della Capital Requirements Regulation, della Capital Requirements Directive IV e del principio contabile IFRS 9) e il leverage ratio, sempre fully loaded, si ha una diversa fotografia. Il primo indicatore (CET1 raio) è influenzato dal modello di business della banca, dal livello di rischio degli assets e dall’utilizzo dei modelli interni per la valutazione del rischio. Il secondo indicatore (leverage ratio), avendo al denominatore una grandezza non ponderata per il rischio, ha il pregio di non risentire degli effetti della potenziale manipolazione delle attività ponderate per il rischio (Barucci e Milani, 2018).

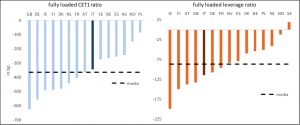

Grafico 1. Effetto dello scenario di stress al 2020

Fonte: elaborazioni BEM Research su dati EBA.

Nel grafico 1 è riportato l’effetto al 2020 sui due coefficienti di patrimonializzazione dello scenario di stress in termini di basis points. Le 48 banche considerate sono state aggregate in base al paese di origine. Dal grafico emerge che sulla base del CET1 ratio il Regno Unito e la Germania sono i due sistemi che subirebbero i maggiori contraccolpi nello scenario avverso. In media le banche inglesi vedrebbero ridursi il loro CET1 ratio di oltre 600 punti base (bp), quelle tedesche di circa 560. Pesante sarebbe anche l’effetto sulle banche irlandesi, finlandesi e danesi (circa 500 bp). Le banche italiane, invece, avrebbero un impatto di circa 350 bp, che si colloca leggermente al di sotto della media complessiva (370 bp).

Sulla base di queste evidenze alcuni giornali italiani hanno titolato sottolineando il fatto che le banche italiane siano tra le “vincitrici” dell’ultima tornata di stress test. Questa interpretazione racconta solo una parte della storia. Basta guardare al dato circa l’impatto dello scenario avverso sul leverage ratio per trovare una fotografia in parte diversa. Sulla base di questo indicatore sono le banche irlandesi quelle più colpite (200 bp), seguite dalle finlandesi (150 bp), dalle austriache (140 bp) e dalle inglesi (130 bp). In questo caso le banche italiane, con un impatto negativo medio di 115 bp, si posizionano al di sopra della media europea (90 bp), ad un livello non molto distante da quanto osservato per gli istituti tedeschi. Ci possiamo rasserenare per il fatto che il primo pilastro della regolamentazione si basa pur sempre sul CET ratio ma il dato non può essere trascurato.

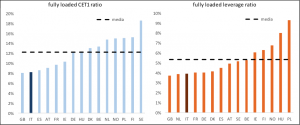

Ancor meno rassicurante è il dato che emerge osservando il livello medio di CET1 ratio e di leverage ratio ottenuti negli scenari di stress (grafico 2). In questo caso le banche italiane sono in media tra quelle che evidenziano, per entrambi gli indicatori, coefficienti tra i più bassi in Europa.

Grafico 2. Coefficienti di patrimonializzazione al 2020 nello scenario stressato

Fonte: elaborazioni BEM Research su dati EBA.

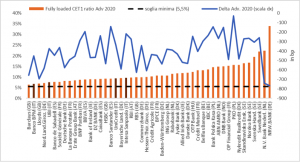

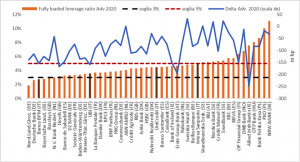

Guardando al dettaglio per singola banca si rileva che sono in particolare Banco BPM e UBI ad evidenziare livelli contenuti sia sul CET1 ratio sia sul leverage ratio (grafici 3 e 4).

Leggendo assieme il grafico 1 e il grafico 2 possiamo dedurre che le banche italiane sono sì meno esposte delle altre europee ai rischi macroeconomici ma sono ancora sottocapitalizzate: quindi una variazione non elevata in termini di capital ratio le porta ad un basso coefficiente di patrimonializzazione. A ben guardare è la Gran Bretagna ad essere messa male sotto ambedue i profili.

Da notare in particolare come il leverage ratio, nello scenario stressato, scenderebbe al di sotto della soglia del 3%, prevista da Basilea 3, in diverse realtà bancarie europee, tra cui anche Deutsche Bank e Banco BPM. Solo 21 tra le 48 banche considerate avrebbero invece nel 2020 un leverage ratio post stress test al di sopra del 5%, la soglia imposta dalla Federal Reserve e dal Federal Deposit Insurance Corporation (FDIC) alle banche operanti negli Stati Uniti.

Grafico 3. Fully loaded CET1 ratio al 2020 nello scenario stressato e scarti rispetto alla baseline

Fonte: elaborazioni BEM Research su dati EBA.

Grafico 4. Fully loaded leverage ratio al 2020 nello scenario stressato e scarti rispetto alla baseline

Fonte: elaborazioni BEM Research su dati EBA.

In definitiva, i risultati degli stress test per il 2018 non sembrano essere così rassicuranti come qualche commentatore ha evidenziato. Oltretutto occorre rilevare che, come spesso è accaduto in passato le ipotesi adottate dall’EBA per disegnare gli scenari degli stress sono state superate dalla realtà in due direzioni. Al riguardo occorre notare che per l’Italia lo scenario avverso ha ipotizzato un calo consistente del Pil (7 punti percentuali cumulati fino al 2020) ma con uno spread BTP-Bund pari a 250 bp (Milani, 2018), quando invece nel periodo recente ha toccato quota 340 bp oscillando su valori intorno ai 300 bp.

Le notizie ‘‘positive’’ vengono soprattutto dal fatto che la performance ‘‘negativa’’ in termini di variazione del capital ratio delle banche inglesi, tedesche e dei paesi nordici è dovuta al fatto che finalmente gli stress tests sono in grado di ‘‘stressare’’ gli asset di livello II e III, che sono presenti soprattutto nelle banche dei paesi del nord Europa. Si tratta di titoli complessi, difficili da valutare che sono state all’origine della crisi finanziaria ed erano stati ignorati dall’EBA nelle analisi precedenti, si veda al riguardo Barucci, Baviera e Milani (2018). D’altro canto, la pulizia dei bilanci delle banche italiane dei NPL ha sicuramente avuto un effetto positivo nel renderle meno rischiose.

Bibliografia

- Barucci E., R. Baviera, C. Milani, The Comprehensive Assessment: What lessons can be learned?, The European Journal of Finance, 2018.

- Barucci E., C. Milani, Do European banks manipulate risk weights?, International Review of Financial Analysis, Volume 59, pp. 47-57, North-Holland, 2018.

- Milani C., Le principali caratteristiche degli stress test 2018, finriskalert.it del 12 febbraio 2018.