The proposed Guidelines set out an initial calibration of thresholds to be applied by securitisation repositories when verifying the completeness and consistency…

In the October World Economic Outlook, we described the global economy as in a synchronized slowdown, with escalating downside risks that could further derail growth…

Tether Gold “represents ownership of one troy fine ounce of physical gold on a specific gold bar,” a press release said Thursday. The new stablecoins, will be issued on ethereum and tron as ERC-20 and TRC20 tokens. ..

https://www.coindesk.com/tether-says-its-newest-stablecoin-is-backed-by-gold-in-swiss-vault

I servizi finanziari sono fondati sulle relazioni fiduciarie, personali o impersonali che siano. Così, profilare i clienti con metodologie tradizionali non è sufficiente: occorrono anche le scienze comportamentali e la tecnologia.

Il fulcro della trasformazione in capo alle normative europee in ambito finanziario ruota intorno ad un unico paradigma: “Know Your Customer, Know Your Products”, una regolamentazione che obbliga le aziende – e di conseguenza agenti e collocatori – ad individuare puntualmente bisogni e obiettivi dei clienti, vietando il collocamento di prodotti fuori “target market”. Da norme come IDD (nel campo assicurativo) e MiFID (nel mondo banche e SGR) nasce un’occasione unica per l’industria finanziaria, ovvero quella di conoscere il profilo complessivo delle persone. Da un tradizionale questionario IDD/MiFID si possono infatti ricavare quelle informazioni oggettive (ad esempio, quelle sulla situazione familiare o le condizioni economico-patrimoniali) che contribuiscono a determinare i bisogni assicurativi e finanziari di un individuo.

Ma, come insegnano la finanza comportamentale e recentemente la neuroscienza applicata al mondo finanziario, l’uomo di per sé non è generalmente “oggettivo”. Occorre altro.

Andare oltre l’approccio tradizionale

Il processo di collocamento di un prodotto assicurativo/finanziario – come la maggior parte delle altre nostre azioni – è in realtà enormemente influenzato da altre variabili, prettamente di natura soggettiva. Si tratta di fattori di natura comportamentale, sociale e psicologica legati alle singolarità di ognuno di noi.

Quindi, tenendo conto di ciò, come si possono determinare efficacemente i reali bisogni delle persone per poi offrire loro beni e servizi in modo consapevole, coerente e trasparente?

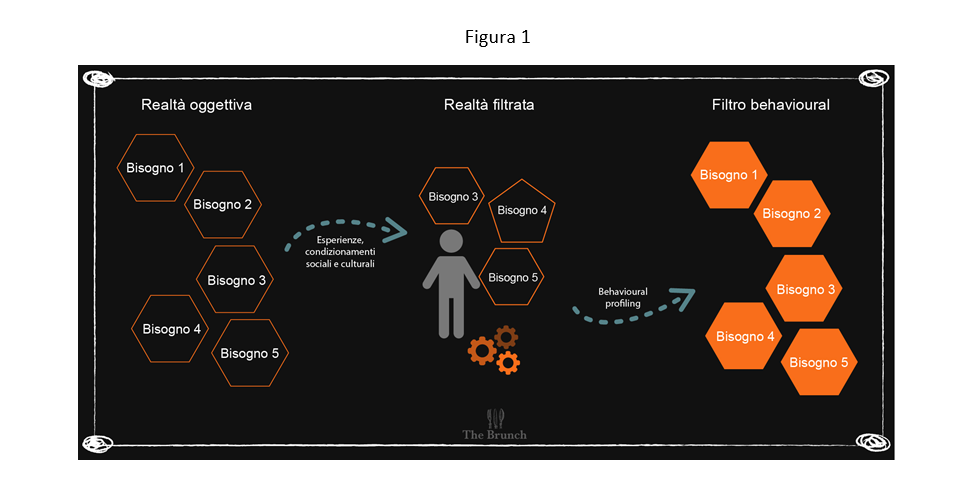

Bisogna andare oltre l’oggettivo. Un cliente che da un punto di vista oggettivo ha un determinato bisogno, può non riconoscerlo a causa di filtri comportamentali che ne distorcono l’obiettività (i cosiddetti “Bias”). Parleremo allora di “bisogni filtrati”: filtrati dalla psiche, dalle modalità d’interazione con il resto del mondo, da esperienze individuali e condizionamenti esterni, sociali e culturali.

Una volta applicato il “filtro”, un bisogno oggettivo può risultare sfocato, distorto o addirittura sparire dal panorama mentale di un cliente. Per riequilibrare la situazione occorre allora applicare un filtro inverso, e per farlo è necessario conoscere meglio il cliente dal punto di vista comportamentale. Lo si fa applicando il Behavioural profiling (v. Figura 1), o profilazione comportamentale.

Infatti, il Behavioural profiling evidenzia a chi gestisce il cliente, e al cliente stesso, sfocature e distorsioni nei bisogni e obiettivi finanziati. Metabolizzata questa informazione, spesso grazie a “spinte gentili”, ne emerge una valutazione più razionale della realtà, nello specifico dei bisogni finanziari.

Conoscere i propri clienti dunque non è solo un’esigenza finalizzata ad evitare sanzioni, bensì uno strumento per raggiungerli, comprenderli fino in fondo come esseri umani. E servirli al meglio. Il che è cruciale, per risultare competitivi nel mondo bancario/assicurativo odierno, orientato alla personalizzazione, anzi, alla c.d. “iper-personalizzazione”. L’utilizzo congiunto di dati comportamentali e tecniche di data analytics apre quindi nuove prospettive in tema di relazione con il cliente e di qualità dei servizi forniti.

Che cos’è e come si attua il Behavioural Profiling?

Il Behavioural profiling va oltre la tipica profilazione meccanicistica e razionale dei clienti, basata su variabili socio-demografiche o di natura economicofinanziaria, e va ad includere e mettere al centro aspetti mentali, emotivi, socio-culturali.

Calato nell’industria finanziaria, il Behavioural profiling identifica i tratti latenti socio-culturali e psicologici che impattano sulla percezione dei bisogni e degli obiettivi dei clienti, nonché sui meccanismi di fruizione dei servizi finanziari ed assicurativi. Per esempio, l’acquisto di un prodotto finanziario o assicurativo può essere pesantemente influenzato da aspetti come barriere morali allo scambio economico, per cui un contratto di assicurazione sul coniuge può apparire “immorale”. Può accadere che la tendenza alla tribalità, che porta a privilegia relazioni e informazioni aventi il baricentro nella propria “tribù” sociale (quella o quelle nella quale ci si identifica), offuschi l’opinione di autentici esperti. Oppure, la presenza di effetti di sostituzione può portare a rispondere ad eventi imprevisti facendo leva su presunte relazioni e risorse personali anziché, ad esempio, ricorrere ad un efficiente e concreto contratto d’assicurazione. O, ancora, visioni del futuro miopiche e afflitte dall’overconfidence impediscono di percepire appieno il bisogno di un prodotto di previdenza integrativa.

La rilevazione dei comportamenti può essere attuata su base empirica con differenti strumenti:

- questionari e survey (anche il questionario MiFID/IDD può essere un ottimo punto di partenza, se progettato nel modo giusto);

- app dedicate e altre situazioni di “gaming”;

- analisi dei dati di navigazione e conversazioni con chatbot;

- rilevazioni biometriche (metodo difficilmente applicabile nell’operatività di un intermediario).

I dati individuali possono – e in realtà dovrebbero – essere integrati con altre informazioni utili a completare il quadro di ciascun cliente o prospect, quali:

- dati di natura comportamentale legati ad un campione più ampio; in particolare dati associati a individui analoghi, a “customers personas” che gli assomigliano e che aiutano a inquadrarlo in una prospettiva più ampia, spesso riducendo i margini di errore;

- dati non-comportamentali esterni ai database dell’intermediario, ma recuperabili da banche dati esogene e associabili a quelli dello specifico individuo in esame.

Combinare i dati del singolo individuo con quelli di una popolazione campionaria più ampia implica l’uso di metodi di “data fusion”, cioè di fusione di basi informative, con differenze di tipologia e granularità dei dati più o meno marcate. Sono metodi alla base di qualunque processo di “data enrichment”, che porta ad arricchire una certa base dati con informazioni ad essa esterne.

Il risultato finale è, generalmente, un profilo del cliente più nitido e ricco di informazioni utili a qualificare e sviluppare meglio la relazione con il cliente. L’idea è piuttosto intuitiva, ma gli aspetti tecnico-statistici possono non essere banali – ad esempio, nell’esperienza di Virtual B, è utile il ricorso a modelli gerarchici Bayesiani.

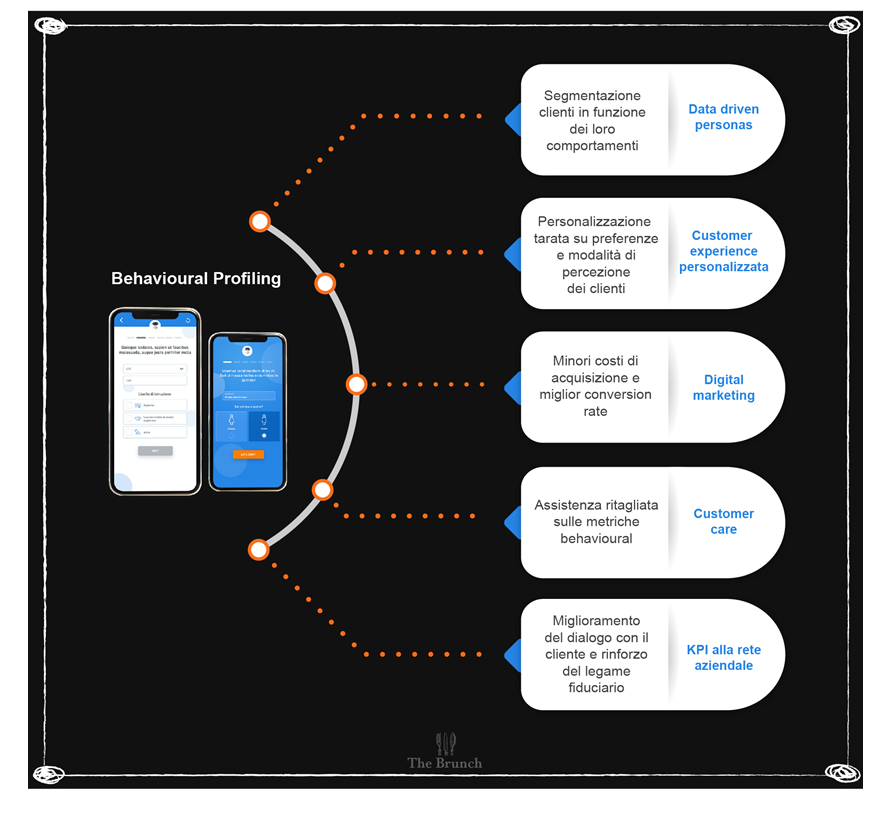

Ricadute di business

Il Behavioural profiling consente di conoscere su base empiricamente e scientificamente solida i meccanismi profondi (emotivi, psicologici, culturali e sociali) alla base dei processi di decisione, acquisto e relazione che caratterizzano il business finanziario-assicurativo, fortemente basato su rapporti fiduciari. Si tratta di un enorme vantaggio competitivo che si concretizza in molti modi nelle modalità di relazione azienda-consulente-cliente – v. Figura 2:

- nella relazione con il cliente, sia nella fase pre-sales che post-sales, fornendo informazioni utili a chi gestisce la relazione con il cliente;

- nello studio dei prodotti e dei servizi, i.e. il disegno del modello di servizio e del “client journey”, incluse le modalità di comunicazione;

- nel disegno di campagne di marketing basate su “personas” individuate grazie ai dati raccolti;

- nella progettazione della UX/UI di applicativi;

- nel customer care.

Gli ultimi quaranta anni sono stati caratterizzati da un trend disinflazionistico molto forte con tassi in discesa e oggi negativi in molti paesi sviluppati. Lo scorso anno abbiamo assistito ad un cambio di marcia negli Stati Uniti – la Fed ha infatti proceduto ad un rialzo dei tassi. Per quanto le politiche di normalizzazione dei tassi siano molto incerte, è indubbio che siamo di fronte ad un bottom dei tassi e dell’inflazione. La sfida dell’industria è quella di immaginare nuovi paradigmi di asset allocation che possano funzionare bene in contesti diversi rispetto a quelli che abbiamo visto negli ultimi decenni.

L’approccio tradizionale all’asset allocation è basato sul paradigma media-varianza di Markowitz (Markowitz, 1952). È ormai comunemente accettato che questo approccio dipende fortemente dalle ipotesi sui rendimenti attesi. In Pola & de Laguiche (2012) abbiamo evidenziato come i modelli di equilibrio comunemente utilizzati per la stima delle attese di rendimento siano poco efficaci nel contesto attuale (le nostre considerazioni nel 2012 restano valide anche oggi). Altro problema del modello di Markowitz è che le allocazioni sono poco diversificate (Pola & Zerrad, 2014).

In letteratura sono state proposte molte soluzioni a questo problema, in particolare il modello di Black&Litterman (Black & Litterman, 1990), approcci di asset-allocation robusti (Tütüncü & Koenig, 2004) e modelli Bayesiani robusti (Meucci, 2007). L’industria ha superato il problema della stima dei rendimenti attesi attraverso lo sviluppo di strategie d’investimento forecast-free come il minimum-variance e low-volatility (Baker et al, 2011), risk-parity (Meucci, 2009; Roncalli, 2013; Pola, 2014; Pola, 2016) e maximum-diversification (Choueifaty and Coignard, 2008).

A nostro avviso il problema è ridotto solo per metà. Resta una dipendenza molto forte di questi approcci verso il rischio di stima dei parametri di rischio: in Pola (2013a) mostriamo come il turn-over di queste strategie sia generato per buona parte dall’errore di stima delle co-varianze (principalmente le correlazioni) e non da variazioni strutturali nelle proprietà rischio-rendimento delle asset-class.

Il nostro approccio parte da una diversa angolazione. Noi crediamo che la dinamica dei prezzi delle asset class possa essere spiegata per buona parte dalla variazione delle aspettative di crescita ed inflazione e dal premio al rischio disponibile sul mercato. Questo principio afferma dei concetti comunemente accettati dalla comunità. Tuttavia ci sono degli aspetti su cui è necessario soffermarsi:

- Il principio mette in relazione la dinamica delle asset-class con la variazione delle aspettative delle variabili macro. È fondamentale ragionare in termini di variazione dei “livelli”, infatti il livello attuale della crescita economica e/o dell’inflazione sono già integrate nei prezzi degli attivi rischiosi e dunque non possono essere dei buoni predittori per spiegarne la dinamica futura.

- Il principio pone l’accento su due variabili di carattere macro-economico, crescita ed inflazione, e su una terza dimensione, il premio al rischio. Questa grandezza, così come da noi intesa, è intrinsecamente cross-asset ed è sensibile alla liquidità degli attivi finanziari, l’incertezza macro e le politiche monetarie delle banche centrali.

E’ nostra convinzione che un approccio di questo tipo che tende a vedere le dinamiche delle asset-class come pura manifestazione di fattori più alti (crescita, inflazione e premio al rischio), sia più efficace nella gestione del portafoglio. Inoltre permette di gestire in modo più coerente l’incertezza macro tipica di fasi mature del ciclo economico come in questo particolare periodo storico. Non ultimo per importanza, approcci fattoriali di questa natura sono più robusti in quanto più resilienti a fenomeni di risk-off di mercato: è infatti noto che in periodi di forte correzione dei premi al rischio le correlazioni medie delle asset-class tendono a salire; in approcci fattoriali (come il nostro approccio Global Macro) invece le correlazioni tra fattori tendono a rimanere più stabili.

Le nostre considerazioni qui sono puramente metodologiche: quando si effettua una misurazione (e.g. la lunghezza di un tavolo) è importante avere uno strumento di misura (il metro, in questa analogia) che sia costante nel tempo e uguale e per ogni oggetto che si voglia misurare, analogamente è importante avere un processo di investimento con delle grandezze (i parametri dei modelli) che siano invarianti rispetto ai vari scenari di mercato, altrimenti la misurazione effettuata dipende da quando la si effettua. Detto diversamente, riteniamo sia necessario costruire un processo decisionale robusto ed invariante rispetto a quello che accade nei mercati finanziari.

Da un punto di vista tecnico il modello prevede dapprima l’identificazione di stati di riferimento sulle due variabili macroeconomiche. Per semplicità abbiamo considerato quattro scenari: accelerazione della crescita economica, rallentamento/recessione, accelerazione dell’inflazione, disinflazione/deflazione. È importante evidenziare ancora una volta come le grandezze siano costruite sulle aspettative, dunque sulla “variazione dei livelli”. In altre parole si procede a mappare lo stato del mondo attraverso due variabili (crescita ed inflazione), ognuna delle quali può assumere solamente due stati (rising o falling). Si tratta di un problema di classificazione che può essere approcciato con tecniche di Markow switching o più in generale attraverso l’utilizzo del Machine Learning.

Una volta identificati gli stati binari di crescita ed inflazione è possibile quantificare il grado di ortogonalità delle due variabili dicotomiche. La misurazione empirica della pseudo-distanza di Kullback-Leibler (Cover & Thomas 1991) evidenzia un buon grado di ortogonalità: le aspettative al rialzo o ribasso della crescita economica sono indipendenti (con un buon grado di confidenza) rispetto alla variazione delle attese di inflazione. In alternativa si sarebbe potuto seguire un approccio statistico per identificare i fattori indipendenti (Meucci, 2009; Oja et al, 2000; Meucci et al 2015). Un approccio di questo tipo garantisce perfetta ortogonalità dei fattori, tuttavia presenta due grosse difficoltà: (i) interpretabilità dei risultati e (ii) soluzioni troppo variabili nella dimensione temporale. Dunque abbiamo preferito un approccio non «perfetto» in termini di ortogonalità ma che permette di contro una lettura molto più efficace e soprattutto stabile nel tempo.

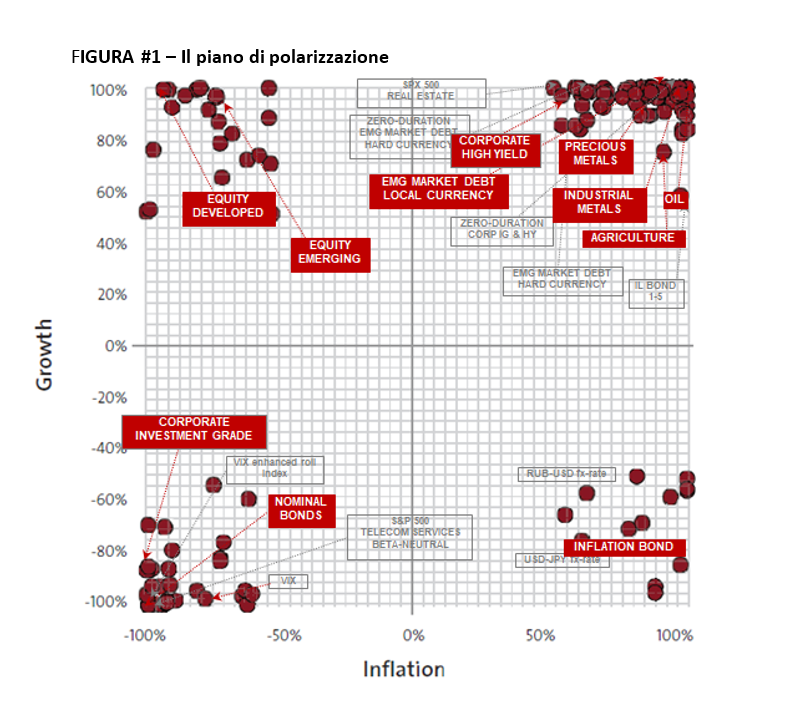

Successivamente si procede con lo studio della sensitività macro degli attivi rischiosi rispetto ai quattro scenari identificati su crescita ed inflazione. Questa misurazione viene effettuata attraverso l’utilizzo di un approccio proprietario, l’analisi di polarizzazione. L’idea è che gli attivi si “polarizzino” come gli spin di un elettrone in un campo magnetico, quando sollecitati da aspettative positive o negative sulle due grandezze macro. Il coefficiente di polarizzazione misura dunque l’attitudine di un attivo rischioso rispetto alla variazione delle aspettative di crescita e/o inflazione. Si tratta di un numero compreso tra +1 e -1, il suo segno indica preferenza per uno scenario di tipo “rising” o “falling”, mentre il suo valore assoluto indica l’intensità della relazione. Misure empiriche sul S&P 500 forniscono +99% per la polarizzazione verso la crescita economica e -80% per la polarizzazione verso l’inflazione: l’S&P 500 preferisce uno scenario di accelerazione della crescita economica e/o uno scenario disinflattivo, inoltre la variabile crescita economica domina quella inflattiva.

Una mappatura di questo tipo è intrinsecamente strategica perché de facto si origina dal pricing dell’asset class. Questa metrica permette di realizzare una tassonomia molto precisa degli attivi rischiosi in ragione del loro comportamento rispetto a shift macro sulle due variabili crescita ed inflazione. I coefficienti di polarizzazione sono calcolati con un approccio parametrico. Tuttavia nel caso di asset-class con evidente deviazione dalle ipotesi di gaussianità dei rendimenti (e.g. debito emergente e high yield bond con distribuzioni fortemente asimmetriche e leptokurtic) preferiamo un approccio non-parametrico basato sul bootstrapping.

La figura 1 riporta il posizionamento di un universo molto ampio di attivi rispetto alle aspettative di crescita ed inflazione. Il piano prende il nome di piano di polarizzazione, ogni punto corrisponde alle asset-class, le coordinate dei punti sono i coefficienti di polarizzazione. Evidentemente le quattro asset-class principali sono obbligazioni nominali, mercati azionari, materie prime e obbligazioni indicizzate all’inflazione – le quattro asset-class occupano infatti i quattro angoli del piano: (i) i bond nominali preferiscono uno scenario di tipo falling growth e falling inflation, (ii) gli inflation-linked bond un contesto macro di tipo falling-growth e rising-inflation, (iii) i mercati azionari rising-growth e falling-inflation, infine (iv) le commodity rising-growth e rising-inflation.

Una classificazione di questo tipo permette di costruire un portafoglio multi-asset che sia coerente con una precisa visione top-down. Per esempio: una scommessa di puro alpha (non-direzionale) che esprima preferenza per crescita economica in accelerazione vede un portafoglio lungo mercati azionari e commodity e corto bond nominali ed inflation-linked. Seguendo questo ragionamento è possibile costruire dei proxy portfolio che rappresentano le variazioni delle attese su crescita ed inflazione: di fatto questi assi possono essere trovati effettuando una rotazione nello spazio astratto bi-dimensionale del piano di polarizzazione.

Il modello così rappresentato riesce a spiegare buona parte delle dinamiche dei prezzi sui mercati finanziari. Tuttavia ci sono degli scenari non compatibili con la rappresentazione fornita fino a questo punto. Fasi di Quantitative Easing oppure Tapering, scenari di market disfunctioning come nella GFC del 2008 o più in generale di scarsa liquidità nei mercati, evidenziano pattern di rendimenti di asset class fortemente correlate. In questi scenari le asset-class tendono a muoversi in modo sincrono tutte nella stessa direzione. Una fenomenologia di questo tipo non è compatibile con le evidenze empiriche delle polarizzazioni su crescita e inflazione.

E’ necessario allargare lo sguardo. In fisica ogni volta che le evidenze empiriche mostrano incongruenze con i modelli accettati, si procede a ripensare il modello di riferimento in modo più ampio, a generalizzare l’approccio. Per esempio i modelli di unificazione delle interazioni fondamentali si spingono oggi a ipotizzare un mondo fisico non più quadri-dimensionale come immaginato da Einstein ma ad un mondo con extra-dimension di genere tempo e spazio (Cheng & Li, 1995).

Analogamente il modello è stato arricchito introducendo un terzo fattore: il premio al rischio globale. Esso corrisponde al reward che ogni investitore richiede per detenere un asset rischioso. È per sua natura cross-asset, indipendente dalle attese di crescita e inflazione ed espressione dello stato di salute del mercato preso nella sua totalità, dunque scarsamente dipendente dalle dinamiche idiosincratiche dei singoli titoli. Da un punto di vista geometrico si tratta di una terza dimensione, un terzo asse ortogonale a crescita ed inflazione. I suoi determinanti di prezzo principali sono:

- la liquidità disponibile sui mercati finanziari,

- l’avversione al rischio degli investitori,

- il catastrophic risk,

- l’incertezza macro.

Storicamente si è visto come le politiche monetarie abbiano un effetto molto forte sul premio al rischio. I nostri studi mostrano come il Quantitative Easing o più semplicemente un atteggiamento «dovish» delle banche centrali spinga il premio al rischio verso performance positive, mentre politiche di Tapering (e.g. 2013) o comunque aspettative «hawkish» spingono ad un repricing degli attivi rischiosi e di conseguenza ad un aumento della volatilità del premio al rischio.

Da un punto di vista formale il premio al rischio è modellizzato attraverso un processo di ottimizzazione che permette di sintetizzare il portafoglio “macro-neutral”, ovvero un portafoglio costruito per essere neutrale rispetto alle aspettative di crescita ed inflazione. È evidente che in un contesto dominato dall’incertezza macro, l’investitore dovrebbe detenere il portafoglio “macro-neutral”, un portafoglio dunque bilanciato sulle aspettative di crescita ed inflazione ma che sia esposto ai premi al rischio di un universo molto ampio e diversificato.

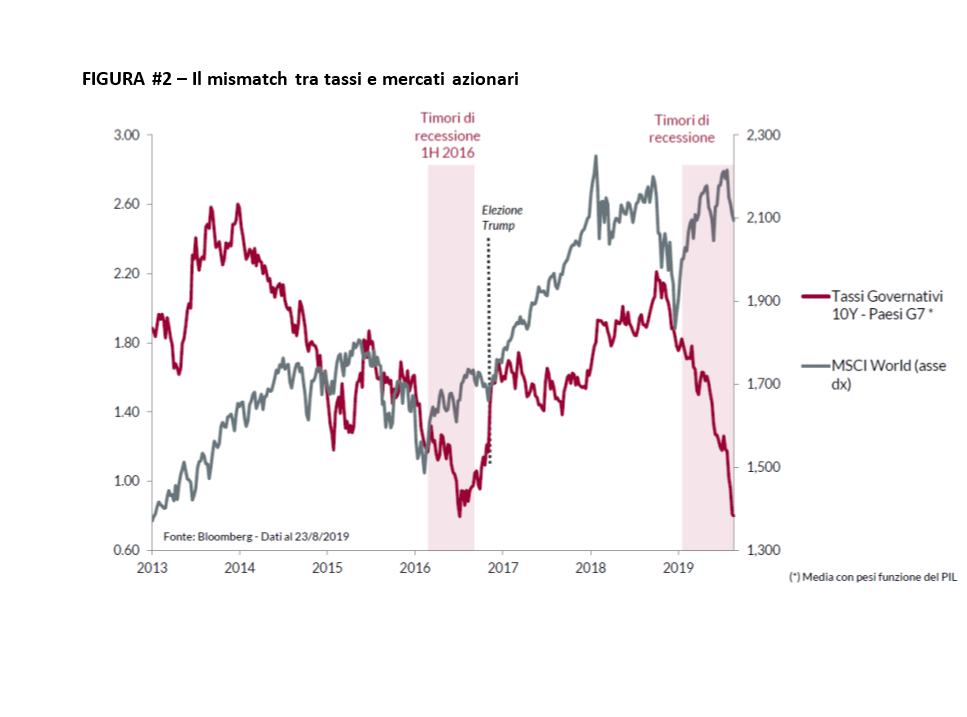

A conclusione di questa lettera offriamo una rilettura della dinamica recente dei mercati azionari. Nel 2019 si è creato un mismatch tra dati fondamentali macro e andamento dei mercati finanziari. In figura 2 si evidenzia una discesa marcata dei rendimenti dei titoli governativi di tutti i paesi G7 nel 2019, andamento tipico di scenari di rallentamento/recessione. Lo scenario dei tassi è stato supportato dai dati macro che hanno registrato difficoltà nei paesi sviluppati ed emergenti. A fronte di uno scenario di questo tipo, i mercati azionari hanno registrato nello stesso periodo un andamento molto positivo. Come riconciliare i dati macro con l’andamento delle borse?

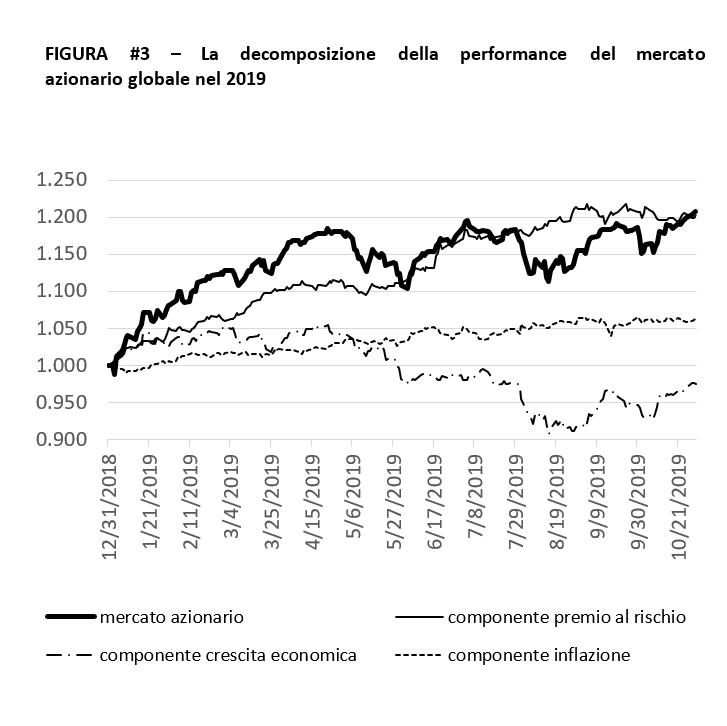

Proviamo ora a rileggere la dinamica dei prezzi dei mercati azionari alla luce del modello a tre fattori. In figura 3 riportiamo l’andamento cumulato del MSCI World in USD dal 31/12/2018 al 30/10/2019. La performance cumulata è stata poi proiettata sui tre fattori in modo da analizzare in modo separato i vari contributi. Emergono alcuni spunti interessanti:

- È evidente che la performance della borsa si possa spiegare per buona parte dall’andamento del premio al rischio, favorito certamente dall’atteggiamento «dovish» delle banche centrali.

- L’andamento della componente di crescita (e non il mercato azionario preso nella sua totalità) è invece coerente con le aspettative macro di rallentamento.

- Lo scenario disinflattivo ha contribuito positivamente.

- La dinamica del premio al rischio, molto forte da inizio d’anno, sembra invece aver ceduto il passo al fattore crescita che forse inizia a beneficiare di alcune vicende come l’avvicinarsi di un accordo tra Stati Uniti e Cina sulla guerra dei dazi e maggiore chiarezza sul tema Brexit.

Questo esempio evidenzia come il modello Global Macro offra una lettura alternativa alle dinamiche dei prezzi delle asset-class ed inoltre permetta di separare in modo molto trasparente e preciso l’effetto delle dinamiche macro da quello delle banche centrali.

Per maggiori dettagli sul modello si rimanda il lettore a Pola (2013b), Pola (2013c) e Pola & Facchinato (2016)

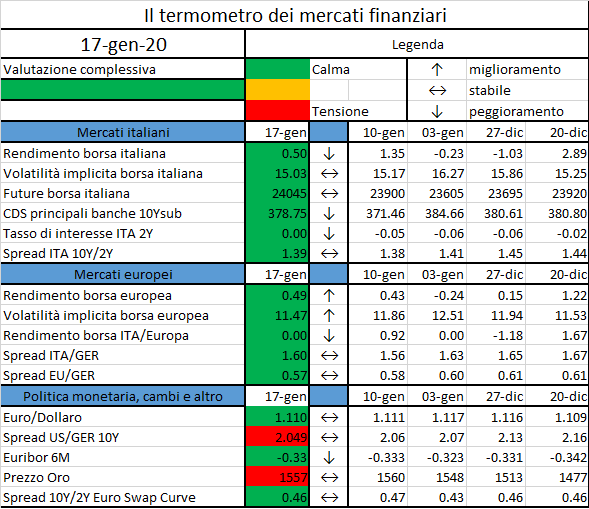

L’iniziativa di Finriskalert.it “Il termometro dei mercati finanziari” vuole presentare un indicatore settimanale sul grado di turbolenza/tensione dei mercati finanziari, con particolare attenzione all’Italia.

Significato degli indicatori

- Rendimento borsa italiana: rendimento settimanale dell’indice della borsa italiana FTSEMIB;

- Volatilità implicita borsa italiana: volatilità implicita calcolata considerando le opzioni at-the-money sul FTSEMIB a 3 mesi;

- Future borsa italiana: valore del future sul FTSEMIB;

- CDS principali banche 10Ysub: CDS medio delle obbligazioni subordinate a 10 anni delle principali banche italiane (Unicredit, Intesa San Paolo, MPS, Banco BPM);

- Tasso di interesse ITA 2Y: tasso di interesse costruito sulla curva dei BTP con scadenza a due anni;

- Spread ITA 10Y/2Y : differenza del tasso di interesse dei BTP a 10 anni e a 2 anni;

- Rendimento borsa europea: rendimento settimanale dell’indice delle borse europee Eurostoxx;

- Volatilità implicita borsa europea: volatilità implicita calcolata sulle opzioni at-the-money sull’indice Eurostoxx a scadenza 3 mesi;

- Rendimento borsa ITA/Europa: differenza tra il rendimento settimanale della borsa italiana e quello delle borse europee, calcolato sugli indici FTSEMIB e Eurostoxx;

- Spread ITA/GER: differenza tra i tassi di interesse italiani e tedeschi a 10 anni;

- Spread EU/GER: differenza media tra i tassi di interesse dei principali paesi europei (Francia, Belgio, Spagna, Italia, Olanda) e quelli tedeschi a 10 anni;

- Euro/dollaro: tasso di cambio euro/dollaro;

- Spread US/GER 10Y: spread tra i tassi di interesse degli Stati Uniti e quelli tedeschi con scadenza 10 anni;

- Prezzo Oro: quotazione dell’oro (in USD)

- Spread 10Y/2Y Euro Swap Curve: differenza del tasso della curva EURO ZONE IRS 3M a 10Y e 2Y;

- Euribor 6M: tasso euribor a 6 mesi.

I colori sono assegnati in un’ottica VaR: se il valore riportato è superiore (inferiore) al quantile al 15%, il colore utilizzato è l’arancione. Se il valore riportato è superiore (inferiore) al quantile al 5% il colore utilizzato è il rosso. La banda (verso l’alto o verso il basso) viene selezionata, a seconda dell’indicatore, nella direzione dell’instabilità del mercato. I quantili vengono ricostruiti prendendo la serie storica di un anno di osservazioni: ad esempio, un valore in una casella rossa significa che appartiene al 5% dei valori meno positivi riscontrati nell’ultimo anno. Per le prime tre voci della sezione “Politica Monetaria”, le bande per definire il colore sono simmetriche (valori in positivo e in negativo). I dati riportati provengono dal database Thomson Reuters. Infine, la tendenza mostra la dinamica in atto e viene rappresentata dalle frecce: ↑,↓, ↔ indicano rispettivamente miglioramento, peggioramento, stabilità rispetto alla rilevazione precedente.

Disclaimer: Le informazioni contenute in questa pagina sono esclusivamente a scopo informativo e per uso personale. Le informazioni possono essere modificate da finriskalert.it in qualsiasi momento e senza preavviso. Finriskalert.it non può fornire alcuna garanzia in merito all’affidabilità, completezza, esattezza ed attualità dei dati riportati e, pertanto, non assume alcuna responsabilità per qualsiasi danno legato all’uso, proprio o improprio delle informazioni contenute in questa pagina. I contenuti presenti in questa pagina non devono in alcun modo essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base di questi dati.

Cryptocurrency brokerage Voyager Digital has listed three stablecoins and will soon allow customers to earn interest on their holdings…

https://www.coindesk.com/voyager-to-offer-interest-on-three-newly-listed-stablecoins

Report aggiornato a Gennaio 2020 Banca d’Italia…

Since the global financial crisis of 2008, emerging market economies have experienced a surge in capital flows in response to significant monetary easing by major central banks…

ESMA has today published the responses received to its consultation on MiFID II review report on position limits and position management…