In November 2018, the International Association of Insurance Supervisors (IAIS) published for consultation a holistic framework for the mitigation of systemic risk in the insurance sector…

Regarding the need for legislative improvements, in developing the Joint Advice the ESAs’ objective was that every relevant entity should be subject to clear general requirements on governance of ICT, including cybersecurity, to ensure the safe provision of regulated services…

Our part is to support early-stage projects that are helping to create the building blocks and infrastructure for larger utility and enabling growth in the blockchain market…

The euro area economy expanded at a slower pace in 2018, following robust growth in the previous year…

https://www.ecb.europa.eu//press/key/date/2019/html/ecb.sp190412~8acda1aa03.en.html

This course aims at providing an introductory and broad overview of the field of Machine Learning (ML) with the focus on applications on Finance.

Detailed Program:

1.Introduction to Financial problems and their classical solutions

2.Introduction to Machine Learning

– Supervised Learning

– Overview of regression and classification techniques

– Financial applications: price prediction, modeling bank failures

– Unsupervised Learning

– Overview of clustering and dimensionality reduction techniques

– Financial applications: stock returns, estimation of equity correlation matrix

– Reinforcement Learning

– Overview of value-based and policy-based techniques

– Financial applications: option pricing, stock trading

Venue: Department of Mathematics, Politecnico di Milano

Time Table:

Introduction to Financial applications (Baviera, Marazzina, Rroji):

June 13: 9:30-12:00, 14:30-17:00 (Prof. Marazzina)

June 17: 9:30-12:00 (Prof. Baviera), 14:30-17:00 (Prof. Rroji)

June 18: 9:30-12:00 (Prof. Baviera), 14:30-17:00 (Prof. Rroji)

Machine Learning (Restelli, Baviera):

June 20, 21, 25, 27, 28: 10:00-13:00 (Prof. Restelli)

July 1: 15:00-17:00 (Prof. Baviera)

For information: daniele.marazzina@polimi.it

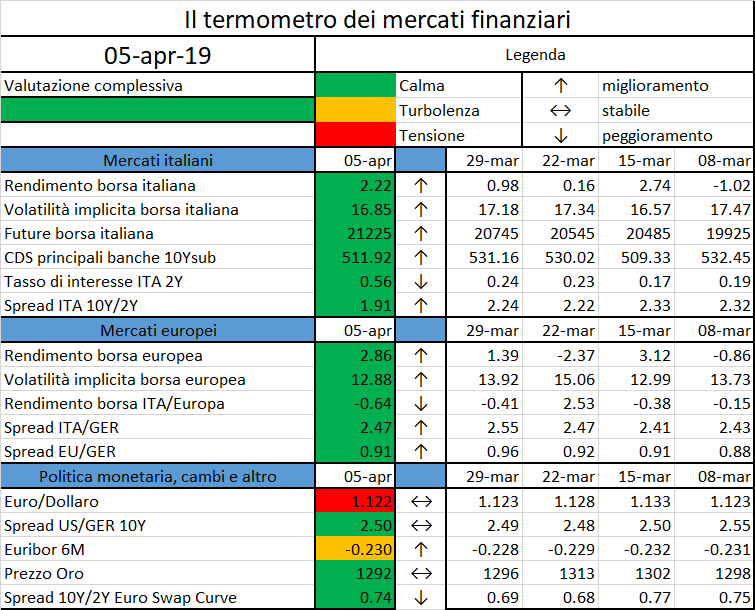

L’iniziativa di Finriskalert.it “Il termometro dei mercati finanziari” vuole presentare un indicatore settimanale sul grado di turbolenza/tensione dei mercati finanziari, con particolare attenzione all’Italia.

Significato degli indicatori

- Rendimento borsa italiana: rendimento settimanale dell’indice della borsa italiana FTSEMIB;

- Volatilità implicita borsa italiana: volatilità implicita calcolata considerando le opzioni at-the-money sul FTSEMIB a 3 mesi;

- Future borsa italiana: valore del future sul FTSEMIB;

- CDS principali banche 10Ysub: CDS medio delle obbligazioni subordinate a 10 anni delle principali banche italiane (Unicredit, Intesa San Paolo, MPS, Banco BPM);

- Tasso di interesse ITA 2Y: tasso di interesse costruito sulla curva dei BTP con scadenza a due anni;

- Spread ITA 10Y/2Y : differenza del tasso di interesse dei BTP a 10 anni e a 2 anni;

- Rendimento borsa europea: rendimento settimanale dell’indice delle borse europee Eurostoxx;

- Volatilità implicita borsa europea: volatilità implicita calcolata sulle opzioni at-the-money sull’indice Eurostoxx a scadenza 3 mesi;

- Rendimento borsa ITA/Europa: differenza tra il rendimento settimanale della borsa italiana e quello delle borse europee, calcolato sugli indici FTSEMIB e Eurostoxx;

- Spread ITA/GER: differenza tra i tassi di interesse italiani e tedeschi a 10 anni;

- Spread EU/GER: differenza media tra i tassi di interesse dei principali paesi europei (Francia, Belgio, Spagna, Italia, Olanda) e quelli tedeschi a 10 anni;

- Euro/dollaro: tasso di cambio euro/dollaro;

- Spread US/GER 10Y: spread tra i tassi di interesse degli Stati Uniti e quelli tedeschi con scadenza 10 anni;

- Prezzo Oro: quotazione dell’oro (in USD)

- Spread 10Y/2Y Euro Swap Curve: differenza del tasso della curva EURO ZONE IRS 3M a 10Y e 2Y;

- Euribor 6M: tasso euribor a 6 mesi.

I colori sono assegnati in un’ottica VaR: se il valore riportato è superiore (inferiore) al quantile al 15%, il colore utilizzato è l’arancione. Se il valore riportato è superiore (inferiore) al quantile al 5% il colore utilizzato è il rosso. La banda (verso l’alto o verso il basso) viene selezionata, a seconda dell’indicatore, nella direzione dell’instabilità del mercato. I quantili vengono ricostruiti prendendo la serie storica di un anno di osservazioni: ad esempio, un valore in una casella rossa significa che appartiene al 5% dei valori meno positivi riscontrati nell’ultimo anno. Per le prime tre voci della sezione “Politica Monetaria”, le bande per definire il colore sono simmetriche (valori in positivo e in negativo). I dati riportati provengono dal database Thomson Reuters. Infine, la tendenza mostra la dinamica in atto e viene rappresentata dalle frecce: ↑,↓, ↔ indicano rispettivamente miglioramento, peggioramento, stabilità rispetto alla rilevazione precedente.

Disclaimer: Le informazioni contenute in questa pagina sono esclusivamente a scopo informativo e per uso personale. Le informazioni possono essere modificate da finriskalert.it in qualsiasi momento e senza preavviso. Finriskalert.it non può fornire alcuna garanzia in merito all’affidabilità, completezza, esattezza ed attualità dei dati riportati e, pertanto, non assume alcuna responsabilità per qualsiasi danno legato all’uso, proprio o improprio delle informazioni contenute in questa pagina. I contenuti presenti in questa pagina non devono in alcun modo essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base di questi dati.

Per le imprese del Regno Unito e Irlanda del Nord (di seguito UK)1 che operano nel settore delle assicurazioni contro i danni, l’Italia è il primo Paese dell’EU27 per numero di assicurati (9,7 mln) e per riserve tecniche (3 €/mld) e il quarto Paese per premi raccolti (1,7 €/mld)2…

The European Securities and Markets Authority (ESMA) has today published the framework for its third EU-wide Central Counterparties (CCPs) stress test…

To increase competitiveness is the main driver for higher potential growth. Member states have to pursue politics and establish institutions that stimulate the dynamics of a competitive private sector…

https://www.ecb.europa.eu//press/key/date/2019/html/ecb.sp190406~f2af7b707b.en.html

SWIFT, IBM, Ripple and around 100 other firms and organizations have joined a new blockchain association to promote adoption of the technology across the EU…